简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

Откуда берется цена брокера Форекс?

Абстракт:При торговле на Форексе вы спекулируете на будущем направлении валют, открывая длинную («покупка») или короткую («продажа») позицию в зависимости от того, будет ли, по вашему мнению, обменный курс валютной пары повышаться или понижаться.

В частности, вы стремитесь получить прибыль от колебаний обменных курсов между валютами, делая ставки на то, будет ли стоимость одной валюты, такой как японская иена, повышаться или понижаться по отношению к другой, например к австралийскому доллару.

Движение цен на валютном рынке вызывается либо укреплением (удорожание цен), либо ослаблением (обесцениванием) валют.

Ваша способность открывать И закрывать сделки ограничена ценами, которые предлагает вам ваш форекс-брокер, поскольку для этих сделок нет другого рынка.

Итак, теперь вопрос ...

Откуда вы знаете, что цены, которые ВЫ видите на торговой платформе вашего брокера, точно отражают то, что происходит на «реальном» (институциональном) рынке форекс?

Давайте рассмотрим одну часть более ранней истории между Бэтменом и Человеком-пауком:

Игра работает так: попробуй угадать, пойдет ли курс GBP / USD вверх или вниз. Допустим, текущий обменный курс - 1,4000. Как думаешь, он пойдет вверх или вниз?

Обратите внимание, как Человек-паук, казалось, определил цену для GBP / USD?

К счастью, Бэтмен не просто поверил Человеку-пауку на слово и использовал свой Бэтфон, чтобы проверить цену у стороннего источника.

Если вы не знакомы с приведенной выше историей, это означает, что вы не читали наш предыдущий урок о том, как работают брокеры Forex (вроде). Настоятельно рекомендуется сначала прочитать этот урок.

Как и Бэтмен, вам следует задуматься о том же в отношении форекс-брокеров.

Откуда берутся цены форекс-брокера? Цены точны?

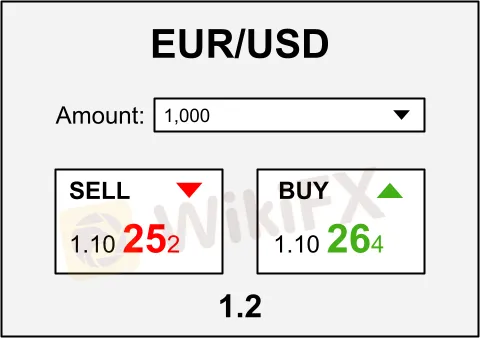

Для любой данной валютной пары ваш форекс-брокер назовет вам две цены:

• Более высокая цена («АСК»), по которой вы можете купить («открывать длинную позицию»).

• Более низкая цена («БИД»), по которой вы можете продать («открывать короткую позицию»).

В совокупности цены АСК и БИД называются для вас «ценой» форекс-брокера.

Разница между более низкой и высокой ценой называется спредом.

Вы видите эти котировки на своей торговой платформе (или «клиентском терминале»). Эти отображаемые котировки известны как «поток цен».

Но откуда берутся цены?

Форекс-брокер просто их придумывает?

Возможно.

Но маловероятно.

Теперь вы можете подумать: «А? Возможно? но…

Знаете ли вы, что ваш форекс-брокер может показывать ЛЮБЫЕ цены, какие пожелает?

Как мы рассмотрели в предыдущем уроке о валютном рынке, розничные трейдеры не могут торговать на институциональном или «межбанковском» валютном рынке. Нас считают некредитоспособными («слишком бедными»). Итак, если вы хотите спекулировать на курсах обмена валют, вам нужно найти розничного форекс-брокера.

Форекс-брокер «создает рынок форекс», на котором вы можете торговать.

Это может быть CFD (если вы находитесь за пределами США) или скользящие спотовые валютные контракты (если вы находитесь в США). Все вместе это можно просто назвать розничными «валютными контрактами».

В этих контрактах участвуют только две стороны: вы и форекс-брокер.

А поскольку эти контракты создаются форекс-брокером, он может технически указывать любые цены спроса и предложения, которые он хочет. И вам решать, будете ли вы торговать по этим ценам.

Как и где форекс-брокер получает свои цены, полностью зависит от его усмотрения.

На своей торговой платформе он может показывать вам цены, полученные из внешних источников, а может и не показывать.

Это означает, что цены, предлагаемые вашим форекс-брокером, могут или не могут отражать цены, доступные в других местах, например, от другого форекс-брокера.

Почему это так?

Разве цены, устанавливаемые форекс-брокером, не должны совпадать с ценами на базовом (институциональном) валютном рынке?

И в этом проблема.

На валютном рынке для каждой валютной пары не существует единой «рыночной цены».

Валютный рынок - это то, что называют «внебиржевым» или внебиржевым рынком.

На внебиржевом рынке нет централизованного «места», где все участники рынка собираются и могут видеть одну и ту же ЕДИНУЮ рыночную цену.

Как работает ценообразование на биржах

Чтобы помочь вам лучше понять, почему важно понимать значение валютного рынка как внебиржевого, давайте сравним это с биржевым рынком, таким как фондовый рынок США.

Один из основополагающих принципов биржевого рынка - он должен обеспечивать справедливый и равный доступ для всех участников. Биржи публикуют котировки для всеобщего обозрения и торговли.

Чтобы лучше понять это, давайте быстро посмотрим, как работает ценообразование на фондовых биржах США:

Когда происходит сделка, биржа сообщает о сделке в консолидированный поток данных, называемый «SIP» (обработчик информации о ценных бумагах), который распространяет данные.

Например, когда NYSE выполняет сделку по покупке акций Apple, она сообщает о сделке на SIP.

Помимо сделок, лучшие цены покупки и продажи на различных торговых площадках передаются общественности в SIP.

Затем SIP объединяет все котировки для определения Лучшей национальной ставки и предложения (NBBO).

Консолидация данных происходит очень быстро. Среднее время, необходимое SIP для сбора, консолидации и распространения торгового отчета, составляет около 17 микросекунд (миллионных долей секунды).

Чтобы представить это в перспективе, человеческое моргание глаза занимает 100 миллисекунд (десятая часть секунды) или 100000 микросекунд! Это означает, что данные о ценах обновляются менее чем за 0,017% времени, которое требуется, чтобы моргнуть глазом!

NBBO чрезвычайно важен, поскольку он сообщает трейдерам цену, по которой они ВСЕ могут покупать и продавать в данный момент.

В 2005 году Комиссия по ценным бумагам и биржам приняла Национальную рыночную систему регулирования, известную как RegNMS, требующую от брокеров «наилучшего исполнения» всех ордеров в NBBO. По сути, RegNMS обязывает брокеров направлять заказы в место, предлагающее лучшую цену (которая основана на NBBO).

Преимущество консолидированных данных по фондовому рынку США заключается в том, что NBBO предоставляет однозначные «справочные» цены, которые позволяют всем трейдерам оценить, получили ли они справедливые цены.

NBBO позволяет каждому узнать лучшую ставку и предложение для каждой биржевой акции, независимо от того, на какой площадке они размещены, и все это менее чем через миллисекунду после изменения котировок.

Это обеспечивает справедливые и равные цены для всех трейдеров, как крупных, так и мелких.

Все трейдеры защищены ценами, которые показывает биржа, потому что КАЖДАЯ сделка должна происходить по ценам не хуже, чем NBBO на момент совершения сделки.

Как работает ценообразование на валютном рынке?

На биржевом рынке существует «единый рынок», который позволяет всем взаимодействовать по одним и тем же ценам.

Напротив, валютный рынок не работает на централизованной публичной бирже. Не существует «единого рынка», что означает отсутствие единой «рыночной цены».

Не существует эквивалента потока данных, такого как SIP, который объединяет все происходящие сделки и лучшие котируемые цены покупки и продажи.

Это означает, что на рынке форекс НЕ существует эквивалента NBBO для каждой валютной пары, который обеспечивал бы однозначную «справочную» цену, которой должен был бы придерживаться каждый брокер форекс.

Как розничные брокеры Форекс апределяют свою цену

Авторитетные брокеры форекс будут основывать свои цены на ценах других участников валютного рынка, обычно банков и других небанковских финансовых организаций (НБФО) институционального валютного рынка.

Эти участники рынка известны как поставщики ликвидности (LP).

Группа поставщиков ликвидности (LP) известна как пул ликвидности.

Именно эти цены форекс-брокер использует в качестве ОПРЕДЕЛЕННОЙ цены базовой валютной пары. Или, по крайней мере, следует использовать.

Как упоминалось ранее, брокер форекс назовет вам две разные цены на валютную пару: цену покупки и продажи.

Вы видите эти котировки на своей торговой платформе (или «клиентском терминале»). Эти поступающие котировки известны как «поток цен».

Цена, которую ВЫ видите, основана на ценах, которые ваш брокер получает от этих поставщиков ликвидности.

У брокера есть пул из нескольких LP, из которых он получает цены для различных валютных пар, которые он предлагает.

Форекс-брокер агрегирует или собирает эти цены в режиме реального времени, чтобы найти наилучшую доступную цену покупки и продажи.

Обе цены не обязательно должны поступать от одного и того же LP. Например, лучшая доступная цена предложения может поступать от одного LP, тогда как лучшая доступная цена предложения может исходить от другого LP.

Агрегированные цены вводятся в «механизм ценообразования», который передает цены (ваш «поток цен») на вашу торговую платформу.

К цене, которую ВЫ видите, обычно добавляется наценка (если только вы не платите комиссию).

Теоретически это должен быть автоматизированный процесс, при котором брокер не может ни контролировать выбор наилучшей доступной цены из пула поставщиков ликвидности (LP), ни вручную изменять любые цены, передаваемые на торговую платформу (кроме добавление разметки).

Тот факт, что два трейдера используют одного и того же брокера, не означает автоматически, что они оба видят одну и ту же цену спроса и предложения в своем ценовом потоке. Разным покупателям могут быть указаны разные цены. Это зависит от того, как брокеры представляют своих клиентов и настроен ли механизм цен на изменение цен в зависимости от профиля. Это называется «ценовой дискриминацией». Спросите своего брокера, есть ли разница в цене между клиентами.

Поставщики ликвидности

Каждый авторитетный форекс-брокер показывает ВАМ «свою» цену в зависимости от того, к какой ликвидности у него есть доступ.

Доступ к ликвидности зависит от их поставщиков ликвидности (LP).

Форекс-брокеры, которые достаточно велики, чтобы иметь основного брокера (PB), могут получить доступ к различным поставщикам ликвидности, таким как банки первого уровня, ECN и агрегаторы.

Большая часть глобальной валютной ликвидности обеспечивается крупными банками со специальными валютными отделами, которые называются поставщиками ликвидности первого уровня. Эта группа поставщиков ликвидности первого уровня состоит из таких компаний, как Bank of America, Barclays, BNP Paribas, Citi, Commerzbank, Credit Suisse, Deutsche Bank, Goldman Sachs, HSBC, JP Morgan, Nomura, Société Générale и UBS. .

Подключившись к нескольким LP, эти более крупные форекс-брокеры могут улучшить свои цены и предложить своим клиентам лучшие доступные цены покупки и продажи среди LP.

Как?

Когда несколько поставщиков ликвидности транслируют свои цены спроса и предложения, «механизм цен» брокера выбирает лучшую цену спроса и предложения, что приводит к наилучшему доступному спреду.

Теоретически совокупный объем торгов клиентов брокера стимулирует ценовую конкуренцию между LP.

Каждый LP конкурирует за право быть хеджирующим контрагентом форекс-брокера, так что это дает возможность требовать более выгодного ценообразования.

Наличие нескольких поставщиков ликвидности также важно, особенно в ненормальных рыночных условиях, например, в периоды крайней волатильности, когда некоторые поставщики ликвидности могут решить расширить спреды или вообще прекратить котировать цены.

Для брокеров A-Book это имеет решающее значение, поскольку их модель исполнения полностью зависит от доступных поставщиков ликвидности для обеспечения качественной ликвидности даже в нестабильных или неликвидных рыночных условиях.

Более мелкие форекс-брокеры получают свои цены, подключаясь к агрегированному потоку ликвидности, предоставляемому Prime of Prime («PoP»), а иногда и совместно с другими небанковскими поставщиками ликвидности («NBLP»), которые известны как «электронные маркет-мейкеры».

Примерами электронных маркет-мейкеров, действующих на валютных рынках, являются XTX Markets, Citadel Securities, Virtu Financial, Global Trading Systems, HC Technologies и Jump Trading.

Поставщики PoP имеют отношения первичного брокера (PB) с крупными банками, что дает им возможность агрегировать цены от нескольких LP и распределять их между более мелкими брокерами форекс.

Вы видите логотипы банков на сайте форекс-брокера? Если вы видите логотипы крупных банков (Barclays, Citi, UBS и т. Д.) на веб-сайте розничного форекс-брокера, не верьте этой мишуре. Из-за своего небольшого размера большинство розничных форекс-брокеров не имеют прямых отношений с поставщиками ликвидности первого уровня. Только крупнейшие форекс-брокеры, имеющие отношения с PB, могут утверждать это. Остальным приходится полагаться на PoP, и это PoP, а не брокер, должен отображать логотипы банка.

Остерегайтесь манипулирования ценами

Возможный конфликт интересов возникает из-за отсутствия прозрачности в ценообразовании по валютным контрактам.

Не всегда ясно, действительно ли цены привязаны к базовому рынку, и это сложно проверить.

Ваш форекс-брокер может устанавливать свои цены, предлагая котировки сторонних цен, но он не обязан делать это или продолжать делать это.

Некоторые брокеры форекс могут даже потребовать от своих клиентов признать, что справочные цены, используемые для определения стоимости базового актива (например, валютных пар), могут отличаться от цены, доступной на рынке.

Как следствие, трейдеры часто сталкиваются с трудностями при проверке точности цен, показываемых им на торговой платформе брокера.

Например, вы можете видеть цены на своей торговой платформе, которые котирует ваш брокер, но если у вас также нет других торговых платформ, открытых у других брокеров, сравнивать котировки сложно.

Это делает любые открытые или отложенные позиции уязвимыми для манипулирования ценой.

Например, трейдеры жаловались на то, что форекс-брокеры изменяют цены по своему усмотрению, чтобы либо отменить выигрышную сделку, чтобы избежать выплаты, либо закрыть сделки, чтобы осознать убытки клиентов.

Неустойчивые рыночные условия предоставляют прекрасные возможности для манипулирования ценами и «охоты за остановками», когда брокер закрывает позицию трейдера, чтобы получить прибыль для себя.

Если вы размещаете стоп-лосс или тейк-профит, поскольку брокер точно знает, где находятся эти ордера, он может манипулировать своей так называемой «рыночной ценой», чтобы сработать стоп-лосс или пропустить вашу цену тейк-профита. Это означает, что брокер выигрывает или избегает проигрыша.

Хотя эта практика не так распространена, как раньше, она по-прежнему применяется к сомнительным брокерам, которые работают в нерегулируемых или минимально регулируемых юрисдикциях.

Если брокер находится под регулирующей юрисдикцией с минимальными (или отсутствующими) требованиями к отчетности о транзакциях, это может быть очень сложно доказать, поэтому это все еще продолжается сегодня.

Другая жалоба касается брокеров, практикующих асимметричное проскальзывание.

«Проскальзывание» относится к случаям, когда цена, по которой исполняется ордер, отличается от указанной цены (для рыночного ордера) или запрошенной цены (для ордеров стоп-лосс или тейк-профит).

Огромное проскальзывание может произойти во время последних новостей или при выпуске важных экономических данных.

Брокер может ввести «асимметричное» проскальзывание в исполнение ордера, когда, если цена выгодна брокеру, он будет исполнен. Но если этого не происходит, то цена снижается и перекотируется с другой ценой, которая выгодна брокеру.

И если рынок движется туда, где это выгодно вам, брокер не выполнит ваш ордер с улучшением цены.

Как убедиться в справедливости полученой цены

Как розничные трейдеры, мы ожидаем, что котируемые цены будут точно соответствовать базовому рынку.

Но насколько эти цены похожи на «рыночные», зависит от форекс-брокера.

Форекс-брокеры проявляют некоторую свободу действий при установлении цен, особенно в периоды высокой волатильности рынка.

Это использование усмотрения является причиной того, что на некоторых платформах розничной торговли Forex и CFD используется нечеткая и запутанная методология ценообразования.

Методология ценообразования - это процесс или процедура, используемая форекс-брокером для определения того, какие цены показывать своим клиентам.

Были случаи, когда клиенты определенных форекс-брокеров подавали официальные жалобы в регулирующие органы на несправедливую практику ценообразования.

Примеры жалоб включают:

• Как цены были определены несправедливо, а покупателям показывали цены, которые даже не были близки к преобладающей рыночной цене на момент совершения сделки!

• Как форекс-брокер несправедливо по своему усмотрению закрыл позиции своих клиентов, что привело к реализованным убыткам!

Проблема в том, что цены не поддаются быстрой проверке из-за отсутствия прозрачности в отношении процесса, в котором розничные форекс-брокеры и поставщики CFD показывают цены своим клиентам.

Вот несколько онлайн-ресурсов, которые вы можете использовать, чтобы оценить, насколько близки цены, предлагаемые вашим форекс-брокером, к ценам других:

• Интегральный OCX

• TradingView

• Биржа LMAX

• FXCM

Помните, поскольку валютный рынок является внебиржевым, единой цены не существует. Таким образом, хотя цены могут быть разными, они должны отклоняться лишь незначительно. Один пункт или меньше, в зависимости от валютной пары.

Как убедиться, что вы получаете лучшую цену и брокер не манипулирует ценами?

Если брокер утверждает, что вы торгуете по ценам напрямую от их поставщиков ликвидности, могут ли они предоставить вам ДОКАЗАТЕЛЬСТВА?

Платформы для розничной торговли форекс и CFD должны иметь возможность четко объяснять, как он определяет их цены, в том числе:

• Как он использует неаффилированных сторонних поставщиков ликвидности (LP) для определения своих цен

• Каким образом компания использует независимые и проверяемые извне источники цен, чтобы гарантировать, что цены от LP точно соответствуют преобладающим рыночным ценам.

• Как применяется любой разворот или наценка.

Цены и спреды должны устанавливаться посредством ценовой конкуренции со стороны нескольких поставщиков ликвидности (LP).

Но это не все.

Спросите своего брокера, как часто они проверяют своих поставщиков цен.

Брокеры должны сравнивать цены, предоставляемые их поставщиками ликвидности, с внешними источниками цен как в режиме реального времени для фактических цен, так и, по крайней мере, еженедельно для средних цен.

Это помогает гарантировать отсутствие значительных отклонений от «рыночных цен» в ценах, предлагаемых клиентам.

В случаях, когда цена выходит за пределы допустимых предопределенных параметров, брокер должен иметь системы, в которых он немедленно уведомляется, чтобы он мог провести расследование и принять немедленные меры.

Обязательно спросите, что это за «приемлемые заранее определенные параметры».

Наконец, форекс-брокер должен быть в состоянии предоставить вам письменную политику, четко объясняющую его методологию ценообразования, а также то, как он открывает и закрывает CFD (или скользящие спотовые валютные контракты) честно и справедливо.

Политика также должна охватывать любые обстоятельства, при которых цены будут отклоняться от заявленной методологии ценообразования.

Если брокер не может предоставить вам свою методологию ценообразования, поищите того, кто сможет.

Отказ от ответственности:

Мнения в этой статье отражают только личное мнение автора и не являются советом по инвестированию для этой платформы. Эта платформа не гарантирует точность, полноту и актуальность информации о статье, а также не несет ответственности за любые убытки, вызванные использованием или надежностью информации о статье.

WikiFX брокеры

Популярные поиски

Линии тренда

Как торговать на уровнях поддержки и сопротивления

Двойные свечные паттерны

Шпаргалка по японским свечам

Распространенные ошибки, которые совершают начинающие трейдеры при работе с японскими свечами

Свечи с поддержкой и сопротивлением

Заключение: Японские свечи

Фибоначчи

Торговля по Фибоначчи

Регулярная дивергенция

Подсчет курса