Pas de données pour l'instant.

简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

Voulez-vous savoir quel est le meilleur courtier entre Santander et Swissquote ?

Dans le tableau ci-dessous, vous pouvez comparer les fonctionnalités de Santander , Swissquote côte à côte pour déterminer celle qui correspond le mieux à vos besoins.

--

--

--

--

Vous pouvez déterminer la fiabilité et la crédibilité d'un courtier en vérifiant quatre facteurs :

1.Présentation du courtier Forex。

2.Les coûts et dépenses de transaction de santander, swissquote sont-ils inférieurs ?

3.Quel courtier est le plus sûr?

4.Quel courtier offre une meilleure plateforme de trading ?

Sur la base de ces quatre facteurs, nous pouvons comparer ce qui est fiable. Nous avons réparti les raisons comme suit :

| Nom de l'entreprise | Santander UK plc |

| Statut réglementaire | Réglementé par la Financial Conduct Authority (FCA) avec la licence n° 106054 |

| Type de licence | Tenue de marché (MM) |

| Date effective | 1er décembre 2001 |

| Type de licence | Pas de partage |

| Site web | Santander UK plc |

| Adresse e-mail | service client@ Santander .co.uk |

| Adresse | 2 Triton Square, Regent's Place, Londres NW1 3AN, ROYAUME-UNI |

| Numéro de téléphone | 448003897000 |

| Produits et services | Comptes courants, hypothèques, cartes de crédit, épargne et ISA, investissements, assurances, prêts personnels |

| Service client | Téléphone (1-877-768-2265), chat en direct, localisateur de guichet automatique/succursale |

| Horaires du service client | Du lundi au samedi, de 8 h à 20 h HNE |

| Appels internationaux | Numéro local pour les clients en dehors des États-Unis : 1-401-824-3400 |

Santanderuk est une grande banque de détail et commerciale basée au royaume-uni et une filiale en propriété exclusive de la grande banque mondiale Banco Santander . elle est enregistrée en Angleterre et au Pays de Galles, autorisée par l'autorité de réglementation prudentielle et réglementée par la Financial Conduct Authority et l'autorité de réglementation prudentielle. elle gère ses affaires de manière autonome, avec sa propre équipe de direction locale, seule responsable de sa performance. elle trouve son origine dans trois sociétés constituantes : Abbey National, Alliance & Leicester et Bradford & Bingley, toutes d'anciennes sociétés de construction mutuelle. c'est l'une des principales sociétés de services financiers personnels au royaume-uni et l'un des plus grands fournisseurs de prêts hypothécaires et d'épargne au royaume-uni.

Santander UK plcest une institution réglementée sous la juridiction de la Financial Conduct Authority (FCA) du Royaume-Uni avec la licence no. 106054. elle est titulaire d'une licence de tenue de marché (mm) et est réglementée depuis le 1er décembre 2001. l'institution fonctionne avec le type de licence « pas de partage ». vous pouvez les contacter par e-mail à customerservices@ Santander .co.uk et trouvez plus d’informations sur leur site Web : https://www. Santander .co.uk/. le statut réglementaire ne précise pas de date d'expiration, et Santander UK plc est située au 2 triton square, regent's place, londres nw1 3an, royaume-uni, avec un numéro de téléphone 448003897000. Les documents certifiés liés à leur statut réglementaire ne sont pas fournis dans les informations fournies.

Santanderpropose une large gamme de produits et services financiers pour répondre aux divers besoins des clients. cependant, il est essentiel de prendre en compte à la fois les avantages et les inconvénients lors de l'évaluation de leurs offres.

Avantages:

gamme de produits complète : Santander propose une sélection diversifiée d'options bancaires, d'investissement, d'assurance et d'emprunt, permettant aux clients de trouver des solutions adaptées à leurs objectifs financiers.

support client accessible : les clients peuvent facilement joindre Santander L'assistance de par téléphone, chat en direct ou via le localisateur de guichet automatique/succursale. les heures d'ouverture prolongées et les options d'accessibilité répondent à divers besoins.

établissement réglementé : Santander est réglementée par la Financial Conduct Authority (FCA) du Royaume-Uni, ce qui garantit aux clients leur stabilité financière et leur respect des normes du secteur.

Les inconvénients:

frais mensuels : certains Santander Les comptes courants de sont assortis de frais mensuels, ce qui n'est peut-être pas idéal pour les personnes recherchant des options sans frais.

complexité : avec de nombreux produits et services, naviguer Santander Les offres de peuvent être écrasantes pour certains clients qui préfèrent des solutions bancaires plus simples.

Critères d'éligibilité : Des critères d'éligibilité s'appliquent à certains produits, tels que les prêts personnels, ce qui peut limiter l'accès aux personnes qui ne satisfont pas à des exigences spécifiques en matière de revenu ou de crédit.

voici un tableau résumant les avantages et les inconvénients de Santander :

| Avantages | Les inconvénients |

|

|

|

|

|

|

le Santander Les segments britanniques comprennent la banque de détail, la banque de financement et la banque commerciale ainsi que la banque de financement et d'investissement. le secteur de la banque de détail propose une gamme de produits et de services financiers aux particuliers et aux petites entreprises, à travers un réseau d'agences et de guichets automatiques (GAB), ainsi que par des canaux téléphoniques, numériques, mobiles et intermédiaires. le segment des services bancaires aux entreprises et aux entreprises propose une gamme de produits et de services financiers comprenant des prêts, des comptes bancaires, des dépôts, des services de trésorerie, des financements commerciaux et d'actifs pour les petites et moyennes entreprises (PME) et les entreprises. le segment banque de financement et d'investissement est au service des entreprises et des institutions financières.

Voici un résumé de leurs produits :

Compte courant:

Santanderaméliorer le compte courant :

Gagnez du cashback sur certaines factures de ménage, de supermarché et de déplacement.

Gagnez des intérêts sur les soldes créditeurs jusqu’à 25 000 £.

Nécessite d'approvisionner le compte avec 1 500 £ chaque mois et de configurer 2 prélèvements automatiques actifs.

Aucun frais pour l'utilisation de la carte de débit en dehors du Royaume-Uni.

Frais mensuels de 5 £.

Santandercompte courant Edge :

Gagnez du cashback sur certaines factures ménagères dans les supermarchés et sur vos dépenses de voyage.

Accès à un compte épargne optionnel avec des tarifs exclusifs.

Nécessite d'approvisionner le compte avec 500 £ chaque mois et de configurer 2 prélèvements automatiques actifs.

Aucun frais pour l'utilisation de la carte de débit en dehors du Royaume-Uni.

Frais mensuels de 3 £.

Compte courant quotidien :

Compte simple et direct sans frais mensuels.

1|2|3 Compte courant étudiant :

Carte ferroviaire 16-25 gratuite pendant quatre ans.

Découvert sans intérêt de 1 500 £ pour les 3 premières années d'études.

Nécessite des dépôts réguliers d’au moins 500 £ tous les 4 mois.

1|2|3 Mini Compte Courant :

Conçu pour aider les enfants et les jeunes à apprendre la gestion financière.

Offre des intérêts sur les soldes à certains seuils.

Choix de carte de débit sans contact ou de carte de paiement.

Compte courant de base :

Convient aux personnes ayant de mauvais antécédents de crédit ou aux nouveaux arrivants au Royaume-Uni.

Hypothèques :

Services destinés aux primo-accédants, aux déménageurs et à ceux qui cherchent à réhypothéquer.

Options pour changer de prêteur, emprunter plus d’argent et gérer les prêts hypothécaires existants.

Prêts hypothécaires à vie pour les personnes âgées de 55 ans ou plus.

Partenariat avec ufurnish.com pour des expériences d'ameublement.

Cartes de crédit:

Gamme de cartes de crédit pour divers besoins, notamment :

Carte de crédit tout-en-un

Carte de crédit de transfert de solde à long terme

Carte de crédit quotidienne sans frais de transfert de solde

Santandercarte mastercard® World Elite™

Épargne et ISA :

Épargne et ISA pour différents objectifs, notamment :

Économiseur d'accès facile

Épargnant régulier

Santanderéconomiseur de bord

ISA facile d’accès

ISA à taux fixe

Obligations à terme fixe

Junior UN

Héritage ISA

Investissements :

Options d'investissement avec incitations au cashback.

Hub d'investissement pour des conseils en ligne et une sélection de fonds.

Conseils et ressources en investissement disponibles.

Assurance:

Assurance habitation, y compris assurance contenu pour les locataires.

Assurance vie, y compris la couverture maladies graves.

Assurance santé.

Assurance vie hypothécaire.

Assurance famille et style de vie.

Assurance vie des plus de 50 ans.

Assurance automobile, y compris assurance véhicule électrique.

Assurance voyage.

Assurance entreprise et assurance propriétaire.

Prêt personnel:

Prêts personnels à taux d'intérêt fixes.

Le montant du prêt varie de 1 000 £ à 25 000 £.

Conditions de remboursement flexibles.

Les critères d’éligibilité au prêt s’appliquent.

Santanderpropose une gamme complète de produits et de services financiers pour répondre aux besoins de leurs clients en matière de banque, d'investissement, d'assurance et d'emprunt.

Les codes de tri de compte à six chiffres sont utilisés dans la plage comprise entre 09-00-xx et 09-19-xx. Les codes de tri des comptes anciennement détenus par Alliance & Leicester utilisent la plage 09-01-31 à 09-01-36.

en octobre 2011, moody's a abaissé la note de crédit de douze sociétés financières au royaume-uni, dont Santander Royaume-Uni, accusant la faiblesse financière. en juin 2012, noté moody Santander le Royaume-Uni est considéré comme étant dans une position financièrement plus saine que sa société mère, Banco Santander .

en novembre 2009, Santander a lancé le premier compte courant au Royaume-Uni sans frais (y compris les découverts non autorisés) pour ses clients hypothécaires actuels et futurs. en janvier 2010, la banque a commencé à supprimer les frais pour les clients utilisant Santander Les distributeurs automatiques de billets en Espagne, qui engendraient traditionnellement des frais pour les transactions en devises étrangères.

SantanderLa division des services bancaires aux entreprises et aux entreprises opère à partir d'un certain nombre de centres bancaires régionaux aux entreprises à travers le Royaume-Uni. moins de 1% de Santander les activités du Royaume-Uni se déroulent à l'étranger.

Santandera souvent été classée comme la pire banque du Royaume-Uni en matière de service client, même si, en juillet 2011, elle avait cherché à s'améliorer, notamment en renvoyant les opérations des centres d'appels au Royaume-Uni depuis l'Inde. sa gamme de produits « 123 » a été classée troisième au Royaume-Uni en 2013, et dans un sondage money savingexpert.com réalisé en février 2014, les clients ont classé leur satisfaction plus haut que celle de n'importe quelle autre grande banque.

SantanderLe support client de propose plusieurs façons de les contacter et d'obtenir de l'aide :

Assistance téléphonique :

Les clients peuvent joindre un conseiller du centre de service client au 1-877-768-2265.

Les heures d'ouverture sont de 8 h à 20 h HNE, du lundi au samedi.

Pour les clients ayant des troubles de l'audition/de la parole, il existe un service de relais dédié au 7-1-1.

Appels internationaux:

Pour les clients appelant de l’extérieur des États-Unis, il existe un numéro local : 1-401-824-3400.

Chat en direct:

les clients peuvent utiliser la fonction de chat en direct sur le Santander site Web pour obtenir une assistance en temps réel concernant leurs demandes ou problèmes.

Localisateur de guichet automatique/succursale :

pour plus d'informations sur les emplacements des guichets automatiques et des succursales ainsi que sur leurs heures d'ouverture, les clients peuvent utiliser le localisateur de guichets automatiques/de succursales sur le Santander site web.

SantanderLe support client de est accessible via divers canaux, notamment le téléphone, le chat et les ressources en ligne, garantissant que les clients disposent de plusieurs options pour répondre à leurs besoins et demandes bancaires. les horaires d'assistance téléphonique sont accommodants et offrent des options d'accessibilité aux clients malentendants ou malentendants.

Santander UK plcest une institution financière réglementée par la Financial Conduct Authority (FCA) du Royaume-Uni avec la licence no. 106054. ils offrent une gamme diversifiée de produits et services financiers, notamment des comptes courants, des prêts hypothécaires, des cartes de crédit, des épargnes et des ISA, des investissements, des assurances et des prêts personnels. Santander fournit une assistance client accessible par téléphone, chat en direct et un localisateur de guichet automatique/succursale, garantissant que les clients disposent de différentes manières pour demander de l'aide pour leurs besoins financiers. les heures d'ouverture de leur service client sont de 8h00 à 20h00, du lundi au samedi. Santander L'offre complète de produits de vise à répondre à un large éventail d'exigences bancaires et financières des clients.

q : quels types de comptes courants Santander offre?

un: Santander propose diverses options de compte courant, dont le Santander bord vers le haut, Santander edge, compte courant quotidien et comptes spécialisés pour étudiants et enfants.

q : comment puis-je contacter Santander Le service client de ?

a : vous pouvez joindre Santander Le support client de en appelant le 1-877-768-2265 pour les demandes de renseignements générales. pour les appels internationaux, composez le 1-401-824-3400. Vous pouvez également utiliser la fonction de chat en direct sur leur site Web.

q : Y a-t-il des frais associés à Santander Les comptes courants de?

a : certains comptes courants peuvent avoir des frais mensuels, comme 5 £ pour le Santander augmenter le compte courant et 3 £ pour le Santander compte courant de pointe. le compte courant quotidien, cependant, n'a pas de frais mensuels.

q : quels types d'assurance Santander offre?

un: Santander propose une gamme d'options d'assurance, notamment l'assurance habitation, l'assurance vie, l'assurance maladie, l'assurance automobile et l'assurance voyage, répondant à divers besoins de couverture.

q : puis-je demander un prêt personnel auprès de Santander ?

R : oui, Santander propose des prêts personnels à taux d'intérêt fixes. vous pouvez demander des prêts allant de 1 000 £ à 25 000 £, avec des conditions de remboursement flexibles. des critères d'éligibilité s'appliquent et vous pouvez généralement obtenir une décision dans les 5 minutes.

| Swissquote | Informations de base |

| Fondé en | 1996 |

| Siège social | Gland, Suisse |

| Régulation | FCA, MFSA, FINMA, DFSA |

| Instruments négociables | Actions, paires de devises, métaux précieux, indices boursiers, matières premières, obligations |

| Compte de démonstration | ✅ |

| Effet de levier | Jusqu'à 1:30 (particuliers)/1:100 (professionnels) |

| Spread | À partir de 0,6 pips (compte Prime) |

| Plateforme de trading | Application mobile, MT4, MT5, Money Managers |

| Dépôt minimum | 1 000 EUR/USD/GBP/CHF |

| Assistance clientèle | Téléphone, Email, Chat en direct |

| Restrictions régionales | États-Unis |

Swissquote est un courtier en ligne de premier plan dans le trading de devises et de produits financiers, dont le siège social est en Suisse. Il a été créé en 1996 et est depuis devenu un choix populaire parmi les traders du monde entier. Le courtier propose une large gamme d'instruments financiers à négocier, notamment des devises, des actions, des indices, des matières premières, des obligations et des cryptomonnaies. Swissquote offre à ses clients l'accès à plusieurs plateformes de trading, notamment l'application mobile, MT4, MT5 et Money Managers.

Swissquote est un courtier réputé et réglementé, offrant une gamme d'instruments financiers et de types de compte aux traders. Comme pour tout courtier, il y a des avantages et des inconvénients à prendre en compte. Dans le tableau suivant, nous présentons un résumé des principaux avantages et inconvénients du trading avec Swissquote.

Swissquote offre sans aucun doute une gamme complète d'instruments de trading et des plateformes de trading de pointe. Cependant, malgré ses nombreux atouts, il pèche en termes de support client, car il ne propose pas d'assistance 24h/24, ce qui peut être un inconvénient majeur pour les traders ayant besoin d'une assistance immédiate en dehors des heures de bureau ou en cas d'urgence.

| Avantages | Inconvénients |

| Régulé par des autorités réputées | Ressources limitées en matière d'éducation et de recherche |

| Large gamme d'instruments de trading | Frais d'inactivité facturés après 24 mois d'inactivité |

| Spreads compétitifs | Support client non disponible 24h/24 et 7j/7 |

| Comptes de démonstration disponibles | Exigence de dépôt minimum élevée |

| Différents types de compte avec des fonctionnalités différentes | Options de support client limitées en dehors des heures de bureau |

| Disponibilité de plateformes de trading avancées - MT4, MT5 | Aucun client américain accepté |

| Support client efficace et fiable pendant les heures de bureau |

Oui, Swissquote est un courtier légitime avec quatre entités réglementées dans leurs juridictions respectives :

Swissquote Bank Ltd, basée en Suisse, est réglementée par l'Autorité suisse de surveillance des marchés financiers (FINMA).

Swissquote Ltd, basée au Royaume-Uni, est réglementée par l'Autorité de conduite financière (FCA).

Swissquote MEA Ltd, basée à Dubaï, est réglementée par l'Autorité des services financiers de Dubaï (DFSA).

SWISSQUOTE FINANCIAL SERVICES (MALTA) LTD, est régulé par l'Autorité des services financiers de Malte (MFSA).

Ces autorités de régulation veillent à ce que Swissquote respecte des normes strictes en termes de stabilité financière, de transparence et de protection des investisseurs.

Swissquote propose une large gamme d'instruments de marché pour le trading, y compris plus de 400 instruments de change et de CFD, des matières premières, des indices boursiers, des actions, des obligations et des cryptomonnaies. En tant que courtier suisse bien établi, Swissquote est en mesure de proposer le trading sur plusieurs instruments spécifiques à la Suisse, tels que l'indice du marché suisse (SMI) et l'action Swissquote Group Holding Ltd. (SQN), ainsi que l'accès à d'autres bourses mondiales telles que le NYSE, le NASDAQ et le LSE.

Swissquote propose une gamme de types de compte pour répondre aux besoins et aux préférences variés de ses clients. Les principaux types de compte disponibles sont le Compte Premium, le Compte Prime, le Compte Elite et le Compte Professionnel. Chaque type de compte offre des caractéristiques et des avantages distincts, tels que des exigences de dépôt minimum différentes, des ratios de levier et des spreads. Le Compte Premium nécessite un dépôt minimum de 1 000 CHF ou équivalent, tandis que les Comptes Prime nécessitent un dépôt minimum plus élevé de 5 000 CHF ou équivalent. Les comptes Elite et Professionnel demandent le dépôt minimum le plus élevé de 10 000 CHF ou équivalent.

Le Compte Standard offre aux clients un accès à une large gamme d'instruments financiers, y compris le forex, les CFD, les actions, les options, les contrats à terme et les obligations. Le Compte Premium, quant à lui, est conçu pour les traders à volume élevé et offre des spreads et des commissions plus bas, ainsi qu'un service personnalisé. Le Compte Prime est destiné aux clients institutionnels et leur offre un gestionnaire de compte dédié, ainsi qu'un accès à une liquidité et à des prix exclusifs.

De plus, Swissquote propose également un Compte Islamique, conforme à la loi islamique et disponible pour les clients qui suivent la foi islamique.

Swissquote propose un compte de démonstration gratuit aux clients pour pratiquer des stratégies de trading et tester les plateformes de trading du courtier sans risquer de fonds réels. Le compte de démonstration fournit aux utilisateurs des fonds virtuels pour trader sur les mêmes marchés en direct que les comptes de trading réels. Le compte est doté d'outils de tarification et de graphiques en temps réel, permettant aux traders de simuler au mieux les conditions de trading. Il s'agit d'une excellente opportunité pour les traders de se familiariser avec les plateformes et l'environnement de trading du courtier avant de s'engager avec de l'argent réel. De plus, le compte de démonstration est idéal pour les traders novices et expérimentés qui souhaitent essayer de nouvelles stratégies de trading ou tester leurs stratégies actuelles sans encourir de risque financier.

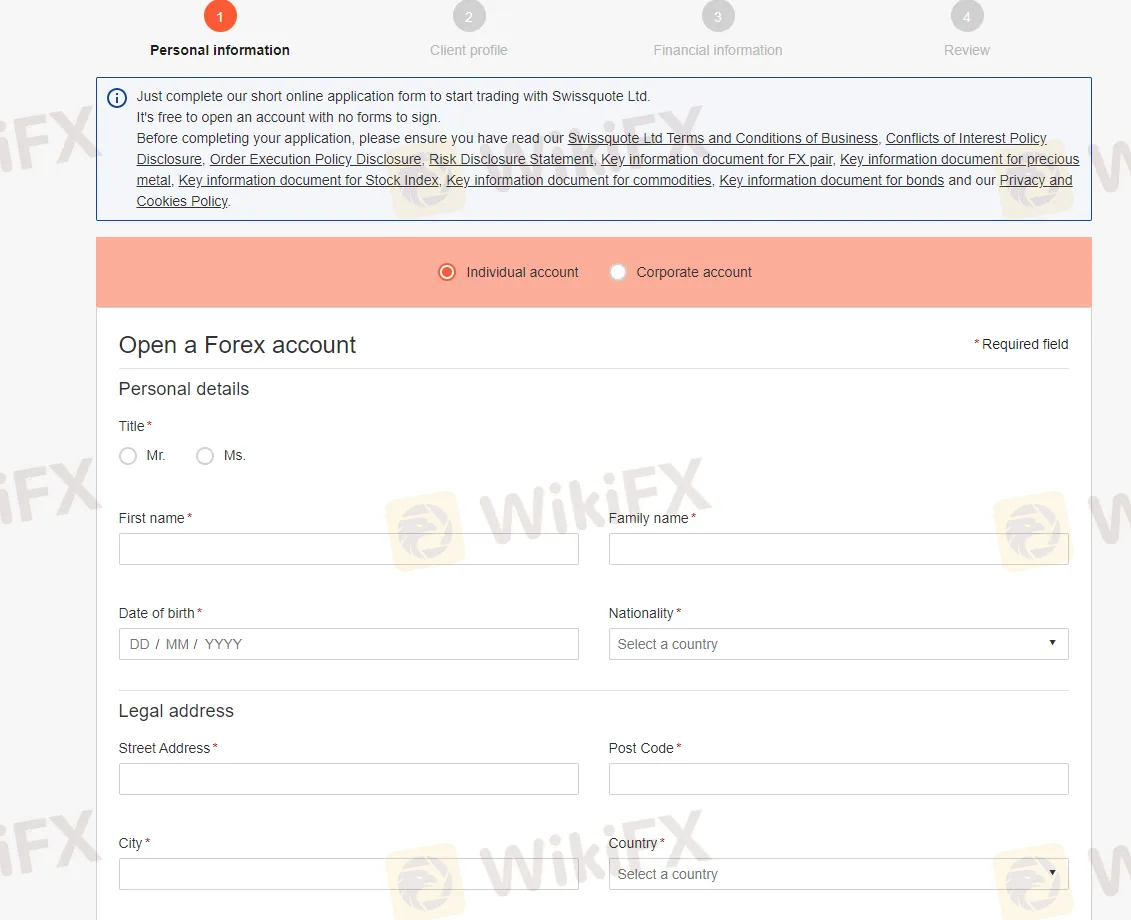

Étape 1 : Visitez le site web de Swissquote et cliquez sur le bouton "Ouvrir votre compte".

Étape 2 : Fournir des informations personnelles telles que le nom, l'e-mail et le numéro de téléphone, ainsi qu'un document d'identification valide, tel qu'un passeport ou un permis de conduire.

Étape 3 : Une fois le compte créé et vérifié, la prochaine étape consiste à sélectionner le type de compte souhaité et à déposer des fonds, tels que des comptes Premium, Prime ou Elite.

Étape 4 : Acceptez les termes et conditions et soumettez votre demande.

Étape 5 : Swissquote propose plusieurs méthodes de dépôt pratiques, notamment la carte de débit (Visa, MasterCard) et le virement bancaire.

Étape 6 : Une fois le compte financé, les traders peuvent accéder aux plateformes de trading, commencer à analyser les marchés et passer des transactions sur une variété d'instruments financiers.

Swissquote propose des niveaux de levier variables en fonction de l'instrument financier et du type de compte. Pour le trading forex, le levier maximum disponible est généralement de 1:30 pour les clients particuliers et jusqu'à 1:100 pour les clients professionnels répondant à certains critères. Pour le trading de CFD sur indices, matières premières et cryptomonnaies, le levier maximum varie de 1:10 à 1:5, en fonction de l'actif sous-jacent.

N'oubliez jamais que l'effet de levier élevé peut augmenter considérablement les gains potentiels, mais il peut également amplifier les pertes, il est donc important de l'utiliser avec prudence et de toujours garder à l'esprit les risques encourus.

Swissquote propose des spreads et des commissions compétitifs à ses clients. Les coûts exacts dépendent du type de compte et de l'instrument de trading échangé. Le compte Premium a des spreads variables, avec un spread EUR/USD à partir de 1,3 pips, tandis que le compte Prime propose des spreads à partir de 0,6 pips. Le compte Elite offre des spreads aussi bas que 0,0 pips, mais il nécessite un dépôt minimum et un volume de trading plus élevés. Les comptes professionnels offrent également des spreads à partir de 0,0 pips.

En termes de commissions, le compte Premium et le compte Prime ne facturent aucune commission. Le compte Elite et le compte Professionnel facturent une commission de 2,5 EUR par côté par lot échangé. Dans l'ensemble, Swissquote est souvent considéré comme compétitif en termes de spreads et de commissions par rapport aux autres courtiers majeurs.

Les frais hors trading sont des frais que Swissquote facture à ses clients pour des services qui ne sont pas directement liés aux activités de trading. Swissquote a un niveau relativement bas de frais hors trading par rapport à d'autres courtiers. Swissquote ne facture pas de frais de dépôt et de retrait, qui dépendent de la méthode utilisée. Swissquote facture également des frais d'inactivité de 50 CHF par trimestre si aucune transaction n'a été effectuée au cours des 6 derniers mois. Ce montant est inférieur à la moyenne de l'industrie, qui est d'environ 15 $ par mois.

De plus, Swissquote facture également des frais de swap overnight, également appelés frais de report ou frais de financement, sur les positions détenues pendant la nuit. Le montant des frais dépend de la paire de devises, de la taille de la position et des taux d'intérêt en vigueur dans les pays respectifs.

Swissquote propose l'application mobile, MT4, MT5 et les gestionnaires de fonds.

MT4: Swissquote propose la plateforme de trading MetaTrader 4 (MT4) populaire à ses clients, qui est largement reconnue dans l'industrie pour sa fiabilité, sa rapidité et ses outils de graphiques avancés. MT4 est disponible en téléchargement sur ordinateur, web et appareils mobiles, permettant aux traders d'accéder à leurs comptes et de gérer leurs transactions de n'importe où et à tout moment. Swissquote propose également une gamme d'outils et d'indicateurs personnalisés, permettant aux traders de personnaliser leur expérience de trading sur la plateforme. De plus, Swissquote offre un accès gratuit à Autochartist, un outil d'analyse technique populaire qui aide les traders à identifier des opportunités de trading potentielles.

MT5: Swissquote propose également la plateforme MetaTrader 5 (MT5) à ses clients, qui est le successeur de la plateforme MT4 populaire. MT5 dispose de plusieurs fonctionnalités avancées telles que des capacités de graphiques améliorées, des types d'ordres supplémentaires et un calendrier économique. Les clients peuvent également utiliser les capacités de trading algorithmique de MT5 grâce à l'utilisation d'Expert Advisors (EAs) pour automatiser leurs stratégies de trading. La plateforme MT5 de Swissquote est disponible sur ordinateur, web et appareils mobiles, ce qui la rend facilement accessible aux traders en déplacement.

Swissquote propose deux méthodes de dépôt principales : carte de débit (Visa, MasterCard), virement bancaire. Avec le virement bancaire, les clients peuvent effectuer des dépôts dans différentes devises, mais le processus peut prendre plus de temps, généralement de 1 à 2 jours ouvrables pour apparaître sur leur compte. En revanche, les dépôts par carte de débit sont traités plus rapidement, généralement en quelques minutes, et ils sont disponibles en CHF, EUR, GBP, EUR, AUD, JPY, PLN, CZK, HUF et USD.

Pour les retraits, Swissquote traite généralement les demandes dans un délai de 1 à 2 jours ouvrables. Les clients peuvent retirer des fonds en utilisant les mêmes méthodes qu'ils ont utilisées pour effectuer des dépôts. Cependant, il est important de noter que certaines méthodes de retrait peuvent entraîner des frais, il est donc essentiel de vérifier auprès du courtier avant d'initier une demande de retrait.

Swissquote propose une multitude de ressources éducatives pour aider les traders de tous niveaux à améliorer leurs connaissances et leurs compétences. Le courtier fournit divers supports d'apprentissage, notamment des webinaires, des séminaires, des cours en ligne et des livres électroniques. De plus, Swissquote propose des analyses de marché et des actualités pour tenir les clients informés des derniers développements sur les marchés financiers.

En conclusion, Swissquote est un courtier forex bien établi et hautement réglementé offrant une large gamme d'instruments de trading, des plateformes de trading avancées et des conditions de trading compétitives. Le courtier s'est forgé une solide réputation grâce à son engagement en matière de sécurité, de transparence et d'innovation, ce qui en fait un choix privilégié pour les traders à la recherche d'un partenaire de trading fiable et digne de confiance. Bien que l'exigence de dépôt minimum élevée du courtier puisse être un défi pour certains traders, ses ressources éducatives et son excellent service client contribuent à compenser cet inconvénient.

Est-ce que Swissquote est un courtier réglementé ?

Oui, Swissquote est réglementé par plusieurs autorités financières, dont la FCA, la MFSA, la FINMA et la DFSA.

Quelles plateformes de trading sont proposées par Swissquote ?

Swissquote propose plusieurs plateformes de trading, notamment les plateformes MetaTrader 4 et 5, l'application mobile et les gestionnaires de fonds.

Quel est le dépôt minimum requis pour ouvrir un compte chez Swissquote ?

Le dépôt minimum requis pour ouvrir un compte chez Swissquote est de 1 000 EUR/USD/GBP/CHF.

Est-ce que Swissquote propose des comptes de démonstration ?

Oui, Swissquote propose un compte de démonstration gratuit avec des fonds virtuels pour permettre aux traders de s'entraîner aux stratégies de trading.

Comment puis-je déposer et retirer des fonds de mon compte Swissquote ?

Vous pouvez déposer et retirer des fonds de votre compte Swissquote en utilisant un virement bancaire ou une carte de débit (Visa, MasterCard).

Pour comparer les coûts de transaction entre différents courtiers, nos experts analysent les frais spécifiques à la transaction (tels que les spreads) et les frais non commerciaux (tels que les frais d'inactivité et les coûts de paiement).

Pour bien comprendre à quel point santander et swissquote sont bon marché ou chers, nous avons d'abord pris en compte les frais courants pour les comptes standard. Le santander, le spread moyen pour la paire de devises EUR/USD est de -- pips, tandis que le swissquote le spread est de --.

Pour déterminer la sécurité de nos meilleurs courtiers, nos experts prendront en compte de nombreux facteurs. Cela inclut les licences détenues par le courtier et la crédibilité de ces licences. Nous considérons également l'historique des courtiers, car les courtiers à long terme sont généralement plus fiables et dignes de confiance que les nouveaux courtiers.

santander est réglementé par FCA. swissquote est réglementé par FCA,MFSA,FINMA,DFSA.

Lorsque nos experts examinent les courtiers, ils ouvrent leurs propres comptes et négocient via la plateforme de négociation du courtier. Cela leur permet d'évaluer de manière exhaustive la qualité, la facilité d'utilisation et le fonctionnement de la plateforme.

santander fournit une plateforme de trading comprenant -- et une variété de trading comprenant --. swissquote fournit une plateforme de trading comprenant professional ,standard,prime,premium et une variété de trading comprenant custom.