简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

CFTC持倉報告是什麽 如何解讀CFTC持倉報告?

摘要:CFTC持倉報告的所有數據都是具備一定權威性的,完全可以作為投資者判斷投資方向的重要標準,當然了,投資者在確定交易策略的時候,還需註意利用其它分析工具綜合考慮,這樣才可以做到更加的全面準確。

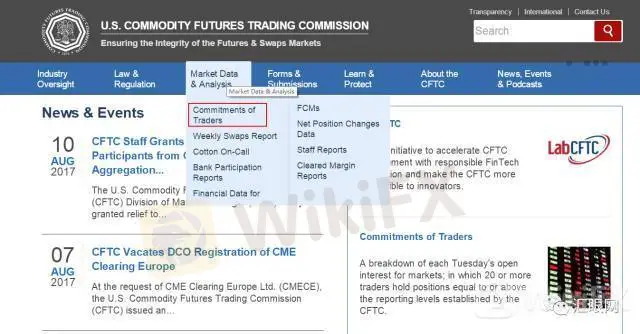

什麽是CFTC持倉報告?

芝加哥商業交易所是全球最大的期貨交易所,而美國商品期貨交易委會(CFTC)每周公布的持倉數據便來自該交易所。美國商品期貨交易委會(CFTC)每周五美國東部時間15:30分公布上周二截止至本周二的持倉,數據來自芝加哥、紐約、堪薩斯城和明尼安納波利斯的期貨或期權交易所。若遇上當周美國有公假,美國商品期貨交易委會(CFTC)持倉報告發布時間通常會推遲一個工作日發布。

美國商品期貨交易委會(CFTC)通過發布交易商持倉報告(COT)來幫助投資者了解市場動態,增加期貨交易市場的透明度。

目前交易商持倉報告(COT)包括外匯、股指期貨、國債等金融期貨和期權持倉狀況,還有農產品、石油產品、天然氣、電力產品和金屬等商品期貨和期權持倉狀況。

CFTC持倉報告的公布時間

目前,CFTC於美國東部時間每周五15:30(見本段末備註)公布當周二的持倉數據,數據來源自芝加哥、紐約、堪薩斯城和明尼安納波利斯的期貨或期權交易所。不過,若遇上當周美國有公假,則CFTC持倉報告發布時間通常會推遲一個工作日發布。【備註:美國東部時間每周五15:30,若是美國冬令時,則相當於北京時間每周六淩晨4:30,若是美國夏令時,則相當於北京時間周六淩晨03:30。】

關於公布時間,我們需要註意的是周二的持倉數據和周五的公布時間之間相差3天,這期間持倉量的變化無法獲知,所以不能把所有砝碼都押在CFTC持倉報告上。

為什麽要關註CFTC 持倉?

CFTC持倉報告主要分三部分:第一部分是總持倉,指所有類別的多頭或空頭的合計值。該指標主要度量的是市場的投資熱情和投資信心,也可視之為人氣指標。第二部分是基金凈持倉,基金是市場趨勢的追逐者和推動者,一般通過跟蹤基金凈持倉的變化趨勢來判斷近期期價可能的變動方向和風險情況。2009年9月CFTC推出了新版持倉報告,新版的CFTC持倉報告把非商業持倉分為資產管理機構和其他。第三部分是商業凈持倉,主要指生產商及貿易商的凈頭寸。與基金在期貨市場低買高賣以追求利潤最大化不同,生產商及貿易商作為風險管理機構要求損失最小化,主要通過期貨或者期權進行套期保值。

在分析報告時不應忽略商業凈持倉數據的原因在於:風險管理者在期貨市場持倉量不像投機商一樣受到限製,持倉占比要遠高於基金。生產商及貿易商對自己經營產品的價格預測能力更強。但我們發現,大多數時候某些品種不管是在行情下跌還是在行情上升階段商業凈持倉都為空頭。具體來說,這和商業持倉的主體有很大關系。風險管理者一般具有現貨背景,即使行情上漲也可以進行賣空,因為到期他們仍然可以以其所預測的高價進行交割。比如一個豆粕貿易企業,預計下月需要大量的豆粕,並且相信豆粕的價格會大幅上漲,因而該企業會在期貨市場上大量買入豆粕合約,但如果預測豆粕價格下降,該企業也可以買入豆粕合約(合約到期後可以行使交割),但一般不會像前面一樣激進地買入。

CFTC持倉報告術語含義及解讀

持倉報告分為「期貨」和「期貨與期權」兩種。通常所說的持倉報告是指前者,當然,了解期權頭寸的變化情況也有助於我們追蹤和分析基金動向。

上面所說的「期貨」和「期貨與期權」兩類持倉報告,其格式又可分為「簡短」和「詳細」兩種。「簡短」格式將未平倉合約分為「可報告」(reportable)和「非報告」。「可報告」頭寸包括「商業」和「非商業、套利、與前次報告相比的增減變化、各類持倉所占比例、交易商數量等。」詳細格式在前者基礎上增加了頭寸集中程度(4 個和 8 個最大的交易商)

① 非商業頭寸。一般認為非商業頭寸是基金持倉。在當今國際商品期貨市場上,基金可以說是推動行情的主力,黃金當然也不例外。除了資金規模巨大以外,基金對市場趨勢的把握能力極強,善於利用各種題材進行炒作。並且它們的操作手法十分兇狠果斷,往往能夠明顯加劇市場的波動幅度。

② 商業頭寸。一般認為商業頭寸與金礦、現貨商有關,有套期保值傾向。但實際上現在說到商業頭寸就涉及到基金參與商品交易的隱性化問題。從2003年開始的此輪商品大牛市中,與商品指數相關的基金活動已經超過CTA基金、對沖基金和宏觀基金等傳統意義上的基金規模。而現有的CFTC持倉數據將指數基金在期貨市場上的對沖保值認為是一種商業套保行為,歸入商業頭寸範圍內。另外,指數基金的商品投資是只做多而不做空的,因此他們需要在期貨市場上進行賣出保值。

③(可報告頭寸的)總計持倉數量。在非商業頭寸中,多單和空單都是指凈持倉數量。比如某交易商同時持有2000手多單和1000手空單,則其1000手的凈多頭頭寸將歸入「多頭」,1000手雙向持倉歸入「套利」頭寸。所以,此項總計持倉的多頭=非商業多單+套利+商業多單;空頭=非商業空單+套利+商業空單。

④ 非報告頭寸。所謂非報告頭寸是指「不值得報告」的頭寸,即分散的小規模投機者。非報告頭寸的多頭數量等於未平倉合約數量減去可報告頭寸的多單數量,空頭數量等於未平倉合約數量減去可報告頭寸的空單數量。

⑤⑥⑦ 多頭、空頭和套利。上面已經說到,非商業頭寸的多頭和空頭都是指凈持倉,而商業頭寸和小規模投機頭寸都是指單邊持倉數量。

⑧ 合約單位。Comex 黃金期貨的一張合約,即一手的數量為100盎司。Comex黃金期貨的交易月份為即月、下兩個日歷月和23個月內的所有2、4、8、10月,以及60個月內的所有6月和12月。最小價格波動為0.10 美元/盎司,即10美元/手。合約的最後交易日為每月最後一個工作日之前的第三個交易日。交割期限為交割月的第一個工作日至最後一個工作日。級別及品質要求:純度不低於99.5%。

⑨ 未平倉合約數量,是所有期貨合約未平倉頭寸的累計,是期貨市場活躍程度和流動性的標誌。簡單地說,如果一個新的買家和新的賣家進行交易,未平倉合約就會增加相應數量。如果已經持有多頭或空頭頭寸的交易者與另一個想擁有多頭或空頭頭寸的新交易者發生交易,則未平倉合約數量不變。如果持有多頭或空頭頭寸的交易者與試圖了結原有頭寸的另一個交易者對沖,那麽未平倉合約將減少相應數量。從近兩年數據來看,未平倉合約數量達到40-42萬手時往往意味著資金面出現一定壓力,但可能會如何影響金價走勢還需要結合具體情況分析。

⑩、11)、12) 與上周數據相比的變化情況;各類頭寸占未平倉合約數量的百分比;每一類交易商的數量。

過去CFTC持倉報告一直被指責經常性地低估了一些「大玩家」的真實頭寸,從而造成了對市場真實情況一定程度的扭曲。事實上一些大型的投資機構,尤其是那些商品指數基金如果直接投資於期貨市場,那麽這部分頭寸將被算為非商業性頭寸,即投機性的頭寸。但是他們還有一個選擇,即通過一些掉期交易商來投資商品期貨市場,根據CFTC的規定,這部分的頭寸是被CFTC持倉報告劃分為商業性頭寸的,即屬於套期保值性質。這樣一來,根據CFTC持倉報告的數據會大大低估這些商品指數對沖基金的總投資。更為重要的是,商品指數基金可以利用這個規則來迷惑對手,起到「明修棧道暗渡陳倉」的效果。比如當商品指數基金通過掉期交易商做多,那麽這時商品性凈多頭寸將增加,而另一邊非商業性的凈多頭寸則會相應減少。商品指數基金做多的意圖成功地被掩蓋,同時令市場以為他們想做空。但是,通過分析這份持倉報告仍然可以找到一些蛛絲馬跡。本文主要以三個農產品大豆、豆粕、豆油為例對持倉報告進行分析研究。

通過美國商品期貨交易委會(CFTC)公布的持倉報告中的頭寸變動對比,尤其是非商業性頭寸變動對比,交易者可以看到當前市場情緒是否處在合理範圍之外。如果市場情緒超出合理範圍,比如過度看空(如上圖),則可以給交易者帶來市場跌幅過大而存在修正認識,這樣一來,交易者結合技術分析,對市場的把握便可了然於胸了。

由於每個人的投資心態都是不同的,所以采取的交易策略也會不盡相同,當投資者遇到猶豫不決、擔心操作會失誤的時候,就可以查看CFTC持倉報告,從中尋找線索,分析得出適合自己的交易策略。

CFTC持倉報告的所有數據都是具備一定權威性的,完全可以作為投資者判斷投資方向的重要標準,當然了,投資者在確定交易策略的時候,還需註意利用其它分析工具綜合考慮,這樣才可以做到更加的全面準確。

免責聲明:

本文觀點僅代表作者個人觀點,不構成本平台的投資建議,本平台不對文章信息準確性、完整性和及時性作出任何保證,亦不對因使用或信賴文章信息引發的任何損失承擔責任

相關閱讀

「外匯交易新手必讀:快速搞懂貨幣兌,輕鬆上手!」

外匯交易是全球金融市場中最活躍的市場之一,而貨幣兌則是進入外匯市場的第一道門檻...

揭露詐騙券商NEWRGY IMEX!無監管虛假宣傳誘投資,爆大量交易糾紛已跑路

轉眼間2024年即將過去,全球局勢依舊變幻莫測。從地緣政治到全球通膨的影響,再到各國央行貨幣政策的頻繁調整,對金融市場而言充滿了挑戰,同時也具有各種機遇,因此不少投資人紛紛將資金投入外匯市場,期望透過事先布局大賺一筆。最近外匯天眼收到用戶諮詢NEWRGY IMEX這家券商的評價,下面是相關的查詢與解析。

12/16-12/22最新外匯詐騙券商名單曝光

在外匯投資的路上,每個人希望自己能早日達到財務自由的目標,但現實是,許多投資者在不知不覺中落入詐騙陷阱,因此賠上多年積蓄,甚至傾家蕩產。為幫助用戶避免遭遇類似的悲劇,外匯天眼除了收錄、更新交易商資訊外,也定期發布詐騙示警,以此遏阻黑平台的惡行,以下是12/16-12/22最新的外匯詐騙券商名單,歡迎大家仔細查看並廣為轉發。

什麼是MT4和MT5?新手必須了解的外匯入門基礎知識

在開始探索外匯交易時,你將會對MT4和MT5這兩種工具不是聽說不是覺得熟悉呢?今天就帶你好好一起了解。

天眼交易商

熱點資訊

三分鐘帶你了解國際外匯市場的構成及特點

揭露詐騙券商NEWRGY IMEX!無監管虛假宣傳誘投資,爆大量交易糾紛已跑路

「外匯交易新手必讀:快速搞懂貨幣兌,輕鬆上手!」

12/16-12/22最新外匯詐騙券商名單曝光

什麼是MT4和MT5?新手必須了解的外匯入門基礎知識

匯率計算