简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

華爾街遭遇“股債雙殺”!美聯儲紀要究竟投下了顆怎樣的“核彈”?

摘要:就在許多亞洲投資者還在睡夢中之時,美聯儲卻在金融市場投下了一顆重磅“核彈”——最新披露的12月貨幣政策會議紀要出人意料地格外鷹派。

北京時間週四(1月6日)淩晨03:00,就在許多亞洲投資者還在睡夢中之時,美聯儲卻在金融市場投下了一顆重磅“核彈”——最新披露的12月貨幣政策會議紀要出人意料地格外鷹派。紀要發佈後不久,華爾街便遭遇了“股債雙殺”:美股在尾盤階段加速跳水,納指全天跌幅超過3%;新年前兩個交易日就接連遭遇砸盤的美債,更是來到了去年3月美債拋售潮以來的最兇險境地!

許多股市投資者在新年前兩天,對於美債遭遇的恐慌拋售或許更多還抱著“吃瓜看戲”的心態,然而當隔夜美聯儲紀要掀起的“鷹派風暴”徹底從債市一路席捲到股市後,相信已鮮有人還能繼續保持淡定。

根據業內人士的統計,儘管今年才剛剛過去了三個交易日,但那些秉持傳統60/40股債配置組合策略的華爾街投資者已經遭遇了重創。

iShares 20+年期國債ETF(TLT)目前已連續大跌了三日,導致其2022年的跌幅達到3.6%。與此同時,SPDR S&P 500 ETF Trust(SPY)在週三也抹去了年初至今的漲幅。加起來,新年頭三個交易日60/40組合策略的損失已高達近5%,這是自2002年7月TLT發行以來最糟糕的一年開局。

那麼,昨夜的美聯儲紀要究竟有多麼“石破天驚”,以至於股債市場的交易員“盡皆變色”?

最大的癥結或許就在於兩個字:縮表!

事實上,由於美聯儲12月貨幣政策會議的整體基調本身就是偏向鷹派,業內人士此前或多或少都對昨夜美聯儲紀要釋放更多緊縮信號抱有預期。“翻倍的Taper”、“更早的加息”——這兩個美聯儲12月議息會議上最大的亮點,在過去幾周幾乎已經被所有市場參與者所消化。然而,許多人沒有想到的是,在當次會議上美聯儲還有一張隱藏的王牌——更快的縮表,部分鷹派官員們甚至認為在首度加息後就有必要較快地展開行動。

換言之,僅僅在去年12月這一場會議上,美聯儲就將“翻倍縮減QE、加息、縮表”這三個選項一股腦地同時討論了。市場人士上個月剛剛被加息預期所打懵,美聯儲便又同時打出了縮表這張“王炸”,這令許多業內人士措手不及……

以下是隔夜美聯儲12月會議紀要的要點匯總:

縮減資產負債表

會議紀要顯示,與會官員在12月會議上開始討論與貨幣政策最終正常化相關的一系列主題,包括從以往政策正常化的經驗中吸取教訓、取消政策寬鬆的替代方法、政策正常化行動的時間和順序,以及美聯儲長期資產負債表的適當規模和構成。

一些與會者指出,在開始提高聯邦基金利率後,相對較短時間內開始縮減美聯儲資產負債表規模可能是合適的。會議紀要稱,相比上一次的經歷,與會者認為,縮表的合適時間可能應該與升息時間更靠近些。一些委員認為,在資產負債表正常化過程中,大幅縮表可能是合適的。

一些政策制定者甚至贊成將到期的抵押貸款支持證券(MBS)的資金再投資於國債,以便在資產負債表收縮之前就開始轉變資產負債表的構成。紀要指出,根據對資金流動速度設置的任何上限的大小,資產負債表有可能比上次收縮得更快。

加息

多數與會者認為,如果近期勞動力市場的改善步伐持續下去,加息條件可能會相對較快地得到滿足。與會官員還普遍指出,考慮到他們對經濟、勞動力市場和通貨膨脹的看法,有必要提前或以高於與會者此前預期的速度提高聯邦基金利率。

一些與會者認為,未來可能有理由採取不那麼寬鬆的政策立場,委員會應傳達出應對通脹壓力上升的堅定承諾。部分與會者還指出,在某些情況下,委員會在充分實現就業之前提高聯邦基金利率的目標範圍是適當的。例如,如果委員會判斷其就業目標和物價穩定目標與經濟發展情況不相輔,且通脹壓力和通脹預期大幅持續上升,可能妨礙委員會實現其長期目標時。

翻倍Taper

去年12月,美聯儲政策制定者同意加快結束大流行時期的債券購買計畫,將縮減QE規模翻倍至了每月300億美元。而最新的會議紀要也顯示,鑒於通脹壓力上升和勞動力市場走強,與會者認為,目前的淨資產購買步伐所帶來的政策寬鬆程度的增加不再是必要的。如果經濟前景發生變化,委員會應繼續準備調整購買速度。

通脹

在對通脹預期的評論中,一些與會者討論了近期通脹水準上升可能導致公眾對通脹的長期預期升至高於FOMC長期通脹目標水準的風險。不過,一些與會者指出,長期通脹預期仍很穩定,理由是基於市場的通脹補償措施讀數穩定,或較長期債券收益率普遍處於低位。

紀要重申“與疫情和經濟重新開放相關的供需失衡繼續導致通脹升高”。與會者指出,供應鏈瓶頸和勞動力短缺繼續限制企業滿足強勁需求的能力。他們判斷,這些挑戰可能會比之前認為的持續時間更長,範圍更廣。

就業

會議紀要顯示,與會官員指出了美國就業市場非常吃緊的一系列跡象,包括接近紀錄高位的離職率和職位空缺,以及工資增長明顯加快。許多與會委員認為,儘管美國勞動力市場的就業崗位比疫情前的峰值少了300多萬個,但考慮到這場健康危機導致的退休和其他人員離開就業市場,美國經濟正迅速接近可能被認為是充分就業的水準。

許多與會官員承認“美國經濟正朝著美聯儲的最大就業目標快速前進”,同時更有多人認為,“勞動力市場已經在很大程度上與就業最大化目標相一致”。

奧密克戎

紀要指出,新冠病例可能繼續急劇上升,特別是如果奧密克戎變體被證明具有疫苗抗性,將被視為經濟活動下行風險的一個重要源頭,而更嚴重和持續的供應鏈問題的可能性,也將被視為可能到來額外的經濟下行風險和通脹上行風險。官員們還同意,隨著奧密克戎變體的出現,在評估經濟前景時更多注意病毒新變體的風險是適當的。

華爾街遭遇“股債雙殺”

聯邦基金利率期貨週三的走勢顯示,在隔夜美聯儲紀要發佈後,市場交易員們對美聯儲在3月政策會議上加息25個基點的概率預期已高達近80%:

與此同時,彭博的美聯儲會議紀要情緒指標顯示,FOMC會議紀要目前已連續第三次變得更加鷹派。

金融市場隔夜對這份鷹派紀要的反應尤為明顯。納斯達克指數尾盤加速跳水,收盤時大跌超過3%,創下了去年2月以來最大的單日百分比跌幅。標普500指數也下跌超過1%,創11月26日以來最大單日百分比跌幅。

賣壓幾乎全面湧現,標普指數所有板塊均收低,標普500指數科技板塊下跌3.1%,是該指數的最大拖累。華爾街的恐懼指標——Cboe波動率指數VIX收於12月21日以來的最高水準。

在美債市場方面,指標10年期美債收益率連續第三個交易日走高,盤中一度升至1.712%,為2020年4月初以來的最高水準,尾盤上漲5.84個基點報1.71%。其他週期收益率也全線飆升,2年期美債收益率勁升至2020年3月以來的最高水準0.836%;5年期美債收益率也出現上漲,一度觸及2020年2月以來的最高水準1.4390%;30年期美債收益率尾盤這上漲3.3個基點,報2.099%。

縮表往往帶來市場動盪

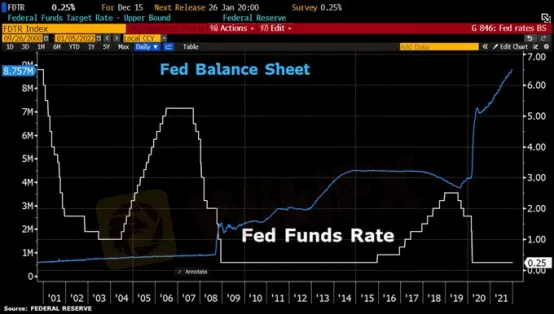

目前,美聯儲資產負債表在過去近兩年的天量放水後,已膨脹至了將近8.8萬億美元。美聯儲上一次啟動縮表還要追溯到2017年10月,當時美聯儲開始允許每個季度減持100億美元的少量資產,到2018年,這一數字每季度又增加了100億美元。

值得一提的是,在歷史上,美股過去十餘年在美聯儲資產負債表不再擴張或縮表期間的表現往往會更為動盪,尤其是進入這些緊縮週期的伊始:

Lenox Wealth Advisors首席投資官David Carter指出,最新的美聯儲紀要無疑是大新聞。這比市場預期的更加鷹派。這種鷹派轉變可能會給股市和債市帶來問題。市場應對這種新轉變可能會有困難。他補充稱,紀要表明美聯儲非常擔憂通脹的跡象,可能很快會形成這樣一種看法,即美聯儲將在2022年大規模收緊政策。

此外,Integrity資產管理公司的Joe Gilbert也表達了他對美聯儲紀要鷹派程度的 “驚訝”。他指出,“在開始加息的同時推出資產負債表縮減是令人驚訝的,這表明美聯儲眼下對控制通脹和消除寬鬆是認真的。”

Cornerstone財富管理首席投資官Cliff Hodge則認為,美聯儲12月會議紀要聽起來很鷹派,而市場的反應也支持這一點。FOMC的參與者正在討論更快、更激進的加息,資產負債表正常化的速度也將比上次加息更快,這表明“美聯儲看跌期權”的價格已經被重新定價至更低。

貝萊德駐美國基本面固定收益負責人Bob Miller在會議紀要發佈後也寫到:“美聯儲觀察人士眼下需要明白的是,縮減資產負債表已不再是一個是否進行的問題,而是一個何時進行的問題。”

瑞銀:年中就可能作出縮表決定

一些投行甚至已開始猜測美聯儲何時會啟動縮表。瑞銀近期就預計,在3月結束購債之後美聯儲將較快轉向縮表,並且可能在5月-6月就做出決定。

瑞銀指出,美聯儲或將採取循序漸進的節奏進行縮表,起初每季度將縮減100億美元國債及50億美元MBS,最終在2024年達到每季度縮減400億美元國債和200億美元MBS。按照瑞銀推算,美聯儲資產負債表規模將在2022年至2023年底期間縮減6500億美元,到2025年再縮減1.3萬億美元,屆時美聯儲所持資產規模將減少約2萬億美元。

免責聲明:

本文觀點僅代表作者個人觀點,不構成本平台的投資建議,本平台不對文章信息準確性、完整性和及時性作出任何保證,亦不對因使用或信賴文章信息引發的任何損失承擔責任

相關閱讀

避免外匯投資陷阱:投資人必讀指南(附實際案例)

隨著越來越多的網紅代言外匯平台廣告,許多人被吸引進入外匯交易市場。然而,外匯投資機遇與風險並存,如果不慎選擇了不合規的平台,可能會面臨資金受損甚至無法挽回的局面。以下是整理出的投資人避坑指南,幫助大家更好地保護自己的資金與權益。

【外匯市場:揭開全球交易的秘密】

你是否知道,這個世界上有一個市場,它的交易量每天高達 7.5萬億美元,比全球股票市場的交易量還要高出幾倍!這就是外匯市場(Forex Market),一個充滿機會、風險、與智慧較量的地方。今天,我們就帶你深入這個神秘的領域,看看它到底有多吸引人!

南韓總統尹錫悅宣布緊急戒嚴 韓元急貶0.9%

韓聯社最新消息指出,南韓總統尹錫悅今(3日)晚間在緊急記者會上宣布戒嚴,目的是為了「立即消滅親朝反國家勢力」,同時保護自由憲法秩序,重建自由民主的國家。消息一出,韓元急速走貶,目前兌美元價格已達到2年來最高水平,為1422.20點,共貶值0.9%,至1,419.38韓元兌1美元

一文看懂川普和賀錦麗的政策分歧

美國兩位總統候選人政策傾向對金融市場會有什麼影響呢,在這裡你都能找到答案。

天眼交易商

熱點資訊

頂級交易員的十項任務

等待才是交易的必修課

注意!仿冒GVD Markets詐騙中!假網友帶領操作交易大幅獲利,黑平台誆稱獲利達標逼迫繳稅

CA Markets這家交易商是否值得信賴?立即查看平台監管情形、用戶評價、網站概況

WikiEXPO全球專家訪談:Simone Martin——探索金融監管變革

TRADEHALL證實為詐騙平台!從監管漏洞到網站異常,你該了解的投資風險!

牌照有瑕疵,資訊不透明,Morgans交易平台危機重重!

匯率計算