简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

一名華爾街廝殺25年的交易老兵,親述其交易盈利過程

摘要:Mark Shawzin是一位在華爾街擁有超過25年經驗的交易老兵,同時擁有13年的私人客戶帳戶管理經驗,並見證了許多交易奇跡的發生。

Mark Shawzin是一位在華爾街擁有超過25年經驗的交易老兵,同時擁有13年的私人客戶帳戶管理經驗,並見證了許多交易奇跡的發生。

在讀本文之前,有幾點需要明確:

第一,在外匯、期貨及股票等交易世界,沒有什麼“寶典”、“秘笈”之類的東西。關鍵在於你是否能在這一領域長期生存下去,否則你就會被淘汰;

第二,不要企圖每月能賺20%,這是不可能的。如果按每月20%收益率算,你的初始資金是1000美元,那麼6年後,你的帳戶就翻到了10億美金。長此以往,你真的可以“手撕巴菲特,腳踩索羅斯”。只有一些不誠信的操盤手或資金盤的銷售才會告訴你每月20%的收益率,千萬不要別這些話所矇騙;

第三,不要總是在社交媒體、論壇和群組上與其他新手交流心得,這對你賺錢沒什麼用。這只會強化彼此的壞習慣。

我在華爾街有超過25年的交易經驗,對於以上的這些經歷我都有過切膚之痛,因而我在此要著重強調。

在過去的25年間,我在美林證券、EF Hutton、Oppenheimer & Co.等數家華爾街金融公司工作過,我的工作內容是為高淨值客戶提供的帳戶資金交易。

和其他教條主義一樣,簡潔是圖表交易的最高準則。

以下,我將給出完整的交易建議,包括截圖、例證、真實交易。讓我們開始吧!

第一步:資金管理是唯一法門

很多人會說,想從交易中“掘金”,有很多種不同的方法。但是,這些人都錯了,其實,“掘金之路”只有一條——做好資金管理。

在二十多年的華爾街交易生涯中,我從來沒有見過任何人用第二種方法能在市場上賺到錢。

你必須制定一個良好的風險回報比,因為你要保證即便虧損,你最終也是盈利的。換句話說,就是你每一筆交易的潛在收益要大於你的潛在虧損。

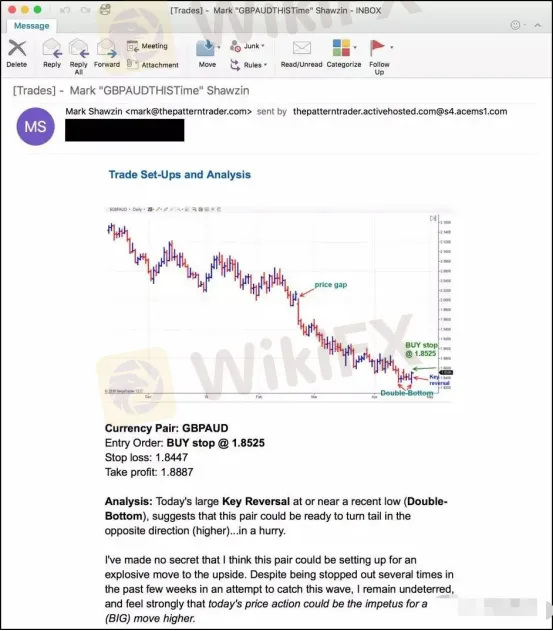

舉個例子:我在給交易者發的郵件中,告訴他們做多英鎊/澳元。以下是郵件截圖:

這筆交易最終獲利472點,平倉點位在1.8997。止損空間為78個點,這意味可以盈利是風險的6倍,即便我有6筆單子虧損,每筆虧損78點,那我也是盈虧均衡狀態。

但是,並不是每一筆交易都可以有這麼多盈利。我的大部分交易都是小額虧損,但是我只要有一兩筆大盈利單,就可以抵消虧損,最終依然是盈利的。

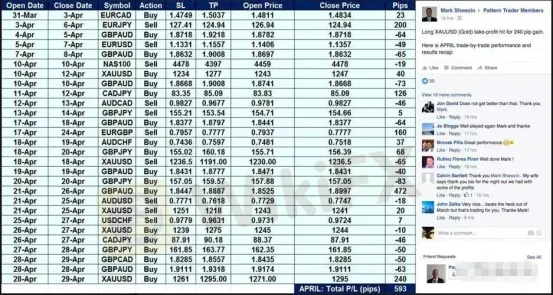

以下是一個我的交易月結單:

你發現了很多小額的虧損單嗎?同時,你也會發現有一兩筆大盈利單,我有很多單都是虧損的,但最終結果是盈利593點。

無論怎樣,做到這一點並不容易,因為如果你連續虧損5筆交易,甚至10筆,你還有勇氣去交易第11筆單嗎?大多數人沒有!這也是為什麼大多數人都是虧錢的。

假如你明白這一點,做好資金管理,並計畫執行,你最終一定會成功。

第二步:利用裸線圖

以下是錯誤的示範:

你能從上圖中看出什麼結果嗎?其實,市場比很多人想像的都要簡單。

價格走勢存在一種半預測性模式。價格在快速破位形成趨勢之前,總會小幅上下波動。其他就沒什麼了。

很多人都喜歡用一些複雜的指標或者分析技巧。但實際上,就連華爾街自己運用的一些指標、技術工具,都是失敗的。

當震盪走勢結束後,你要做的就是在趨勢形成之前抓住它。這往往意味著大量的小額虧損單換來極少的大盈利單。

下麵的圖才是你該看的圖:

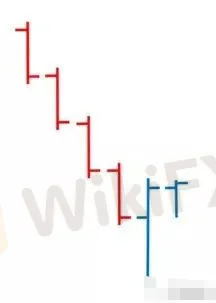

上圖是裸線柱狀圖,非常簡潔明瞭,沒有多餘的東西。

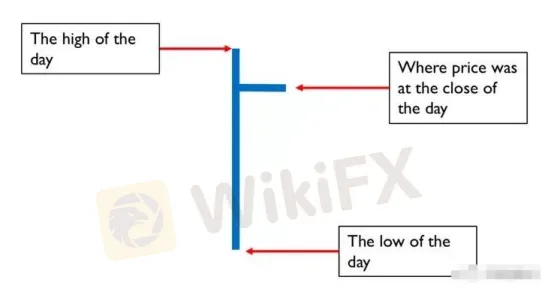

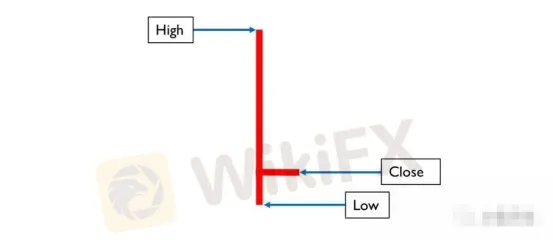

我通常只看月線、周線和日線圖。下麵是一個日線柱狀圖的示例:

該圖中,顯示了一天的最高價、最低價和收盤價。上圖的情形表示收盤價高於開盤價,下圖則是收盤價低於開盤價的情形:

第三步:確定市場階段

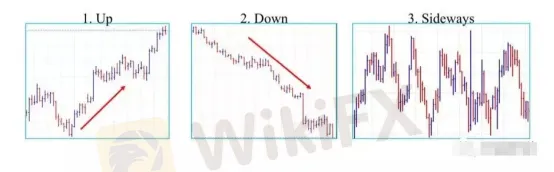

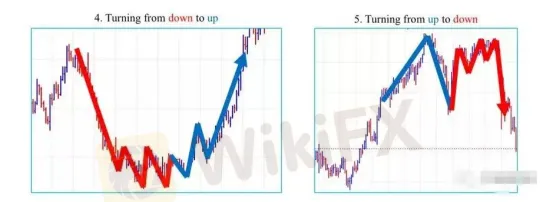

傳統經驗表明,市場只有三個階段:上漲,下跌,震盪。如下:

但是,實際並非如此。市場只會經歷兩個階段:由跌轉漲,由漲轉跌。這也是賺錢的關鍵所在。

關鍵是要確定市場在何時會準備反轉,一旦抓住了時機,你就能大賺一筆,當然,在之前你可能會有很多筆虧損單。

那麼,我們該如何判斷市場處於什麼階段呢?

第四步:找到“歷史先例”

當我判斷市場處於什麼階段時,我會開始去找“歷史先例”——歷史價格數據中出現過同樣的走勢,從而來進一步確認我判斷的正確性。

“歷史先例”並不是什麼新鮮事,很多書裏面都對此有介紹。但是大多數交易者都沒能正確地利用它。

價格歷史中的那些走勢形態本身是沒有任何意義的。

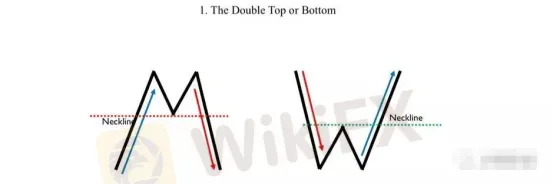

先來看看我常用到的五種價格歷史形態:

第一種是雙頂和雙底形態,非常簡單。在雙頂形態中,價格形成兩個高點,然後,跌破頸線下行。雙底形態則相反。

在英鎊/澳元的交易中,我發現了一個雙底形態,如下:

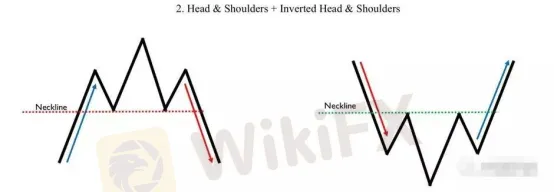

第二種是另一經典形態:頭肩頂和頭肩底形態。這種情況下,“頭”要高於兩邊的“肩”,這表明價格試圖向上突破,但是突破失敗。隨後,價格將走低。頭肩底型態則正好相反。

以下是我做交易時遇到的一個“頭肩頂”的實例:

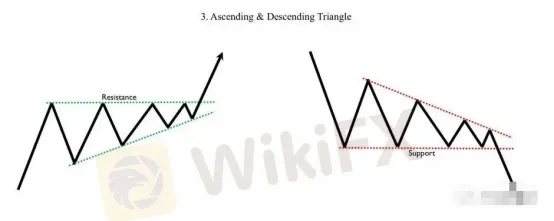

第三種形態是上行三角形態和下行三角形態。這種形態形成往往耗時很長。這種形態不是很可靠,要做好風險管理。

以下是一個下跌三角形態的實例:

但是,有時你會發現,在價格重新上漲再創高位之前,價格突然下跌:

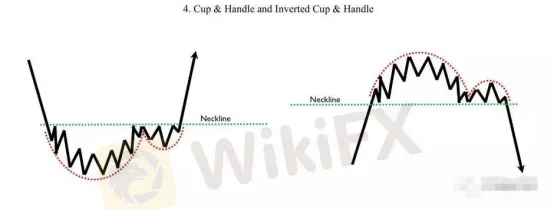

第四種是杯柄形態和倒杯柄形態。

這種形態是雙底和雙頂的延伸形態,我個人十分喜歡用這種形態交易。

下圖中顯示就是現貨黃金的雙底形態:

我還記得黃金的這筆單子,之後大幅上漲:

你看到了什麼形態?

價格盤整了一段時間,但是遲早會打破震盪狀態。保持一個低風險倉位,你終究會大賺一筆的。

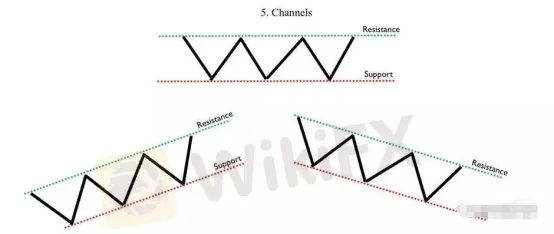

第五種形態是通道。這種型態很容易識別,但是通常很難讓你大賺一筆,一般能有1:2的風險回報比就不錯了。

下圖是展示的是下降通道:

讓我們快速回顧一下,首先我要確定市場階段,同時還要找到歷史先例確認這一形態。

接下來進入下一步。

第五步:反轉信號

一定要記住,不能將交易置於風險之中,以上給出的每一步你都要認真確認,不要隨意交易。

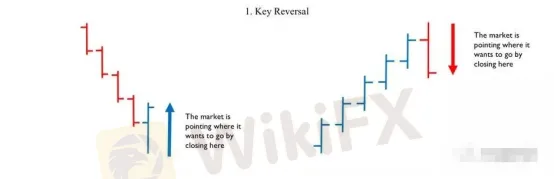

“反轉信號”分為兩種,一種是關鍵反轉。

一般地,如果價格創新低,但是收盤價卻在開盤價之上,這可能是當天發生了某一事件使得投資者改變了想法,價格可能會出現反轉。

我並不關心到底發生了什麼事情,我只關注價格的變動。

此外,我還要強調,如果市場多處的階段和形態不一致,那麼不可採用“反轉信號”。在你交易之前,你要確認市場的處於反轉階段,出現反轉形態,然後才能利用反轉信號入場交易。

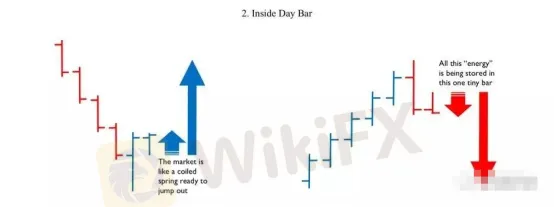

第二種“反轉信號”是“內部反轉信號”。

內部反轉信號在日圖上表現為波動範圍較窄,這種信號看起來沒什麼,但是如果和市場階段和形態結合起來看,就十分有用了。

價格的運行就像彈簧一樣,就如你把一個球按在水裏面,一旦鬆開,它會快速反彈。

下麵是一個運用反轉信號的實例:

自那以後,該貨幣對不斷下跌:

說了這麼多,下麵就該告訴你如何進場了。

第六步:何時何地入場交易

簡單梳理一下之前的過程:首先要確定市場階段;然後找一個對應的歷史形態;在日圖中發現信號;判斷信號和市場階段、形態保持一致。

以上步驟全部走完之後,是不是就可以進入市場了呢?NO!這可不一定,我們接下來做的交易更希望價格更創出新高或者新低後(相比於前一交易日)再入場。

舉個例子:

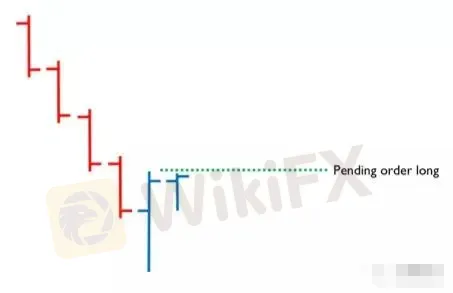

假設一切條件都已具備,我們準備做一筆多單。我們會發現:

太棒了!同時出現了關鍵反轉和內部反轉信號,強化了做多的可能性。接下來就要這麼做:

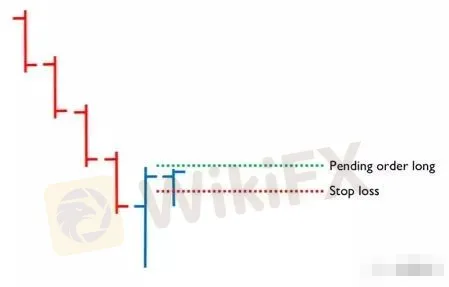

如果價格突破了前一交易日的高點,那麼我的止損買入單會自動觸發。我將止損設置在距離前一日收盤價20-30個基點的下方。

好了,一旦我的訂單設置好了,就不需要24小時盯著它看了,我可以去睡覺了。

接下來就等待價格突破,創出新高。

另外,設置止損是很有必要的,止損是為了控制風險。一旦交易做錯了,也不至於會虧損很多。

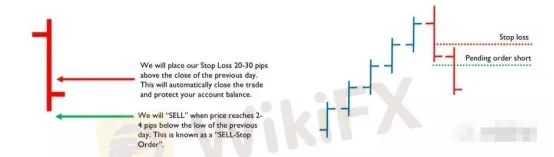

這種方法也適用於做空交易,如下:

這些步驟是一個系統性的,不可將其分割開來,必須綜合起來利用。

第七步:何時平倉離場

這是一個很難回答的問題,這個本身沒有一個硬性規定,我通常是觀察市場走勢來確認何時離場。

我會時常關注訂單,看看到底是否還有進一步盈利的可能,如果沒有,我就平倉離場,或者縮小我的止損位。

我會在價格走到關鍵的支撐阻力位時平倉離場,但有時也會做一下調整。價格是動態變化的,因而你也要靈活一點。

如果過早地平倉離場,那你可能會非常後悔,這才是真正的難點。

即便我給你列出我整個交易過程,你也不一定能賺錢。為何?因為你很難將這些步驟融會貫通,你需要大量地練習。你可能會經歷無數次的失敗,但是你必須走完這個痛苦的過程。

免責聲明:

本文觀點僅代表作者個人觀點,不構成本平台的投資建議,本平台不對文章信息準確性、完整性和及時性作出任何保證,亦不對因使用或信賴文章信息引發的任何損失承擔責任

相關閱讀

簡單易懂的交易系統:無需任何技術指標的最佳趨勢交易策略

如果你正在尋找最佳趨勢交易策略,那麼這種貨幣交易策略或許適合你。這是一種不需要任何交易指標、適用任何時間框架及貨幣對的價格行為交易策略。

馬斯克賣股還有隱情?《大空頭》原型:別被騙了 他其實為了還債

“馬斯克賣股導致特斯拉大跌”無疑是本周市場上最熱議的話題,作為特斯拉長期以來最忠實大空頭,邁克爾·伯裏(Michael Burry)也加入了討論,並提出了不一樣的想法。

很多人的一生,都在為自己的情緒買單!

有一天,一條饑餓的蛇爬進了一家木工店尋找食物。當它經過地上的鋸子時,身體被鋸子割傷了一點。它憤怒地轉過身去,一口咬住鋸子。結果鋸子絲毫無損,它卻把自己的嘴也弄傷了。蛇更加憤怒了,紅著眼睛,沖上去用力地把鋸子纏住。最後它用盡了全身的力氣,也沒有傷害到鋸子,反倒是自己被鋸死了。可憐的蛇至死也沒有明白,殺死它的並不是鋸子,而是自己失控的情緒。

做交易需要天賦嗎?

一位著名操盤手,說過一句名言:市場最終會給每個人內心最想得到的東西。

天眼交易商

熱點資訊

切忌過度自信,否則難逃這四個交易陷阱!

Renhe交易糾紛曝光!出金遲遲不到帳,缺乏監管疑似非法吸金

新手實戰指南:解析技術分析的重要性

又見黑平台BarindexFX假投資騙局!誘導操作黃金價差合約,拒絕出金還逼繳納分成費

踢爆仿冒FXTRADING.com格倫外匯詐騙手法!誆稱雙倉刷單套利穩賺不賠,誘導入金黑平台無預警跑路

外匯跟單交易介紹與解析:新手入門指南

LiquidBrokers陷詐騙疑雲!套牌監管、短期網域背後的危險警訊

匯率計算