简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

黄金操作,其实这样就能掌握!

摘要:危机中的香饽饽黄金由于不产生孳息,故与债券呈跷跷板效应,一旦债券的收益无法覆盖通货膨胀时,资金自然会抛弃债券而选择黄金作为避险的途径。从下图可看出,负收益率债券规模上升是金价走高的重要因素,二者之间存在强烈的正相关性。(

危机中的香饽饽

黄金由于不产生孳息,故与债券呈跷跷板效应,一旦债券的收益无法覆盖通货膨胀时,资金自然会抛弃债券而选择黄金作为避险的途径。

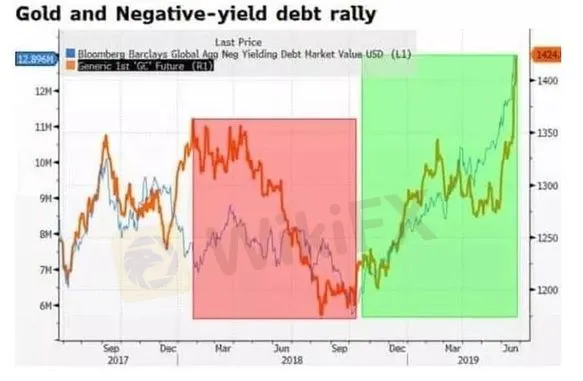

从下图可看出,负收益率债券规模上升是金价走高的重要因素,二者之间存在强烈的正相关性。

(图为黄金与负收益率债务关系)

金价暴走

昨日黄金创2013年5月以来新高至1474.97美元/盎司。于此同时,美国10年期国债收益率下跌至1.672%;30年期国债收益率跌至2.230%。今日金价持续暴涨至1490关口,国债收益率也持续下跌。

(图为黄金与美国10年国债周线图)

特朗普的巨棒

特朗普上台后进行了许多政策,其中贸易保护主义就像拿着巨棒般,敲打着全球的贸易市场。全球制造业面临衰退危机。美国7月ISM制造业PMI指数51.2,为2016年8月以来的最低水平;欧元区7月制造业活动上月出现了自2012年末以来的最大收缩。

(图为摩根大通全球制造业PMI指数)

再度降息

北京时间8月1日时,美联储降息25基点,为2008年12月以来的首次降息。美联储主席称「当前降息原因并非因为美国自身经济恶化,而是为了“保护”美国经济不受低迷的“外部”环境冲击。」表明特朗普与各国间的摩擦,其实已烧到美国的经济。

(图为美国基准利率)

缩表昙花一现

美联储十年前启动了资产购买计划,到2015年囤积的债券已经多达4.5万亿美元。2017年底开始缩表后,资产负债表规模仍然高达3.8万亿美元。

在制造业景气恶化下,昙花一现的量化紧缩时代将落幕,美联储决定提前于8月1日结束缩减资产负债表。

(图为美联储资产负债表)

旧路重走

随着全球经济放缓,欧洲、日本和美联储从回十年前量化宽松(QE)刺激经济的老套路。据分析显示,从9月开始三大央行债券净购买量将回到零值以上。与此同时,央行的资产负债表也可能继续保持在高水平。

(图为三大央行购买国债规模)

全球债务惡化

本世纪初,全球债务达到80万亿美元。当金融危机爆发时,增加了56%到125万亿美元。如今它已经是增加了215%到250万亿美元。而全球不断加重的债务危机,总有一天会被刺破。

(图为全球债务总额)

全球负收益率债券总量創高

全球收益率为负值的债券数量近期又增加了大约1.2万亿美元,使得总量首次突破了13万亿美元大关。大约有40%的债券收益率在1%以下。其中包含日本和德国国债收益率频创历史最低纪录,就连华尔街也开始担忧美国国债收益率跌破1%。

(图为全球负收益债券总额)

繁荣即将结束

全球最大的对冲基金公司“桥水”的创始人达利欧,经常提到美国债务的严重性。可见目前美国的量化宽松水平占GDP的比重,已经突破了1930年代大萧条的时候。

(图为美国利率与基础货币对比)

结语

由上述可知道,黄金会因为债券规模而作同比变化

反向变化

以上资讯均为第三方提供仅代表分析师个人观点,投资需谨慎

听说转发文章

会给你带来好运

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

相关交易商

天眼交易商

热点资讯

纽元/美元震荡走低至 0.5650 下方,国内生产总值疲弱加大纽储行降息押注

美元/日元价格预测:美国PCE物价指数公布前,美元/日元多头暂歇

美元/加元走强至1.4400上方,焦点处在加拿大零售业销售、美国核心PCE价格指数

澳元/日元跌破 98.00,因日本通胀走强

尽管日本全国消费者物价指数强劲,但日元多头仍维持观望

交20多万才能出金?又一位美女入坑杀猪盘黑平台

美联储戴利:前景面临的风险同样均衡

澳元/美元接近数年低点,美国PCE通胀数据前企稳于0.6200上方

美联储Goolsbee:我的预测是 2025 年的利率路径更浅一些

美联储Hammack:此前降息是勉强通过,赞成保持稳定

汇率计算