简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

中金:为何要重视外资流入?

摘要:针对低配中国状态的系统性修正是外资持续流入中国的根本动力,叠加一些周期性因素,使得开年以来外资流入A股的速率达到历史最快。本周MSCI将公布关于提高A股纳入的咨询结果,如果提议通过,我们估算未来一到一年半增量资金规模约660亿美元。

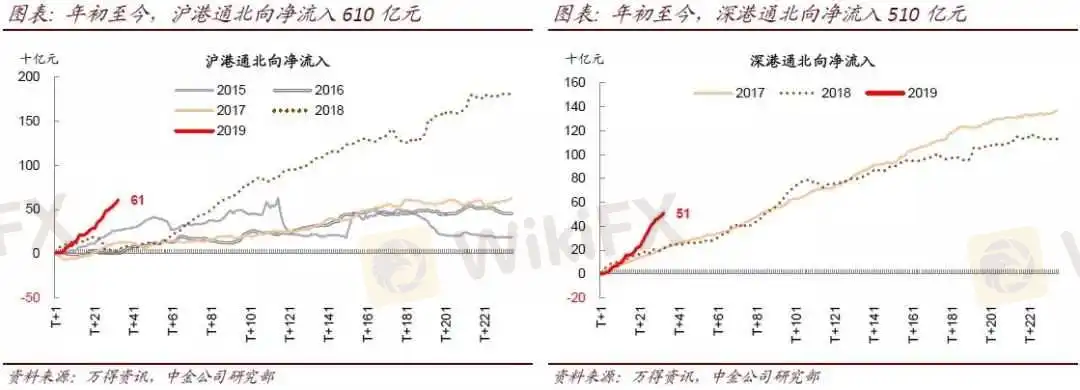

我们1月初发表了两篇分析外资流入情况及影响的主题报告,强调关注外资动向的重要性。年初至今沪深港通累计净流入A股达1120亿元,流入速率为2014年底沪港通开通以来最快。本周(28日)MSCI将公布其关于提高A股纳入因子的咨询结果。三项重要提议能否通过是影响近期海外资金流入节奏的关键变量。放在更广更长的背景下看,外资流入A股本身值得机构投资者重视。

什么是外资持续流入中国的根本动力?

中国是全球第二大经济体,GDP占比约15%。中国股市是全球第二大股票市场,市值占比约13%。但中国股市在MSCI全球市场指数中的权重不到4%,其中A股占比仅为0.1%,且海外机构对中国股市仍处在低配状态。

我们认为外资持续流入中国是针对外资配置中国规模与中国经济和市场规模不相匹配这一现状的系统性修正。这一修正在近年中国资本市场开放程度提高后而有所加快,但还有很长的路要走。我们估算未来十年外资平均每年净流入A股的规模在2000-4000亿元左右,届时外资持股占A股自由流通市值的比例可能达到20%,成为A股最大单一持股机构。

近期支持外资流入加快的原因又包含哪些?

市场对美国增长的担忧逐渐消退、全球主要央行货币政策边际放松、中美贸易谈判呈现积极迹象、新兴市场(特别是中国)估值处在历史低位且机构仓位整体偏低等因素是提振全球风险偏好,驱动资金整体流向新兴市场,重点流向新兴市场中盈利与估值匹配度较好的中国股市的周期性原因。

外资将如何改变A股?

对比韩国和中国台湾市场对外开放的历程,我们发现外资投资本地市场的行为及其对本地市场的影响具有一定的共性。外资普遍偏好大市值、低估值、高盈利的质优龙头。如三星电子、台积电都是在韩国和中国台湾市场被外资集中持股的经典案例。

随着外资持股占比上升,成交占比上升,外资将对本地市场产生全方位的影响,包括选股思路偏基本面、市场换手率下降、小盘绩差股边缘化、估值国际化、本地市场流动性与全球市场流动性联系更加紧密,等等。随着外资流入A股,这些变化在A股市场也已经初露端倪。

外资在A股的投资业绩怎么样?

长期来看,外资投资行为在A股市场具有较好的示范作用。外资持股比例前100大A股等权重指数近10年来年化收益12.1%,超额收益8.2%(相比沪深300,下同),近3年年化收益15.7%,超额收益11.6%。更优基本面是这些股票超额收益的主要来源。

近10年来上述个股绝大部分时间盈利增速高于全部A股,其年化盈利增长19%,高于全部A股的13%。同期,上述个股整体盈利水平持续高于全部A股,ROE均值为17%,高于全部A股的12%。

2018年MSCI的两步纳入对我们有哪些启示?

我们发现:1)被动型资金可能集中在5月31日/8月31日前后调整持仓,并分别买入约13亿美元/12亿美元;2)沪深港通北向资金流向较为集中,CR5/CR10占比~45%/65%;3)沪深港通北向资金流向并非一成不变,其“超配”和“低配”的行业可能视市场环境,行业基本面等因素的变化而出现较大变化;4)海外资金流向对个股阶段性股价表现具有一定影响。

短期还需要关注什么?

如果MSCI宣布通过三项重要提议,我们估算 MSCI新兴市场指数中A股的权重在2019年6月/2019年9月/2020年6月将从当前的0.7%提升至1.8%/2.9%/3.4%,累计的增量资金规模分别为324/655/823亿美元。此外,富时罗素确定在今年分三步纳入A股。我们估算三步纳入累计为A股带来的增量资金约100亿美元。

文章来源

本报告摘自:2019年2月25日已经发布的《为何要重视外资流入?》

王汉锋 CFA SAC 执业证书编号:S0080513080002 SFC CE Ref: AND454

周昌杰 SAC 执业证书编号:S0080517080005 SFC CE Ref: BHD869

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

天眼交易商

热点资讯

美联储利率政策将向何处去?

美联储称将继续“监测新信号对经济前景的影响”,从而依据经济数据制订利率政策

大选结束后美股是否会延续反弹?

诸多因素助推美股走强,特朗普入主白宫令市场看好经济前景

英镑/美元价格预测:遇阻100 日均线附近,处在 1.2900 中档上方

美元/加元价格预测:在上升通道内测试9日EMA均线1.3900附近

欧元/英镑价格预测:扩大跌势,初始支撑在0.8300下方

英国央行发出渐进式降息周期信号,英镑试图守住近期反弹势头

白银价格预测:白银/美元在 31.50 美元以下似乎很脆弱

挪威央行未就提前降息提供任何迹象 - 德国商业银行

汇率计算