简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

投資最重要的是避免失敗,而非抓住每一次成功!

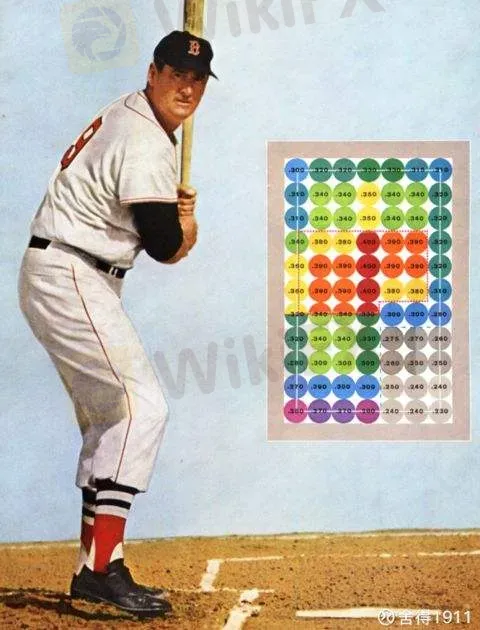

摘要:傳奇棒球大聯盟球星 Ted Williams,在 1939~1960 年的 22 年大聯盟生涯平均上壘率0.482,17 度入選明星賽。 他是大聯盟最後一次當季打擊率超過 4 成的打者,生涯最後一個打數是全壘打!!

美國棒壇傳奇英雄的秘密

傳奇棒球大聯盟球星 Ted Williams,在 1939~1960 年的 22 年大聯盟生涯平均上壘率0.482,17 度入選明星賽。 他是大聯盟最後一次當季打擊率超過 4 成的打者,生涯最後一個打數是全壘打。

他是美國棒壇最偉大的傳奇英雄。 他靠的是什麼?

秘密就是他會把投手丟過來的位置,分成 77 格,然後堅持只揮棒最甜的好球帶,壞球都PASS。 這個堅持讓他成了棒壇傳奇。

然而,投資比打棒球更容易,因為如果今天一個投資機會迎面而來,你看不懂就略過,並不會因為略過了 3 個好球而被三振出局。 你就算錯過了 10 個好球,在第 11 個好球揮大棒,擊出全壘打,你一樣能享受甜美的果實。

他也是巴菲特最崇拜的棒球明星。

為什麼巴菲特堅持不投資微軟?

他跟比爾蓋茲那麼熟,形同父子,他不可能不知道蓋茲很厲害。 但他還是堅持不投資微軟,為什麼?

因為他不確定微軟的獲利方式,會不會短時間內忽然翻船。 這不是老闆很厲害就能力挽狂瀾的。 雖然他自己也知道這個機率可能微乎其微,但與其投資微軟,還是不如投資可口可樂來的令人安心。 可口可樂被翻盤的機率,遠低於微軟,這件事 Richard Branson 很清楚。

(注:Richard Branson,維京集團創辦人,用創新方法在許多不同領域都大賺錢。 在 1990 年代,創辦維京可樂,努力了 10 多年,試圖擊敗可口可樂,最後慘賠收場)

而巴菲特投資了可口可樂將近 30 年,還原股息,已經翻了 20 多倍 (不是 20% 多,是2000% 多喔! ),可口可樂的獲利,到現在都還在成長。

投資大師 Howard Marks 曾說:投資是業餘者遊戲。

什麼意思? 他的書中拿網球當例子,你如果想當個網球業餘高手,你不需要學會納達爾的致命光速殺球,也不用學會費德勒的犀利反手回擊,你只需要把基本功練好,確保攻擊、防守都到達一定的水準,並把失誤降到最低,等對手失誤就好了,這樣當個業餘冠軍就沒有問題。

因為我年輕很愛打籃球,這點跟我在籃球上的體悟是一樣的。 如果想要在業餘比賽佔優勢,不需要練什麼 Stephen Curry 的超大號三分或華麗過人,更不需要練 Lebron James 的暴力灌籃,只需要加強所有隊員的體力、防守能力、籃板能力、運球、傳球,降低失誤的可能性,對手就會覺得你們很難纏了,因為對手的得分會被你壓得很低。

而練這些基本功,比起練灌籃容易多了。

對多數人來說,除非你立志當投資大師,不然你根本不需要追求長年複合報酬率 20%。 只要你認真工作,量入為出,把存下來的錢用年複合報酬率 10% 的方式滾動,到了 50 歲,有個 3 千萬養老不是問題。

重點是:中間不能有大失敗!

(不要以為總資產長年複合報酬率 10% 很簡單,這可是打敗大盤 3% 多。 多數人因為買房子買保險買定存,總資產報酬率又會被拉的更低)

Howard Marks 在 Google 演講影片 的 40 分 38 秒提到:一檔基金每年的績效,在 100 檔基金中,每年的排名在第 27~47 名,連續了 14 年,請問這 10 幾年下來,這檔基金的總排名是第幾?

第4名。

為什麼? 為什麼不是平均值第37名?

代表其他那些曾經在某些年創造高報酬的基金,在另外某些年都爛掉了。

如果某個方法能在某些年賺很多,卻在某些年會賠很慘,那有什麼用?

假設我 2015 年賺 50%,2016 年賠 50%,2017 年再賺 50%,2018 年又賠 50%... 這樣反覆過了 10 年,到了 2024 年,我的 100 萬會變成幾萬?

23.7萬。

所以只要能在整個投資生涯過程中,不要有大失敗,好好拿到所有送分題,你一定能打敗 9 成的人。

投資原則第一條:不要賠錢。 投資原則第二條:不要忘記第一條。

— 巴菲特

你如果仔細看伯克希爾的績效,仔細看股災的那幾年的凈值變化,你就會發現,巴菲特都是贏在下跌時賠得比別人少,而非上漲時賺得比別人多。 光是這樣的差別,就讓他 50 年下來,報酬率打敗大盤 100 多倍!

投資最重要的是避免失敗,而非抓住每一次成功_3從 1965 年~2014 年,伯克希爾報酬率 1826163%,大概 1 萬 8 千倍,而 S&P 500只有 11196%,大概 112 倍。

也就是說,巴菲特擁有的賺錢機器,幾乎都是每年扎紮實實的認真賺錢,很少有巴菲特相中的機器,連續幾年衰退的。 (還是有少數衰退的例子,例如百科全書,因為網路的興起而落沒,但人家也賺了很久,這些獲利都給巴菲特拿去押別的標的了,算是功成身退)

巴菲特買的每個賺錢機器,幾乎都愈賺愈多錢。

結論:

1. 你不懂的商業模式,就算他聽起來未來有多美好, 絕對不要碰。

特別小心新興產業,能在新領域稱霸的人通常都寥寥可數,除非是該領域的專家,否則我們很難事前知道誰會勝出。 9成的公司都會在激烈的競爭中成為輸家,最後都乖乖地去墳墓裡躺好。

2. 只投資那些你很確定可以賺很久的商業模式。

3. 只有賺的久還不夠,你要在這些確定可以賺很久的賺錢機器裡面,精挑細選出幾個你認為可以愈賺愈多,成長率最高的那幾個機器。

至於要買的多分散? 芒格說押 3 家最猛的公司就夠了,但他的心臟超大顆。 巴菲特說 6,或許他認為只押 3 家,看錯一次的代價還是太大。

其他大師分散的程度都不同,這跟每個人的個性差異有很大的關係,就看你心臟有多大顆,還有自己可以研究的程度有多深。 原則上研究愈深入,可以愈忍受波動,你就能押的愈集中。 我個人的作法是,當我認為 A 的潛在報酬率明顯比 B 高,B 我是一股都買不下去,所以我的持股比較集中。

我已經盡力說的淺顯了,希望不要有人投資不懂的東西。

免責聲明:

本文觀點僅代表作者個人觀點,不構成本平台的投資建議,本平台不對文章信息準確性、完整性和及時性作出任何保證,亦不對因使用或信賴文章信息引發的任何損失承擔責任

相關閱讀

CA Markets這家交易商是否值得信賴?立即查看平台監管情形、用戶評價、網站概況

外匯天眼不僅積極收錄、更新美股、期貨、外匯券商資訊,也定期發布交易商測評、示警文章,為遏制詐騙歪風盡一份心力。近期不少用戶都在查詢CA Markets這個平台的評價,今天就讓我們好好研究、解析一番。

牌照有瑕疵,資訊不透明,Morgans交易平台危機重重!

今年11月全台詐騙財務損失超過新台幣120億元,甚至有民眾因為被騙走所有積蓄想不開而輕生,令人不勝唏噓。有鑑於網路投資充斥詐騙陷阱,外匯天眼一直致力於收集全球交易平台資訊、發布詐騙券商示警文章,並且針對熱門的經紀商進行測評,期望幫助投資人避開陷阱,選擇安全、可靠的投資平台。今天,我們要帶大家一起查詢最近討論度頗高的交易商Morgans。

避免外匯投資陷阱:投資人必讀指南(附實際案例)

隨著越來越多的網紅代言外匯平台廣告,許多人被吸引進入外匯交易市場。然而,外匯投資機遇與風險並存,如果不慎選擇了不合規的平台,可能會面臨資金受損甚至無法挽回的局面。以下是整理出的投資人避坑指南,幫助大家更好地保護自己的資金與權益。

全球展業的TIS具高風險隱患?這家交易商究竟是不是詐騙?

一直以來,外匯市場以其高流動性和全球化的交易環境吸引無數投資人。無論是希望在波動中尋找獲利機會,還是透過長期投資累積財富,挑選一家安全、專業、優質的經紀商,始終是成功交易的關鍵。今天,我們將帶大家解析一家近期不少人查詢的交易商TIS,了解其監管資訊、交易條件、用戶評價、網站概況。

天眼交易商

熱點資訊

頂級交易員的十項任務

等待才是交易的必修課

使用主標MT4/MT5交易軟體的CMCMarkets是否值得信任?平台真實評價完全公開

CA Markets這家交易商是否值得信賴?立即查看平台監管情形、用戶評價、網站概況

全球展業的TIS具高風險隱患?這家交易商究竟是不是詐騙?

避免外匯投資陷阱:投資人必讀指南(附實際案例)

牌照有瑕疵,資訊不透明,Morgans交易平台危機重重!

匯率計算