简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

不確定的交易中,確定性的事是什麼?

摘要:有很多人認為交易的「不確定性」是指市場像一個複雜的混沌體、走勢頻繁轉折、價格變化完全無規律、純粹的概率支配了一切,但這個理解是錯誤的。

有很多人認為交易的「不確定性」是指市場像一個複雜的混沌體、走勢頻繁轉折、價格變化完全無規律、純粹的概率支配了一切,但這個理解是錯誤的。

不確定性的定義

市場的不確定性應該分為三大方面,價格方向的不確定,波動時間不確定,漲跌幅度不確定。

1、價格方向不確定

這指的是我們無法準確預知未來的波動方向,例如在震盪中,我們沒辦法定論它要往哪里破位;單邊會持續前進,還是回頭轉折。

2、波動時間不確定

我們看日內小時線的時候,歐元可能會突然出現一根突破型的K線,但我們不能確定它的上漲狀態能否在未來時間延續。可能小時級的單邊濃縮在一根K線內,也可能它是日線級別走勢的前兆,時間不確定指的是價格運動的持續週期無法確定。

3、 漲跌幅度不確定

交易者總是對趨勢的幅度缺乏認識,有時候我們以為它是日線級的趨勢,其實小時級雄起一下它就震盪了,有時候我們以為它會很疲軟,結果它在周線上硬了大半年。交易最難的東西莫過於去預估價格的幅度。之前馬斯克的一句話就讓比特幣跌了10%,再者如去年的黃金和美股閃崩,16年的美國大選和公投,15年的瑞郎風暴和黃金烏龍指,13年賽普勒斯拋售黃金等等。

這種情況,我們稱之為“黑天鵝事件”。某些概率非常小的極端情況突然出現,對市場產生了巨大衝擊,導致市場運動偏離了原來的軌道,進而完全扭轉短期的波動規律。

我們從圖表上用技術分析去理解市場,是拿著已有的三大要素(方向、週期、幅度)來做推理。

什麼是已知的?

我打開圖表,看著昨天、前天的走勢,在這個基礎上是已知的,而做出的推測必然不能脫離近期歷史走勢的影響,這也意味著我們無法預測的實質是因為不知道明天會有什麼新的變數資訊來影響市場。

就好像我們解算術題,(前天的)1+(昨天的)1=(明天的)2,這是合理推測, 如果你算出1+1=10了,顯然這是不合邏輯的推測。

但偏偏正是這些無可預料的新衝擊,對市場和人類的歷史產生了極大的影響, 推動歷史跳躍式發展,市場自然也存在跳躍性的規律。回歸正題,朋友們到了這裏如果還模糊的話,不妨跳出“獨立概率”“局部思維”來理解一下這個問題。

三大不確定性的實質是什麼?

三大不確定性的實質是描述市場局部的運動方式不確定,並不是市場完全隨機漫步不分晝夜的概率轉折。

價格未來的運動軌跡為什麼不確定呢?這是因為我們控制不了資訊的變數而做不到精確預測。

但不代表客觀的發展規律不存在。

就好像你在蹲著看螞蟻,一只螞蟻左沖右撞,你無法理解它的意圖和它的目標去向。我們看市場也是如此。面對市場下一分鐘的方向,小時和日內的幅度,突然變強的波動能持續多久,這些短期和局部的運動軌跡無可預測,就像我們看到每一只螞蟻它們行為去向都不一樣。

但一窩螞蟻呢?它的存在是有必然普適規律的,種群的分工主導了每一只螞蟻的生物習性,它們每一只的行為都不同,但它們的目的是相同的,尋找食物,繁衍種群。

所以,局部和細微的波動軌跡不可預測的原因在於它的意圖不夠統一和明確。而市場的宏觀走勢和趨勢狀態為什麼可以相對確定呢?因為它就像一窩螞蟻,團結為整體,驅動其前進的是共同利益和需求。

從主力的利益和需求出發,價格行為的預測性提高了,因為只有少數人可以在市場中受益,趨勢的發展總會對多數人不利。交易好比打撲克牌,如果玩了一輪還找不到牌桌上那個倒楣蛋的話,那麼這個人很可能就是你自己。

用一句話形容,偶然的結局其中存在必然性, 而必然的規律產生了偶然的結果。

那麼市場的確定性是什麼?

價格的微觀軌跡無法確定,不代表價格波動是沒有邏輯的,我們從螞蟻的例子中得知:

A、走勢的內在推動是萬事萬物變化的客觀規律

B、是群體人性驅動的市場行為

C、是市場平穩和失衡的週期迴圈

從這三個角度,我們來聊一聊為什麼單次結果無法確定,但產生概率面的層次卻有高度的可預測性。

1、萬事萬物變化的基礎規律是慣性

趨勢的產生,是價格打破了震盪邊界,市場的波動方式開始受慣性支配。例如一座大壩的崩潰,往往源於一個小小的裂縫,而巨量存水的壓強會導致裂縫不斷擴大,繼而衝垮阻擋一瀉千里。

市場總會沿著阻力最小的方向前進,但多數人邏輯重點放到了突破上,只要看見突破不去定義級別就無腦追趨勢了,所以經常挨打後的抱怨信號可靠性不高。而在實際上的突破概念,價格本身的動能並不源於單純的突破,而是震盪蓄力的“壓強”。

通過對於震盪級別的評估,延伸出趨勢級別的定義。

絕大多數做不好趨勢的交易者,問題都出現在這裏:

① 能看到趨勢的產生,但卻不會評估趨勢的級別。

② 無法評估趨勢的級別,便不可能預估到未來的潛在獲利空間。

③ 繼而對於趨勢未來的發展沒有概念,導致沒有信心去持倉,錯失利潤。堅定持倉並不是無知下的忍耐,而是明確潛在的利潤,你知道手裏拿著一百,又看清了腳下躺了十萬,這個要不要撒手去撿的選擇題,你會怎麼選呢?

2、群體人性驅動的市場行為

簡而言之,傳統交易者大多都是基於價格資訊作出決策。在分析能力上我認為交易者能力的差異並不大,甚至在次級轉折和日內波動上面,很多老手還比不上新手。

那麼他們的差別在哪呢?在於對主要趨勢運動的多層次理解,還有未來發展節點的剖析,這些關於市場主導趨勢(方向、級別、幅度)的研判就出現認知的差異了。新手難以明確趨勢結構,而老手善於辨識趨勢中存在的發展節點。

新手看趨勢,往往記不清楚短期的強阻在哪,也不清楚強阻破位之後,趨勢的動能怎樣理解,只去傻乎乎的去喊著順勢為王,這是沒用的。

而老手,則是不斷的拆分趨勢,儘量以結構化的思維來理解局部走勢,這樣就明確了介入信號機會。

比如震盪能否形成中繼,而中繼的破位又代表產生新的結構,進而用實際走勢來驗證交易思路的正確性,這樣市場並非不確定,正相反它對你來說是確定的。群體預期會經過特定走勢、重要心理節點、臨界強阻,來形成統一和合力。若掌握了這些節點,那麼就印證了單次概率不可預測, 但在概率面上有極強的可預測性。

通過這些要素構建出的交易策略絕對具有正期望,只是看能不能落地執行了。

3、市場平衡和失衡的週期輪轉

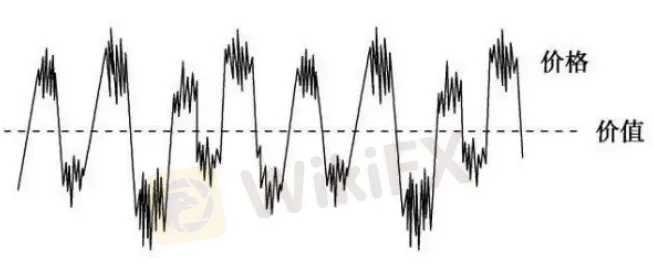

從技術面角度去理解趨勢的本質,便是平衡向失衡的過度。例如震盪,決定震盪狀態的前提是價格在圍繞著價值擺動。

想像一下,全體投資者的預期和決策產生了該品種的“價值” 。而價格在圍繞價值波動的時候,也必然產生了市場中交易者的投機行為。

“價值共識” 作為衡量價格高低的錨點漲了一些,有人認為過高了,便去賣出做空 ;跌了一些,又有人對比後得出價格低了,進而去買入做多。

市場狀態平衡,價格會陷入震盪,從圖表上表現出的形式是明確的邊界,價格在震盪區間內來回擺動。但深層次的邏輯則是群體交易者的預期分歧和投機行為,低了就多,高了就空。

市場失衡狀態,則是平衡被打破的過程,作用於價格的資訊是隨著時間延長而增加的,我們只能根據歷史走勢歸納,卻無法預知未來會有什麼新的因素打破平衡。平衡一旦被打破,交易者的預期就會在市場中得到兌現。

什麼預期?

按耐已久的獲利需求,市場震盪了三個月,趨勢交易者也苦等了三個月,你以為這三個月沒有意義嗎?恰恰相反。

等待包含著期望,期望則代表大家的意願,當大家的預期形成的潮流的時候,任何願望都會在走勢中得到兌現。

以憋久了的情緒和需求為例,當市場預期形成了潮流,交易者的觀點就和當前走勢形成了一個強化效應。

打個比方,黃金1800破位當天,覺得能到1815就不錯,第二天看到了價格在1825又覺得未來應該能到1845,到了1845又看1860。

交易者是根據歷史走勢來做決策,而明確的趨勢必然會滋生過於樂觀的投機行為,在這種互相的自我強化中,交易者就慢慢地產生了樂觀/激進/極端的市場情緒。如果能定義和分清樂觀情緒、激進情緒、極端情緒三者的劃分,那麼這又是一項了不得的規律優勢。

所謂平衡和失衡區別地深層次邏輯

平衡的核心是交易者對價值的認定,震盪環境中價格的高低,都有自發的投機行為來糾正價格的偏差。

而在失衡的狀態中市場缺乏了糾正者,大家都是興奮興奮再興奮,狂熱狂熱再狂熱。跟趨勢過不去的人,就會被看成是攔火車頭的。

所以趨勢的衰竭反轉,往往源於支撐價格的極端預期慢慢回歸理性,而非有什麼強勢外力作用。從這個理念出發,任何猜頂抄底行為都很愚蠢,倉位管理就變成了很簡單的事情。

它無非就是在預期合力之時建倉,在樂觀之時積累倉位,在激進時縮減倉位降低執念保持靈活,在極端中推進清倉線,直到最終趨勢反轉的清算。

倉位管理並非滾雪球,而要通過對於趨勢背景狀態的定義,來擬合不同的波幅做增減調倉,背後的邏輯則是跟隨市場情緒的變化來調整交易預期。

最後交易系統的本質,是我們基於對於市場走勢的理解構建了一個決策模型。例如我提到的幾點價格運行的本質規律,當你歸納出這些特定走勢結構,用交易框架去理解走勢背後的邏輯,自然市場波動在你眼裏就不再是未知的,而是已知的。

我們過濾掉的大多數走勢信號,並非是看不懂它如何走,只是因為概率價值太低,風險成本划不來而已。

所以確定還是不確定,在某種程度上是主觀性的,如果非要以預測未來的角度去定義它,這世上又有什麼是確定的事物?

不妨拓展思維,想一想這個問題:為什麼每一窩螞蟻挖掘出的洞穴,結構都非常一致呢?

有人以為基因記憶,有人覺得受環境潮濕影響,也有人說微小生物的智能。

但要我說,那是最符合生物習慣的、最高效的建築結構,更是漫長進化的終點。從來沒有什麼智慧設計,只是他們按照最高效且節省能量的方式去做了而已。

那麼市場呢?我們這交易螞蟻們,構建出的最高效結構是什麼?想明白了這個問題,就會抓到穩定盈利的奧秘,找到符合人類行為習慣的終點。

免責聲明:

本文觀點僅代表作者個人觀點,不構成本平台的投資建議,本平台不對文章信息準確性、完整性和及時性作出任何保證,亦不對因使用或信賴文章信息引發的任何損失承擔責任

相關閱讀

簡單易懂的交易系統:無需任何技術指標的最佳趨勢交易策略

如果你正在尋找最佳趨勢交易策略,那麼這種貨幣交易策略或許適合你。這是一種不需要任何交易指標、適用任何時間框架及貨幣對的價格行為交易策略。

馬斯克賣股還有隱情?《大空頭》原型:別被騙了 他其實為了還債

“馬斯克賣股導致特斯拉大跌”無疑是本周市場上最熱議的話題,作為特斯拉長期以來最忠實大空頭,邁克爾·伯裏(Michael Burry)也加入了討論,並提出了不一樣的想法。

很多人的一生,都在為自己的情緒買單!

有一天,一條饑餓的蛇爬進了一家木工店尋找食物。當它經過地上的鋸子時,身體被鋸子割傷了一點。它憤怒地轉過身去,一口咬住鋸子。結果鋸子絲毫無損,它卻把自己的嘴也弄傷了。蛇更加憤怒了,紅著眼睛,沖上去用力地把鋸子纏住。最後它用盡了全身的力氣,也沒有傷害到鋸子,反倒是自己被鋸死了。可憐的蛇至死也沒有明白,殺死它的並不是鋸子,而是自己失控的情緒。

做交易需要天賦嗎?

一位著名操盤手,說過一句名言:市場最終會給每個人內心最想得到的東西。

天眼交易商

熱點資訊

揭露OpixTech與IFA聯手詐騙真相!高額返利獎金引誘投資,假借驗證帳戶拖延出金

貨幣政策如何影響外匯市場?

受多位投資人好評的Maxain美盛值得信任嗎?立即了解監管資訊、平台環境、網站概況

INF用戶評價兩極化,網站內容自相矛盾問題多

WikiEXPO全球專家訪談錄:金融監管的先進實務與啟示

交易之道八個字:生存第一,賺大賠小!

Ridder Trader爆投資糾紛!突然停止交易、拒絕出金,遭控刪除帳戶、解散群組、關閉網站已潛逃

匯率計算