简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

《大空頭》:史上最瘋狂的交易

摘要:讓你遇到麻煩的不是未知,而是你確信的事並非如你所想。

2015年上映的美國電影《大空頭》,對08年的那場危機做了一次複盤。這部電影以做空次貸的投資者為主角,展現了這些提前嗅到寒意的天才,在萬眾狂熱時謀篇佈局,在山崩地陷時冷靜出擊,完成投資史上最驚心動魄的一戰。

這是一篇超過一萬字的影評,不僅涉及到電影中的人物情節,還包含了電影之外的傳奇故事。

重溫這部電影,不僅是在回顧過去,更重要的是從過往看現實,從歷史看未來,從彼岸看此岸。

1. 究竟誰才是真正的大空頭?

電影《大空頭》講述了這樣的一個故事:在全球投資者和老百姓損失慘重的2008年金融海嘯中,有四路投資界的精英團隊,提前察覺了美國非理性的房地產泡沫,通過一款天才般的工具,做空了次級抵押貸款,最終獲得巨額盈利,套現離場。

在次貸危機中能夠獨善其身,已屬困難重重,能夠反過來利用危機賺取暴利,無疑是金融史上驚天動地的頂級交易。在電影中,這四路天才般的團隊分別是:

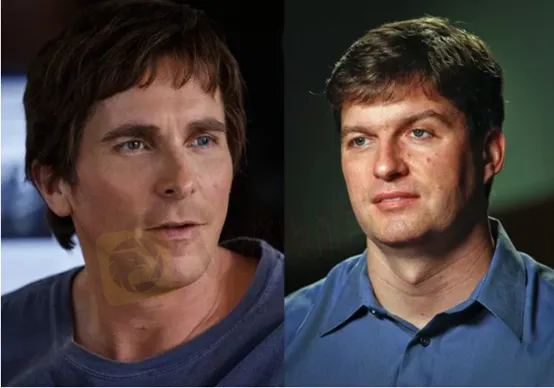

空頭一號:諾蘭版“蝙蝠俠”克利斯蒂安·貝爾(Christian Bale)飾演的基金經理Michael Burry ,原型為Scion Capital的同名基金經理。

空頭二號:超級大帥哥瑞恩·高斯林(Ryan Gosling)飾演的投資銀行家Jared Vannett,原型為德意志銀行的交易員Greg Lippmannt。

空頭三號:著名喜劇演員史蒂夫·卡瑞爾(Steve Carell)飾演的小型私募掌門人Mark Baum ,原型為FrontPoint Partners LLC的Steve Eisman。

空頭四號:草根投資機構Cornwall Capital的Jamie Mai、Charlie Ledley和Ben Hockett。其中Ben Hockett由著名演員布拉德·皮特主演(Brad Pitt),他同時也是這部電影的製片人。

這四路人馬最後的獲益如何呢?一號團隊Michael Burry的基金以6億的規模在2007年為投資者賺取了7.5億美金;二號團隊的Greg Lippmann並非投資者,他的賺錢方式來自于向投資者推薦做空工具CDS,以此來賺取傭金,他2007年領取了4700萬美金獎金。

三號團隊的Steve Eisman賺了多少錢沒有具體披露,但他的基金最大規模有15億美元,基金收益應該跟Burry的基金差不多或略少。四號團隊的Cornwall Capital獲利8000萬美元,數額不大,但考慮到他們只有3000萬美金的本金,這個回報也是非常可觀的。

綜合起來,四路人馬一共賺到了不到20億美金。20億美金的盈利,在普通人看來是天文數字。但事實上,在電影的四路人馬之外,有一位真正的大空頭,賺取的利潤是20億美金的足足十倍,他就是沒有電影中現身的第五號空頭:約翰·保爾森(John Paulson)。

空頭五號:約翰·保爾森(John Paulson),私募基金公司Paulson&Co.的老闆。Paulson在2007年通過做空CDO(Collateralized Debt Obligation,擔保債務憑證)賺了120億美金,在2008年又通過做空銀行賺了超過80億美元,總共賺取了200億美金!

這位歷史上通過做空賺錢最多的人,在電影《大空頭》中完全沒有露面(原因後面會講),但在《The Greatest Trade Ever》一書中,John Paulson整個“假設-論證-籌資-下注-等待-收割”的過程被描述的很詳細,這是一套經典的對沖基金運作流程。

五支空頭隊伍的巨額利潤,絕非運氣跟偶然,而是步步為營運籌帷幄的過程。這次史上最大的做空,其實可以從一張簡單的圖表說起。

2. 一張價值200億美金的圖表

在次貸危機之前,John Paulson是一個其貌不揚的對沖基金經理,長期游離於華爾街之外,他接近40歲才成立自己的基金,經過10年的跌跌撞撞,2003年公司管理資產規模達到15億美元,論規模只能算是無名之輩。

Paulson身上也很難看出對沖基金大佬的影子,他出差坐經濟艙、調研坐最後排、向上市公司提問時畢恭畢敬,45歲第一次結婚,物件是自己的女助手。無論是與眾多華爾街少年得志的俊才相比,還是與住在康涅狄格州格林威治鎮上的對沖基金大佬相比,Paulson都看起來默默無聞。

跟三號空頭Steve Eisman長期浸淫在次級抵押債券行業中不同,Paulson的基金公司前期主要做並購交易,對房地產幾乎沒有涉獵,在他的老朋友保羅·佩萊格裡尼(Paolo Pellegrini)加入他公司之前,Paulson對房地產泡沫的理解,僅限於在房價飛漲的2004年將自己在紐約南安普頓的房子賣掉,改成租房住。

保羅·佩萊格裡尼是John Paulson在哈佛商學院的同學,個人經歷曲折。在入職Paulson&Co.之前,佩萊格裡尼已經兩次離婚兩次被解雇了,除了離婚得來的30萬美元,幾乎沒有什麼積蓄。

Paulson只能提供給他一個初級分析師的職位,但他仍然感激不盡,每天起早貪黑,跟比他小20歲的同事一樣在格子間裡做著分析和研究。功夫不負有心人,他很快就有了驚人的發現。

2004年的10月,佩萊格裡尼在走廊裡攔下了Paulson,第一次向老同學建議,用一個叫做CDS(Credit Default Swap,信用違約互換)的完美工具,來做空美國房地產。

對於一個成熟的投資人,任何一次重注,都需要考慮兩個因素:概率和賠率,也即“確定性”跟“收益比”。

對於前者,需要扎實嚴格的基本面分析,對於後者,需要考量時機與工具。美國房地產價格,自大蕭條以來就沒有在全國範圍內下跌過,“房價永遠漲”深入人心,在次貸危機之前,很少有人敢去說美國房價會跌,遑論下重注去做空它。

為了驗證自己的假設,佩萊格裡尼和同事一起做了大量基礎的研究,最終匯總的結果就是一張簡單的圖表:自1975年以來剔除通脹的美國房價指數。

佩萊格裡尼發現:在1975年到2000年,剔除通脹之後,房價年度增長只有1.4%,但在接下來的五年,每年的漲幅卻在7%,如果重新回到趨勢線,房價可能的調整幅度最大可以到40%。

這一張圖,奠定了Paulson公司做空美國房地產市場的基本面依據。Paulson視這張圖表為他的“羅塞塔石碑”,以至於列印出來整天像珍寶一樣給展示給他的客戶看(當然是在做空結束之後)。

但這張價值連城的圖表,所需要的資料並不高深,相信在次貸之前,有一大批專業研究人員曾經畫出並凝視過這張圖。

著名暢銷書《非理性繁榮》在2005年2月的修訂版中,給出了充分的資料,對房價在2000年後的跳升做了明確的警示,但太多人屈從於趨勢,而失去了常識。連美聯儲的主席伯南克(Ben Bernanke),在公開場合直接聲稱:

“We've never had a decline in house prices on a nationwide basis.”(我們從來沒有經歷過全國範圍內的房價下跌)。

要知道,Ben Bernanke可是研究大蕭條的專家,站在最高宏觀管理者的位置,理應窺全豹而察風險,但他對市場上正在發生的事情,比如抵押貸款公司利益驅動下的貸款濫放、民眾的激進地加杠杆、華爾街投行瘋狂的打包交易、評級機構的睜眼閉眼,瞭解的仍然不夠多,最終出現了誤判。

很多人容易將央行行長的講話奉為金科玉律,例如中央政府和居民部門的杠杆率、債務違約和銀行壞賬的比率、債轉股背後的風控等等,央行站在宏觀角度能夠看到的東西只是整個圖景的一部分,肯定會有偏差甚至錯誤,毫不質疑全盤接受是非常危險的。

比如那誰喊出的:“個人住房加杠杆,邏輯是對的。”不到一年,就調轉180°,提示要警惕明斯基時刻了。

在電影《大空頭》中,四路團隊用各自的方式,發現了美國繁榮的房地產市場背後的泡沫隱患。

Burry用最笨但是最有效的辦法,分析了無數份抵押貸款資料;三號團隊的Mark Baum直接帶隊去樓市調研,甚至親臨親臨夜店,發現連一個脫衣舞娘都花5%首付買了五套房子,終於相信樓市存在巨大的泡沫。

各路團隊殊途同歸,最終都得出了佩萊格裡尼那張圖表揭示的結論。而這張簡單的圖表,在不懂的人手中則一文不值,在懂的人手中價值連城,最終事實證明,這幾條簡單的紅藍線條,值200億美金。

3. 做空如何成為絕佳的生意?

做空是一件非常危險的事情,原因就在於缺乏適當的工具,導致風險收益極為不匹配,因此,做空的死亡名單上,從來不缺乏功成名就的大佬、急於求成的冒險者和倒在黎明前的先驅。

在次貸危機中賺的盆缽滿溢的空頭們,很大程度上要感謝CDS這個風險-收益幾近完美的金融工具。

所謂CDS,是信用違約互換(credit default swap)的簡稱。我們可以用一個簡單的類比來解釋:假設A銀行在某西北窮省放了100億房貸,A銀行害怕這個省的居民還不起房貸,就在保險公司B這裡買了一份保險:假設居民不還房貸了,保險公司B就要賠給A銀行。這份保險,就叫做CDS。

上述類比無法全部描述CDS的複雜性,但基本原理差不多。在美國07年前經濟一片火熱,“房價永遠漲”的背景下,誰會相信居民可能還不起房貸呢?所以,作為保險的CDS的定價非常低,低到令人髮指的地步。

以Paulson做空次貸的基金為例,10億美金的本金,可以購買120億美元針對BBB級債券的CDS產品,但並不是付出120億美元,而是每年交120億美元的1%的保費,1.2億美元。是的!給120億規模債券的違約保險,只要1.2億美元!

保險公司認為,這1%費用率保險簡直是送錢,因為沒人相信房價會跌,債券會違約。

更妙的是,10億美金的本金可以在繳保費之前存在銀行獲取5%的利息,即5000萬美金利息,這樣第一年只要支出7000萬美元,加上每年1000萬美金的傭金,10億美金的產品一年最多損失8%(8000萬美金),但理論上可以賺1200%(BBB級債券全部違約,CDS全部賠付,當然實際中能要回多少就是多少)。

虧最多只虧8%,賺最多可賺1200%,“這是有史以來最好的交易!”Paulson沖著他的下屬激動的喊。

在做空房價的過程中,最簡單的做法就是賣掉自己的住房,租房住,但這也是最沒有性價比的方法。房價跌20%,如果你再買回來,加上交易費用可能只有15%的收益;房價漲20%,你再買回來,加上交易費用你損失會超過25%,顯然不是一筆划算的生意。

不過有意思的是,各路做空人馬中大多數人都是在租房住,佩萊格裡尼根本買不起紐約的房子,這個哈佛商學院畢業的48歲中年人,在曼哈頓只能租得起一個一室戶;John Paulson在2004年把自己在漢普頓的房子賣掉之後,發現房子漲太快,根本買不回來了,索性租房住。

四號空頭團隊的兩個年輕人Jamie Mai和Charlie Ledley,畢業後一直租房住,布拉德皮特飾演的Ben Hockett發現自己的房子漲到了100萬美金,但如果出租,租金只有2500美元一個月,年租售比超過30倍,於是也賣掉了,然後租了個公寓住。

可想而知,這些看空美國房價的人,在看到CDS這種“錯了賠8%,對了賺1200%”的工具,是何等的欣喜若狂。

在電影中,一號空頭Michael Burry最先發現了這種風險-收益扭曲的工具,他開始大肆買入CDS,以至於華爾街的精英,一邊認為他瘋了,一邊趕緊跟他做生意,賣給他CDS,在他們眼裡,這種錢不賺白不賺。

二號空頭Greg Lippmann看了Burry的行動之後,經過嚴謹的分析,馬上就知道CDS對真正看空美國房地產市場的客戶來說具備致命的吸引力,於是開始大規模創造這種產品,賣給懂的客戶。

在整個金融危機期間,Greg Lippmann的團隊一共創造出350億美元的CDS,為德意志銀行賺取了豐厚的交易費用,另外德銀自己持有了約50億的CDS頭寸,如果沒有這50億的做空頭寸,德銀在金融危機時的報表將更加難看。

Jamie和Charlie兩個年輕人,在2006年9月,翻看一個朋友送過來的Greg Lippmann的CDS推銷材料(電影中是在JP·Morgan大廳中翻看別人扔掉的材料),對抵押貸款業務一無所知的他,感覺“好得簡直有點兒不像是真的”。

Jamie和Charlie能有這樣的嗅覺,是跟他們的短暫但是令人咂舌的投資經歷有關係。這兩個幾乎沒有任何投資經驗的年輕人,2003年在加州伯克利的一個車 庫中創辦了Cornwall Capital—康沃爾資本(電影中化身Brownfield Capital),初始資本只有11萬美金。

康沃爾資本的投資理念(如果有的話),那就是根據形曲線的肥尾效應,尋找哪些收益跟風險嚴重不匹配的投資機會。

例如他們第一筆重大交易:買入一家叫做Capital One Financial公司的看漲期權。當時這家公司正陷入掩蓋虧損的指控當中,股價在2天之內跌了60%,徘徊在30美金左右。經過仔細而深入地研究,他們認為公司潛在風險被誇大,如果公司造假,股價應該跌到0美元,如果不造假,股價應該回到60美元,他們認為不造假的概率超過50%。

當時“以40美元在未來兩年半之內任何時間購買Capital One Financial股票”的期權,售價只有3美元,於是康沃爾資本馬上買入8000份,花費2.6萬美金(相對他們11萬美金的初始成本,倉位也不低)。不久之後,Capital One Financial的負面消息開始消退,2.6萬美金的期權漲到了52.6萬美金。

在此之後,Cornwall Capital就開始尋找那種一很小賭注投注很大賠率的交易,從歐洲困境公司、韓國股票,到豬肉、乙醇汽油、泰銖等,投資範圍非常廣。到2005年的時候,累計財富已經達到了1200萬美元,到了他們開始著手做空次貸的2006年,本金已經達到3000萬美金,收益率驚人!

當然,彼時的Jamie和Charlie還算是初出茅廬毫無自信的年輕人,懷著激動的心,顫抖的手,朝聖般地注視著投資銀行大廳光滑的大理石地板和衣著光鮮的華爾街精英們。他們在向投行的人購買CDS時,對方認為這兩個人是來送錢,“你倆願意買多少就買多少!”

他們逐漸意識到,那些智商學歷背景遠勝於他們的金融精英們,在一個大眾癲狂的環境中,居然比他們想像中要蠢太多。

4. 籌資,起跑線的遊戲

得到了基本面和工具的支持後,應該要動手了!但在這之前,Paulson還有一個重要的問題需要解決,那就是:籌資。

對於一個對沖基金來說,投資能力和籌資能力是核心競爭力的左右手,John Paulson在這方面頗具天賦,主要是他能夠將複雜高深的策略講解的平易近人。

但一直到2006年6月,新基金一共才籌集了1.47億美金,又經過幾個月的努力,有了大投資商如彼得·索羅斯的加入,新基金終於籌到了7億美金,加上公司之前管理的資金,能夠用來做空次貸的糧草已經達到了數十億美金,進而才有能力持有了高達250億美金的CDS合約。

在《大空頭》四組人馬中,在籌資方面遭遇最大困難的是Michael Burry,如果投資和籌資是左右手,那麼Burry的右手可以說是先天殘疾,他的第一個基金能募集順利得益於他業餘時間經營的財經寫作網站,讓他一個一個營業部跑著去路演,恐怕不可能。

Michael Burry其實是全美第一個做空次貸的人,領先市場非常多。事實上,Greg Lippmann是受到了Burry的啟發,才開始大規模推銷CDS交易,前後一共賣出了350億美元的CDS(其中50億是德意志銀行自營帳戶持有),幾乎所有做空次貸的大佬都是受Lippmann影響。

因此,Greg Lippmann算是“做空工具CDS的頭號鼓吹員”,但Burry才是當之無愧的CDS價值發現者。

但這個先驅者,在做空過程中,沒有像Paulson那樣對著客戶娓娓道來,反而用較為強硬的方式來回應客戶的質疑,在泡沫還沒有破滅之前,Burry就在客戶的壓力下不斷減持持有的寶貴的CDS頭寸,甚為可惜。

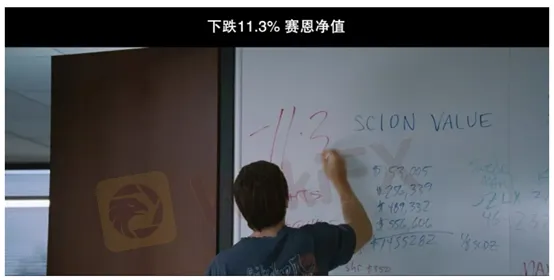

最終,儘管Scion Capital在運行期間給客戶帶來了489.34%的總收益,Burry仍然在2008年關閉了基金,拿著1億美金的業績提成,成為了私人投資者,這對他來說,或許是最好的歸宿。

有意思的是,Burry非常推崇巴菲特的合夥人查理芒格,而芒格卻反對用CDS來做空。根據著名投資人李錄回憶,他在05、06年就開始研究CDS,也曾準備大規模進入,但在跟芒格聊過後,打消了這個念頭。芒格反對的理由很簡單:

“房地產市場崩潰,最終肯定是政府買單,做空CDS賺的錢,本質上都是納稅人的錢。”

但面對這種歷史性機會,按捺住不心動是很難的。Paulson之所以能夠賺200億美金,一在於有更多的本金,;二在於做空的堅決,毫無電影中幾個主人公悲天憫人,為普通平民擔憂的態度。Paulson甚至與投行合作,創造出更多的CDO用來做空(多達50億美金)。

在左翼主導的好萊塢,這可是滔天大罪,這也是為何Paulson這個實際的最大空頭,無法被拍進電影,只能在金融危機記錄片《Inside Job》裡面作為反面典型出現的原因。

5. 對手盤並不一定都是紙老虎

當各路人馬押注完成之後,剩下的就是等待和煎熬。

系統學告訴我們,一個動量非常大的物體,要經過非常激烈的抵抗,才能改變原本的趨勢,拐頭需要的時間則更長。《大空頭》中相當多的筆墨在描述了危機爆發前的場景:違約率已經大幅度提升,房價已經開始拐頭,但空頭仍然沒法賺錢,因為整個系統還在做最後的抗爭。

這種抵抗是如此的強烈,以至於參與做空的很多人都開始懷疑自己:“難道我錯了嗎?”

大帥哥高斯林扮演的Jared Vannett,作為“做空鼓吹者”,自然也承受了巨大的壓力。在被空頭三號Mark Baum和員工狂罵了半天之後,他決定安排了這些做空者,去Las Vegas的行業峰會上,直接面見看多房價的交易對手,來堅定做空信心。

在賭城,Lippmann包了一家日料店的鐵板燒烤餐廳,一共4個燒烤台,每一個檯子都安排了一個做空次貸的對沖基金經理和一個賣出CDS(做多債券)的投資人,Lippmann希望客戶通過直接了當的對話,明白整個體系到底是多麼的瘋狂和愚蠢。

跟Steve Eisman對桌的那個華裔叫做趙文(Wing Chau),總是一副挑著眉毛高深莫測欠揍的樣子,職位是哈丁諮詢公司的CDO經理,毫無疑問,他的結局是把客戶的錢幾乎全部虧光。後來上映,趙文還去起 訴Steve Eisman和《大空頭》作者,控告他們把他塑造成了一個毫無職業操守的騙子。

在電影中,Mark Baum跟同事一起去評級機構質疑,得到了非常無語的回應,對方一副“你是哪個單位的?”這種語氣,讓Mark Baum深刻理解到,此時的華爾街,已經被抵押債券統統綁架,在“房價永遠漲”的背景音樂之下,常識和風險被拋在腦後,抓緊賺錢才是王道。

評級機構喪失公正這種事情,在哪個國家都不鮮見。評級機構會給地方政府或央企擔保的債券給出真實的評級嗎?我看很難,太陽底下沒有新鮮事。

巴菲特曾經說過,“在美國238年的歷史中,那些看空的人誰最終受益了?”儘管這句話是在2015年說的,但其實足以讓每個階段做空(而非看衰美國)的空頭們心驚膽戰。

按照PerTrac的統計,有13675家對沖基金和數千家其他類型投資機構獲得了投資CDS的許可,但在Greg Lippmann瘋狂路演的情況下,也僅僅有100家機構涉足了CDS,其中大部分還是為了對沖手上的不動產。只有極少數人,大於10,小於20,直接對賭了房地產市場的崩潰 。

這一小撮人,絕非每天羽扇綸巾靜待檣櫓灰飛煙滅,他們面對的對手盤,本質上是政府、銀行、美聯儲、評級機構等無比強大的機器,他們永遠不知道對手盤能夠做出什麼舉動來,1 vs. All,電影中反應的膽戰心驚煎熬的場景,是非常真實的。

財政部長亨利保爾森和美聯儲主席伯南克有一段不是笑話的對話:

保爾森:“前幾天我去見格林斯潘了,問了他關於解決房價崩潰的方法。” 伯南克:“什麼方法?” 保爾森:“最有效的方法,就是國家直接把違約的房子買下來,然後一把火燒掉。” 伯南克:“……”

政府當然不會採用這種方式來,但這並非是一個完全沒有根據的提議,我們不妨做一個荒誕但有趣的假設,假如美國政府也具備強大的干涉經濟的能力,在次貸危機爆發的時候,他們是不是可以做下面這些措施,來避免危機蔓延,甚至避免危機出現呢?

1) 房價暴跌或者漲不動的地區,如加州,停止供地。土地私有?可以直接立法嚴禁居民私有土地進入房地產市場,開放商施行預售證制度,嚴禁隨意下調開盤價格;

2)對雷曼、貝爾斯登、華盛頓互助銀行等公司進行債轉股,成立債券人委員會,不能隨意撤資和抽貸;

3)號召墨西哥偷渡進城務工農民工們買房,買房送綠卡 ;

4) 進一步降低首付比例,全國去庫存,鼓勵進一步加杠杆,居民加不動的話鼓勵企業加,邏輯是對的。首付已經是零?那麼就施行買房抵稅,房貸抵個稅,企業買房抵所得稅,等等等等;

5)向違約者直接發放房貸補貼,花不了幾個錢,聯邦財政沒錢的話就進一步擴大赤字;

6)降息,千萬不能加息,如果CPI起來,更好,3%的通脹維持5年,可以抵消企業部門15%的負債,民眾對物價抱怨的話,那就調整CPI結構,比如調低美國中低服務人員工資占CPI的比例,如果實在壓不住,那麼可以定點採樣,“反正我們U.S統計局旁邊的豬肉就是比你們買的便宜”。

如果這些都實施了,美國房價會跌嗎?次貸危機會爆發嗎?我也不知道,歷史不能假設,這些也都是戲謔之詞,但我們至少明白,如果想要維持資產價格,一個“大政府”能夠做的事情,要比“小政府”多的多,即使代價是違背市場精神和財經紀律。

我們沒有辦法知道美國的歷史是否會不同,但在當下,我們都生活在一個可以直接觀察的樣本中,這個樣本,它的M2在很快就將超過美國和歐洲的總和,總債務還在以兩位元數甚至20%的速度狂飆,一線城市房價已經全面超越紐約和東京,什麼樣的結局,我們不得而知。

但作為普通人,很多時候我們只能被動做多,最多隔岸觀察而已。只不過,在觀察的同時要謹記兩點:1. 儘量不要站在一個幾乎無所不能的對手的對面,尤其是沒有完美工具的情況下,他們是真老虎;2、在大趨勢的拐點,即使沒有能力或者機會站在正確的一方,至少不要押上全部的身家性命,站在錯誤的一邊。

6. 等待一生的交易

當所有掩蓋起來的債務和問題都曝光於天下的時候,對於大空頭們,是獲得豐厚回報的時刻,對於普通美國人甚至其他國家的人,噩夢才剛剛開始。

電影並沒有渲染空頭們獲勝後的喜悅,反而都是一副沉重的表情,這是大眾電影的藝術需要和政治需要。

有一個電影中沒有的細節,令人印象深刻,Paulson&Co.的員工打電話諮詢最新的ABX價格,對方告訴他上午下跌了5%,公司的人目瞪口呆,因為每跌1%,Paulson公司就會賺到2.5億美元,一個上午5%意味著賺了12.5億美元,僅用了幾個小時,就超越了索羅斯當年做空英鎊所賺取的利潤總和,這就是堅持正確的回報。

對於Paulson來說,這個當年不入流的基金經理,終於完成了他“一生的交易”,2年時間給客戶賺取了200億美元的利潤,這場戰役,將成為跟索羅斯做空英鎊的戰役一樣,在後面很多年都會被人津津樂道。

不可否認的是,這是Paulson一步一步地完成“假設-論證-籌資-下注-等待-收割”後的結果。Paolo Pellegrini在度假時,妻子查了下銀行卡,發現卡裡多了4500萬美金,他2007年的獎金高達1.75億美元!

危機過後,很多人思考,作為普通人如何在危機中倖存?其實這個問題很多人問,也很多人回答,但答案幾乎沒有正確的。正確的答案是:幾乎沒有辦法。

以次貸危機為例,在2006年,至少有數以萬計的美國人,包括房產經紀人、貸款審核員、壓力越來越大的買房者,嗅到了即將到來的危機,但這些人是沒有辦法直接做空美國房地產市場的。CDS根本不會在公開市場上出售,普通投資者連門檻都摸不到。

在《大空頭》中,Jamie和Charlie打電話請求Ben Hockett出山,就是需要他説明解決ISDA的門檻問題(國際掉期與衍生工具協會,International Swaps and Derivatives Association),否則他們無法直接交易CDS。

康沃爾資本3000萬美金的資金量在華爾街如同滴在70℃柏油馬路上的一滴水,瞬間蒸發都不會有人在意,如果不是偶然看到Greg Lippmann關於CDS的宣傳材料,他們也會像普通投資者一樣,在金融危機過去後很久,才知道有CDS這種東西的存在。

影片中Charlie在危機剛爆發的時刻給媽媽打電話,解釋半天也沒啥用,只能以一句“Save your money”來結束。普通人在傾巢之下,其實能做的非常少。但這並不代表,我們可以不去關注宏觀事件,不去瞭解這個世界正在發生什麼。

尼古拉斯金濤說過,“人生發財靠康波(週期)”,重大的宏觀事件中,給人造就的機遇是空前的,但如果在一個負面週期中,給沒有風險意識的人的毀滅也是難以估量的。

海通證券姜超先生曾寫過一篇文章,講到他有個台灣的客戶,跟他說房地產是大週期,一個週期就要20年,所以人這一輩子一般只能碰到兩次房地產週期,而且悲劇的是第一次通常還沒錢,所以碰到第二次後,一定不能錯過。

其實道理很簡單,人生一樣需要順勢而為,看清宏觀大背景後,更容易做出理性的選擇,可能我們沒有辦法每一次都贏,但至少可以不站在輸家的一方。

最後,用一段《大空頭》電影開頭馬克吐溫的話,送給處在這個前所未有的時代中的我們:讓你遇到麻煩的不是未知,而是你確信的事並非如你所想。

免責聲明:

本文觀點僅代表作者個人觀點,不構成本平台的投資建議,本平台不對文章信息準確性、完整性和及時性作出任何保證,亦不對因使用或信賴文章信息引發的任何損失承擔責任

相關閱讀

獻給孤獨的期貨交易者:上帝製造了相反的遊戲,誰能理解這層意義,心就接近上帝!

人性的弱點有時是無法改變的原罪。大英雄經歷兩項合一,與天合一,與己合一,前者需忘記得失才能做到,後者是自我探索的掙扎過程。

【好文】滿倉被套50%?懂點簡單的概率論,這事就不會發生

在真實的概率事件中,隨著事件次數的無限增加,大概率事件獲勝的概率將趨於無限大,小概率事件獲勝的概率將趨於無限小。

ZigZag這個指標該怎麼用?

ZigZag是一個點位提示指標,它是自動生成的,不需要介入主觀的判斷,主要用來標注過去價格中的相對高低點。

“均線修復”現象詳解

均線在很大程度上代表市場成本,而市場成本的變化最直接的體現就是均線的運行。

天眼交易商

熱點資訊

英國外匯券商Dupoin提供30美元歡迎贈金,適合新手投資人使用嗎?

交易是技法與心法的博弈,信念與敬畏的平衡

資深外匯券商Roboforex爆交易糾紛!一夜之間態度丕變,拒絕出金、封鎖帳戶、客服失聯樣樣來

你不是交易賺不到錢,你只是還沒有真正入行

Rich Smart這家券商值得信賴嗎?立即查看平台監管情形、用戶評價、交易環境

Just2Trade值得信賴嗎?從滑點問題到牌照風險的全面剖析

匯率計算