简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

黃金是對沖通脹神器?其實沒那麼牛 其他選項還有很多

摘要:投資者通常將黃金視為對沖通脹風險的一種方式。但是, Morningstar的數據顯示,在過去的通脹時期,黃金對抗通脹方面的表現好壞參半。

黃金經常被吹捧為對沖通脹的一種方式,但實際沒有能達到這樣的水準。根據歷史數據,黃金對抗通脹方面的表現好壞參半。在美國最近一些通貨膨脹最嚴重的時期,黃金甚至為投資者帶來了負回報。

Morningstar投資組合策略師Amy Arnott表示,擔心消費者價格上漲的投資者可能會轉而考慮其他資產類別。他表示,黃金確實不是完美的對沖工具,沒有人能保證如果通脹飆升,黃金也會產生高於平均水準的回報。

例如,根據Arnott的分析,黃金投資者在1980年至1984年期間平均損失了10%,當時的年通脹率約為6.5%。。同樣,1988年至1991年,黃金的回報率為負7.6%,而同期的通脹率約為4.6%。然而,1973年至1979年,年均通貨膨脹率為8.8%,投資者卻大賺了一筆,那時黃金回報率高達35%。

這種好壞參半的記錄表明,擔心通脹的投資者將在投資組合中使用黃金作為對沖工具,這是一場賭 博。Arnott稱,在過去的半個世紀裡,黃金與通貨膨脹的相關性相對較低,為0.16。(這個指標顯示了黃金和通脹的密切關係。相關性為0表示沒有關係,而相關性為1表示移動一致)

Valmark Financial Group投資長Michael McClary表示:“我不會僅僅因為你認為通脹即將到來就買入黃金。投資者可能會考慮增加對四種資產類別的配置,即股票、通脹保值債券、房地產投資信託基金和大宗商品(例如石油),以更好地對沖通脹風險。”

當然,雖然美國消費者價格在短期內有所上漲,但通脹未必會持續下去。大多數華爾街經濟學家預計,這將是暫時的。不過,德意志銀行(Deutsche Bank)警告稱,通脹上升可能是一顆全球定時炸彈,其預估與市場預期不符。

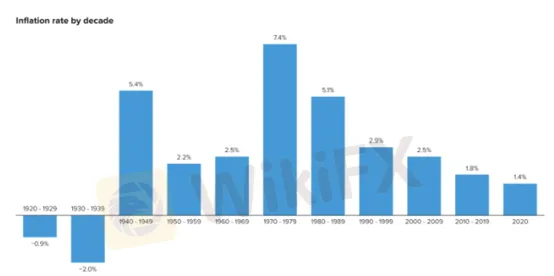

美國10年來的通脹情況如下

儘管存在通脹的爭論,但投資者可能仍將黃金視為一種有益的資產類別。例如,支持者通常認為,在動盪時期,黃金是一個安全的避風港。事實證明,在新冠肺炎初期的市場暴跌中,黃金具有彈性。去年

標普500

指數從2月19日的高點跌至3月23日的低點,跌幅達34%。同期SPDR Gold Shares基金僅下跌3.6%。McClary稱,考慮到金價好壞參半的過往記錄,那些無論通脹如何,都對黃金持完整投資理念的投資者,沒必要一定去改變其投資配置。

免責聲明:

本文觀點僅代表作者個人觀點,不構成本平台的投資建議,本平台不對文章信息準確性、完整性和及時性作出任何保證,亦不對因使用或信賴文章信息引發的任何損失承擔責任

相關閱讀

獻給孤獨的期貨交易者:上帝製造了相反的遊戲,誰能理解這層意義,心就接近上帝!

人性的弱點有時是無法改變的原罪。大英雄經歷兩項合一,與天合一,與己合一,前者需忘記得失才能做到,後者是自我探索的掙扎過程。

【好文】滿倉被套50%?懂點簡單的概率論,這事就不會發生

在真實的概率事件中,隨著事件次數的無限增加,大概率事件獲勝的概率將趨於無限大,小概率事件獲勝的概率將趨於無限小。

ZigZag這個指標該怎麼用?

ZigZag是一個點位提示指標,它是自動生成的,不需要介入主觀的判斷,主要用來標注過去價格中的相對高低點。

“均線修復”現象詳解

均線在很大程度上代表市場成本,而市場成本的變化最直接的體現就是均線的運行。

天眼交易商

熱點資訊

英國外匯券商Dupoin提供30美元歡迎贈金,適合新手投資人使用嗎?

交易是技法與心法的博弈,信念與敬畏的平衡

資深外匯券商Roboforex爆交易糾紛!一夜之間態度丕變,拒絕出金、封鎖帳戶、客服失聯樣樣來

你不是交易賺不到錢,你只是還沒有真正入行

Rich Smart這家券商值得信賴嗎?立即查看平台監管情形、用戶評價、交易環境

Just2Trade值得信賴嗎?從滑點問題到牌照風險的全面剖析

匯率計算