简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

世界級短線之王,他管理的對沖基金30年賺了480倍

摘要:如果只做長線交易,我不可能取得這樣的成功。我總是見好就收。——邁克爾·斯坦哈特

如果只做長線交易,我不可能取得這樣的成功。我總是見好就收。

——邁克爾·斯坦哈特

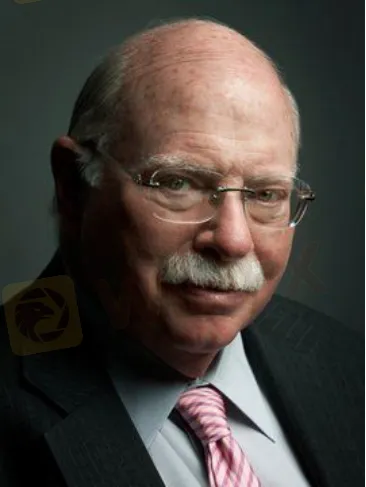

您可能沒有聽說過邁克爾·斯坦哈特這位傳奇投資者,2020年4月7日,他以11億美元財富位列《2020福布斯全球億萬富豪榜》第1851位。今天,小編想向您好好介紹一下他。

邁克爾·斯坦哈特,世界級短線高手,避險基金教父,投資天才,華爾街歷史上經營最成功的基金經理人之一。他在華爾街馳騁了三十年,從默默無名的投資人到金融巨頭,從股票分析師到“全球避險基金教父”、“世界級短線之王”。如果你於1967年向他的基金投入1萬美元,到1995年,你就可以拿到480萬美元。

13歲就開始研究交易

毫無疑問,邁克爾·斯坦哈特是一個傳奇,一個偉大的投資家。1歲時,邁克爾·斯坦哈特的父母就離異了,為了補償他,他的父親給了他100股費城迪克西水泥公司的股票和100 股哥倫比亞天然氣股票。因此斯坦哈特13歲時,就著手研究交易報導及跟蹤“世界電訊”上所載的那些股票價格。

斯坦哈特非常聰明,16歲,他就憑藉出眾的智商考入了賓西法尼亞大學沃頓金融學院,19歲便提前畢業。畢業後他在卡爾文·巴洛克互助基金裏找到了一份證券研究的工作,開啟了在華爾街傳奇的投資生涯。之後斯坦哈特又在《金融世界》雜誌做過記者,後來又到利布·羅茲證券公司做首席分析師,在此期間,他推薦的股票海灣西方石油公司股價翻了3倍。

合夥創業 開啟傳奇投資之路

1967年,對斯坦哈特來說,是非常重要的一年,也是人生轉折路上最重要的一年。這一年他與法因和貝科斯茲一拍即合,三人共同籌資770萬成立新公司,當時的美國經濟正在騰飛,斯塔哈特把那個年代稱為“一個搶錢的時代”,在這樣的背景下,他們三人成立的新公司呈現爆炸式的增長,首年便獲利31%,次年獲利更是高達99%,而當時的標準普爾指數僅僅上升6.5%和9.3%,到1969年,公司的資本已經超過了3000萬美元。

天下沒有不散的宴席,之後法因和貝科斯茲相繼離開開創新的基金,斯坦哈特獨自管理套利基金,不過依然成績斐然。他的基金從1967年到1995年28年中年均收益24.5%(扣除20%管理費用和獎金)。換句話說,如果你於1967年向他的基金投入1萬美元,到1995年,你就可以拿到480萬美元(按標普指數來算19萬美元)。

世界上最具實力的“短線殺手”

斯坦哈特之所以能賺得盆滿缽滿,主要來源於他極其擅長的短線投資,他也因此被稱為是世界上最具實力的“短線殺手”。他曾表示,對他來講參與市場只是想獲取正確決策的滿足感,從投入到成功的時間越短,滿足感越強。斯坦哈特極對短線投資充滿了熱情,短線操作不僅為他帶來成就感,同時也給他創造了巨大的投資回報。

在斯坦哈特的短線操作生涯中,投資IBM是不得不提的。1983年,他利用借來的1億美元以117美元的價格購買了80萬股IBM的股票,這只股票緩慢上漲了15點,大多數投資者不甘於就此平倉,卻只能眼睜睜地看著它跌回120美元,斯坦哈特在接近132美元的價位賣出,淨賺1000多萬美元。在股價達到頂點時,他又賣空25萬股,並在股價跌到120美元時平倉,又賺得幾百萬美元。斯坦哈特承認,IBM股票的確可以獲得長線利潤,但他不只是在那裏等待股票漲到自己的價位,他做的更多也得到了更多。“如果只做長線,我不可能取得這樣的成功,我總是見好就收”斯坦哈特說。

斯坦哈特喜歡短線,他對方向性的判斷異常的準確,當他得知利率有可能下調時,便毫不猶豫的買入了債券。1981年,斯坦哈特確信美聯儲將下調利率,中期國債將有大的漲勢。於是,他用基金掌握的5000萬美元現金為權益金購買了價值2 .5億美元的五年期美國國債等待利率下調。最終,2.5億美元的債券投資賺了4000萬美元。在這筆買賣中,基金實際用5000萬美元的現金就賺了4000萬美元。1984年末,他購買了4億美元的中期政府債券,其中大部分錢仍是利用杠杆借來的,這次他預期利率下調,賺得2500萬美元。

斯坦哈特投資的六大原則

除了短線操作的特點,在投資上,斯坦哈特還有六大原則,

一、是犯錯要儘早,在他看來,下了決定立即實施,並不停地校正該決策。

二、是永遠做自己喜歡的事來營生,只有做自己喜歡的事情,你的執著才能夠確保長期成功的幸福感,而非短暫投機後的空虛。

三、是保持相對機敏,要隨時研究可能帶來財富的一切領域,要比別人更早感知大勢的變化

四、是即使資訊不充分也要儘量做恰當的決定。市場上,很多資訊都是無用的,關鍵是要看自己怎麼把握現有的資訊,把焦點集中到最重要的問題上。

五、是永遠相信自己的直覺,經驗是一種財富,不得不承認,直覺也是經驗的累積,重要的一點是如何在直覺和經驗間取得平衡。

六、是不做小投資,因為人的時間和精力有限,冒險投資的時候,必須要確保回報足以補償支出。

雖然專注於短線投資,斯坦哈特也非常重視基本面的分析,為了在第一時間知道資訊,斯坦哈特每年花3500萬美元購買華爾街上所有的資料,使自己相對別的投資者保持一點點優勢。儘管每年都花費鉅資買情報,但斯坦哈特從不相信經紀人的觀點,在他看來,假如一個經紀人偉大,那麼他便不會出賣他的觀點,因為回報率太低。他始終相信那些人只是隨大流的,他們始終在做的事就是不斷的改變他們的觀點,然後找出一些理論依據。

斯坦哈特傾向於自己獨 立的思考,他喜歡的股票通常在不久之後成為人們矚目的對象,而他也盡可能的利用新的投資工具,進入新的投資領域。如果一旦瞭解到他的投資組合,人們會驚奇的發現斯坦哈特的注意力集中在市場的各個領域,市場雜亂沒有內在的邏輯性,但是這卻是威力最大的投資組合之一。斯坦哈特從不盲從,對華爾街上滿天飛的最新預測始終有清醒的認識。

遭遇人生“低谷” 遠離華爾街

人生有高 潮,自然也會有低谷,1994年,對於斯坦哈特來說,正是他處於低谷的一年,也是他最艱難坎坷的一年。這一年,他不僅被罰巨額罰款,管理的對沖基金也走出了有史以來最差的業績。

事情還得從1991年說起,1991年,美國證監 會開始調查大名鼎鼎的四大對沖基金經理——斯坦哈特、索羅斯、羅伯遜和布魯斯·科夫勒,監管機構懷疑他們串通所羅門兄弟操縱2年期國債市場。隨著調查的深入,羅伯遜和索羅斯從調查的名單中消失,但斯坦哈特和科夫勒就沒有那麼幸運。1994年,他們和所羅門兄弟共被罰2.9億美元,據說這是當時華爾街歷史上的第二高的罰款。

不僅被罰巨額罰款,他管理的對沖基金也在當年走出了有史以來最差的業績。1994年, 在債券市場危機中, 許多對沖基金估計一些歐洲國家將減息以促進微弱的經濟,因此買入大量債券,等待升值。斯坦哈特也是其中之一,他及其手下的基金共持有300億美元的債券頭寸,但是美國聯邦儲備局因本國經濟強勁加息0.25% , 使歐洲不得不跟進, 斯坦哈特遭遇他人生最大的滑鐵盧,一夜之間損失13億。雖然在第二年,斯坦哈特的收益達到25%,又為投資者賺回來了這筆錢,但是,他卻突然宣佈退休。

勇氣比知識更重要, 時機比方向更重要

或許是厭倦了市場的買空賣空,或許是經歷了一次致命的失敗因此從華爾街全身而退,不管原因如何,斯坦哈特於1995年離開了華爾街,離開了自己熱愛的市場。

退休之後,斯坦哈特買下了西切斯特北面的土地,他還買進了許多動物,形成了一個野生動物園,他餵養它們,幾乎創建了一個非洲動物保護區。他還和妻子培育了一個山茶花園,花園裏還有蘋果和梨樹,並且還種植著各種漿果,過上“采菊東籬下,悠然見南山”的生活。

不得不承認,敢於急流勇退,在對沖基金業鼎盛時期時離開自己熱愛的市場,毅然決然回歸田園,這樣的決定讓人佩服。曾有人問斯坦哈特的成功秘訣是什麼?他回答:勇氣比知識更重要, 時機比方向更重要。

外匯平台真假鑒定,聯繫外匯天眼官方臉書

外匯平台查詢連接:https://jump.wikifx.com/3E7CB8A488F7D481

免責聲明:

本文觀點僅代表作者個人觀點,不構成本平台的投資建議,本平台不對文章信息準確性、完整性和及時性作出任何保證,亦不對因使用或信賴文章信息引發的任何損失承擔責任

相關閱讀

【經典】賠率的“陷阱”:沒有尾部對沖的投資者,就不該留在賭桌上。

賠率之“成為陷阱”,導致致命風險; 賠率之“作為陷阱”,贏得超額回報。

【資訊】2021年可能顛覆市場的八大風險事件

在冠狀病毒大流行的終極黑天鵝事件之後,明年投資者會遇到哪些風險?根據渣打銀行2021年列出的潛在潛在市場意外事件來看,會有很多。

【好文】交易員的9個段位

你的交易主要是日內的短線,賺點錢你就急著平倉,生怕到手的利潤飛了;虧了你就抱著,想著總有解套的時候。

【好文】我花了99美元購買了8小時交易培訓課,結果令人意外!

今年9月份,Business Insider財經編輯Julia La Roche位於積累素材撰寫報導,花了99美元(約人民幣650元)的價格在美國的第二大團購網站LivingSocial上購買了8小時的日內交易入門課程,以及1個月免費與交易員溝通交流。

天眼交易商

熱點資訊

外匯交易新手入門:從零開始打造你的交易之路

詐騙注意!外匯券商XM出現仿冒平台,使用前務必確認官方網址

英國外匯券商Dupoin提供30美元歡迎贈金,適合新手投資人使用嗎?

外匯市場的監管體系:在岸與離岸有何區別?

InterStellar Group星際好評如潮,該平台是否值得信賴?監管情形、用戶評價、交易環境一次看

FxPro與tell.money合作,為BnkPro客戶引入CoP功能

資深外匯券商Roboforex爆交易糾紛!一夜之間態度丕變,拒絕出金、封鎖帳戶、客服失聯樣樣來

Rich Smart這家券商值得信賴嗎?立即查看平台監管情形、用戶評價、交易環境

匯率計算