简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

高盛最新預測:大宗商品6個月內或再漲13.5%,美股將面臨拋售

摘要:高盛從美股多頭轉向空頭,並且強烈看好大宗商品。

近期,高盛更新了一系列資產的預期,先是從美股多頭轉向空頭,緊接著週三又發佈了對大宗商品的預期。

高盛強烈看漲大宗商品

週三上午,高盛更新了對大宗商品價格的預測,預計大宗商品在未來6個月將再上漲13.5%。高盛不認為中國是未來十年大宗商品需求增長的唯一主要來源。

同時,高盛認為人們的出行將大大增加,主要原因包括歐洲等地的疫苗接種不斷推進;季節性運輸、製造業和建築業活動將從現在開始增加並在6月加速;以及5月份一些國際出行限制將放鬆。

高盛對主要品種的最新預測如下:

預計2021年金價為1977美元/盎司,2022年為2000美元/盎司;預計2021年和2022年銀價將達到30美元/盎司。高盛稱,比特幣要想在避險需求方面與黃金競爭還為時過早,兩者可以共存。

預計2021年和2022年WTI原油價格分別為70.26美元/桶和72美元/桶;預計2021年和2022年布倫特原油價格分別為73.13美元/桶和75美元/桶。同時,預計未來6個月石油需求將出現有史以來最大的增幅——520萬桶/日。

預計5月份國際旅行限制的放鬆將導致全球飛機燃料需求恢復150萬桶/日,到6月份全球石油需求將大幅增長,2021年第三季度需求將從目前的9450萬桶/日增至9900萬桶/日。

預計銅未來6個月有上行風險,2021年均價為9675美元/噸,2022和2023分別為11875美元/噸和12000美元/噸,預計2024年銅價為14000美元/噸,2025年為15000美元/噸。

高盛從美股多頭轉向空頭

在看漲大宗商品的同時,高盛對於未來幾個月美股的前景卻略顯悲觀。高盛此前預期標普500指數年底能達到4300點,這一預期在華爾街眾多投行中排在第二。

高盛首席策略師大衛•考斯汀(David Kostin)表示,他最近與客戶的討論集中在美國GDP增長達到峰值和拜登總統提議的資本利得稅上調。Kostin表示,在增長見頂時購買標普500指數的投資者通常會意識到短期回報為負,12個月的回報也很弱,可能在其4300點目標價的基礎上再漲3%。

簡而言之,最好的結果就是從現在開始到年底美股一直橫盤。甚至有可能更糟,Kostin警告稱,標普500指數的回報率在過往資本利得稅上調之前也很疲弱。

好消息是,以往的拋售都是短暫的,隨後幾個季度就會逆轉。不過,這次拋售可能不像高盛預期的那樣短暫,因為美國最富有家庭的未實現資本利得高達1萬億美元。

他還寫到:

本周,人們的注意力再次轉移。首先,我們收到了很多關於行業、風格輪換和經濟增長峰值的諮詢。其次,潛在資本利得稅上調可能對股價產生的影響引發了大量質疑。

我們的答案是:美國國內增長正在見頂,股票長期回報可能較小,標普500指數將上漲3%至2021年年底目標價4300。今年晚些時候資本利得稅很有可能上調,歷史經驗表明,在這之前拋售股票的行為將是短暫的,隨後幾個季度將會逆轉。

所以,高盛暫時轉向看跌美股。

與此同時,美國經濟增長已見頂。高盛經濟學家預測,美國GDP增速將在二季度達到10.5%的峰值水準。儘管未來幾個季度GDP增長仍將高於普遍預期,但隨著財政刺激和經濟重新開放的推動力開始減弱,增長速度將在那之後的幾周見頂。

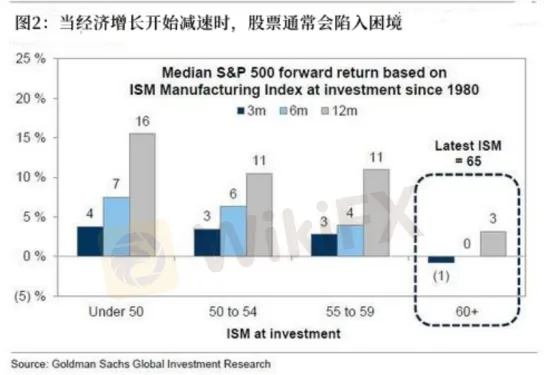

此外,正如Kostin在下圖中所示,當強勁的經濟增長開始放緩時,股市往往會陷入困境。

這位高盛策略師借鑒了邁克爾•威爾遜(Michael Wilson)上周的說法,他寫道,在過去40年裏,當ISM製造業指數超過60時,通常與經濟增長峰值相吻合,購買標普500指數的投資者隨後一個月和一年的平均回報率分別為-1%和3%。

為什麼這很重要?由於最新的ISM製造業指數為64.7,創40年來的最高水準,而高盛的標普500指數年終目標反映了當前水準(包括股息)4%的總回報率。Kostin明確提醒讀者,該行2021年中期的目標仍然是4100。換句話說:未來2-3個月,股市將會下跌,這正是德意志銀行兩周前發出的警告。

可以確定的是,高盛不會一下子完全看空美股市場。高盛表示,預計隨著今年下半年經濟增長放緩,股價仍將繼續上漲。當經濟增速放緩時,只要增速仍為正,股票通常會升值。

儘管美國經濟增長已見頂,但增長率應會保持強勁。此外,全球經濟仍在加速,直到2021年第三季度才會見頂。

唯一的問題是,所謂的拋售浪潮何時開始,因為客戶肯定不會等到最後一刻才出手。

在過去一個月裏,投資者一直關注拜登政府提出的企業稅改革及其對特定股票的影響。本周,人們的注意力轉向了即將出臺的提高資本利得稅的提案。目前,長期資本利得和符合條件的股息最高稅率為20%,另外對投資收入單獨徵收3.8%的稅。

新聞報導顯示,拜登將提議對年收入超過100萬美元的投資者徵收這兩項普通收入稅。這將使資本利得和股息收入的稅率提高一倍,從23.8%提高到43.4%。經濟學家預計增幅會更溫和,可能在28%左右。

過去的資本利得稅上調與股價下跌和家庭資產配置下降有關。過去3年、5年和10年,科技和非必需消費品行業一直是美國股市最大的資本利得來源。

不出所料,在2013年最後一次資本利得率上調前後,最富有的1%是美國家庭最大的股票淨賣家。在加息前的三個月裏,最富有的家庭出售了1%的初始股權資產,按當時的價格計算,這相當於大約1200億美元的拋售。

根據美聯儲的數據,高盛估計,最富有的家庭目前持有1至1.5萬億美元的未實現的股權資本利得。這相當於美國股市總市值的3%,約占標普500指數月平均交易量的30%。

然而,如上所述,Kostin寫道,圍繞資本利得率變化的淨股本出售和股價下跌的趨勢通常是短暫的,會在隨後幾個季度裏逆轉,即:

2013年,儘管最富有的家庭在加息前出售了1%的資產,但在加息後的一個季度,他們購買了4%的初始股權資產,因此只是暫時減少了股權敞口,以便在更低的利率下實現更高的收益。家庭資產配置總量與之前兩次資本利得稅上調表現出類似的模式。

最終,一旦增稅引發的拋售結束,高盛預計家庭股票配置最終將增加,部分資金將繼續從現金轉向其他資產,因為美國家庭是美國股票市場最大的單一所有者,占35%。目前的現金配置接近30年平均水準,儘管現金收益率遠低於平均水準。在2020年上半年流入美國貨幣市場基金的1萬億美元(4100億美元)中,家庭占40%,此後流出的1800億美元(1200億美元)中,家庭占70%左右。

最後,高盛估計,家庭賣出貨幣市場基金的數量可能會超過2000億美元,其中相當一部分現金將用於購買股票。

高盛還預測,2021年,家庭淨股本購買總額將達到3500億美元,並且是由1%最富有的人推動。他們(占家庭股權53%)在過去30年裏購買了2萬億美元的股票,而其餘99%淨賣出了8000億美元股票。

假設高盛是對的,這對前1%的人來說是個好消息……然而,這只是進一步證明,富人(1%)和窮人(其他所有人)之間階級、財富和收入差距將會變得更大。

免責聲明:

本文觀點僅代表作者個人觀點,不構成本平台的投資建議,本平台不對文章信息準確性、完整性和及時性作出任何保證,亦不對因使用或信賴文章信息引發的任何損失承擔責任

相關閱讀

簡單易懂的交易系統:無需任何技術指標的最佳趨勢交易策略

如果你正在尋找最佳趨勢交易策略,那麼這種貨幣交易策略或許適合你。這是一種不需要任何交易指標、適用任何時間框架及貨幣對的價格行為交易策略。

馬斯克賣股還有隱情?《大空頭》原型:別被騙了 他其實為了還債

“馬斯克賣股導致特斯拉大跌”無疑是本周市場上最熱議的話題,作為特斯拉長期以來最忠實大空頭,邁克爾·伯裏(Michael Burry)也加入了討論,並提出了不一樣的想法。

很多人的一生,都在為自己的情緒買單!

有一天,一條饑餓的蛇爬進了一家木工店尋找食物。當它經過地上的鋸子時,身體被鋸子割傷了一點。它憤怒地轉過身去,一口咬住鋸子。結果鋸子絲毫無損,它卻把自己的嘴也弄傷了。蛇更加憤怒了,紅著眼睛,沖上去用力地把鋸子纏住。最後它用盡了全身的力氣,也沒有傷害到鋸子,反倒是自己被鋸死了。可憐的蛇至死也沒有明白,殺死它的並不是鋸子,而是自己失控的情緒。

做交易需要天賦嗎?

一位著名操盤手,說過一句名言:市場最終會給每個人內心最想得到的東西。

天眼交易商

熱點資訊

英國外匯券商Dupoin提供30美元歡迎贈金,適合新手投資人使用嗎?

交易是技法與心法的博弈,信念與敬畏的平衡

資深外匯券商Roboforex爆交易糾紛!一夜之間態度丕變,拒絕出金、封鎖帳戶、客服失聯樣樣來

你不是交易賺不到錢,你只是還沒有真正入行

Rich Smart這家券商值得信賴嗎?立即查看平台監管情形、用戶評價、交易環境

Just2Trade值得信賴嗎?從滑點問題到牌照風險的全面剖析

匯率計算