简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

帶你1小時讀完一本經濟書——《走進我的交易室》讀書總結

摘要:這個系列最開始的靈感,是來自於很多金融界的著名人物,傳奇人物,都曾經在各種場合,例如自傳裏面,或者著作裏面,提到自己讀過100-200本經濟類書籍。

這個系列最開始的靈感,是來自於很多金融界的著名人物,傳奇人物,都曾經在各種場合,例如自傳裏面,或者著作裏面,提到自己讀過100-200本經濟類書籍。

或許很多年輕的朋友第一個反應會是:這話真的假的,有沒有存在吹牛的成分。我以前也曾經這麼想過。但經過幾年的努力——或者也不能說努力,因為沒有人強迫我這麼做,而我也樂在其中,我也已經看完了100本了。

也許有很多朋友也像我一樣,很想達成這個目標,或者正在朝這個目標努力,又或者日常生活工作忙碌,沒有時間的,那希望我的這個欄目可以幫助到您。我會把我看過的每一本書裏面,作者的獨特見解加以分析,解釋,給各位讀者,同時也會告訴你們我的心路歷程,在看第一本時,第10本,到100本時,對我個人的知識結構和認知,產生什麼影響。

當然,也會幫大家去其糟粕,因為也不可能每一本書從頭至尾都只有精華,也有一些是重複的知識點,或者明顯看得出,寫出來湊數的,我也會幫大家跳過。

作為本系列選擇的第一本書,我選的是這本《走進我的交易室》,在豆瓣上得到8.6的高分,但我自己可能打9分。稍微講講作者背景吧,他叫alex elder,出生在俄國,是申請政治避難去的啊,後來在哥倫比亞大學教書,成為了博士,還是一名精神病醫生。這樣的經歷很傳奇,首先他是跨界的,其次他逃到美國去,這都能在這麼著名的學府當教授,就可見他的能力了。另一本他的著作《以交易為生》也十分出名,可能大家都聽過,之所以選擇這本,是因為時間上這本更新,寫於《以交易為生》9年之後。07年左右。

本書2個部分,前面多數是心理方面的經驗之談,就像一個心理醫生一樣,跟你娓娓道來,都有哪些常見的輸錢原因。第二部分講的是他的一個更加完善的交易系統,從交易本書,資金管理,心理3方面入手。就像練武功一樣,要有內力,招式,輕功。

第一章

叫投資者的菜鳥指南 你走進交易這個領域,首先得知道什麼是絕對不能做的。如同聖經有十誡一樣

·做一個成功的交易者,需要有解讀社會、經濟、政治的能力,這一點目前可算是我強項。我擅長每天看2,3小時各種新聞後,將其精煉成一個思路,然後幫助我判斷外匯方向

·成功的交易需要三方面:好的交易系統,投資心理,資金管理。

·有效市場理論是垃圾。哈哈,我喜歡作者這麼直白。

價格的波動既有理性原因(基本面),又有感情原因(大眾的心理亢奮or失落)。有時價格可以因為大眾的癲狂而大幅失真數個月,甚至1,2年都有可能,這叫做進入了博傻模式。

即便是你認為大眾都是錯的,但在這樣的特殊時期,你也不得不放手,暫時別用理性去判斷市場。

因為這個市場上,理性的人永遠是少數,你是被八成的烏合之眾所包圍的。但這些韭菜們平時比較愚,沒什麼影響力。一旦市場被媒體煽動起來,進入了短暫而瘋狂的博傻模式,大家都不管理性,就看誰當最後的接盤俠,只有不是最後那個,都有錢賺。

如去年11、2月份,當時市場進入了毫無道理可講的“特朗普行情”,如果您沒意識到已經切換了模式,還堅持用理性判斷,所以導致輸錢。經此一役,這個道理也算是徹底掌握了。

第三章

·主要講不用太相信那些故作高深,又收費很貴的,所謂能把你培養成高手的課程。有些課程,講的連本書作者都雲裏霧裏,那擺明是忽悠錢。

作者說,我們能半職業或全職玩外匯,大多都是自詡智力中上的人。面對新知識,我們可以給予其一次機會。但若經過一番努力後你仍然搞不懂,大可以放棄之。但如果經過學習後,那變成了你的東西,融入你的知識體系裏,那才是有價值。

·資金池足夠大,這點很重要。因為更抗輸。假如你有1美元,每次最多輸0。2元,那麼萬一連續輸5次,你就爆倉了。但如果你有5美元,那麼你可以承受連續輸25次。

市場的噪音是很多的(上下影線,或者突然不合理的走勢),如果資金太小,會被噪音拍死在沙灘上。

·而且資金少,會迫使你每次想要的回報更多,導致你操作時更緊張,表現更差。例如你想每週賺100,但你資金量只有100的話,那你的目標是“本周內翻倍”;但如果你有1萬本金,你的任務僅僅是“這周是資金多1%”

作者舉了一例,如果我們在家的飯桌上走平衡木,那麼摔下來也就50釐米,你會走的非常順利;但如果同樣的這跟平衡木架在20層樓高的兩幢樓之間,那麼你失手的幾率大大增高——因為一掉下去就粉身碎骨。這比喻充分反映出壓力使得performance變差。

·應用同樣的道理,我們來思考下日內交易vs趨勢交易,哪個更好。

日內交易要求的每天必須完成開倉/平倉兩個動作,而且還要找入場,出場點,而且中間偷懶不行,萬一打盹個15分鐘錯過了出場點,你就輸了。

反之,趨勢交易則可以把這些任務分配到不同的日子去完成,每天的任務相對輕很多,還有更多時間去思考。

所以根據壓力使performance變差原則,日內交易是不推薦的。

第四章

·要記住你每天是在跟全世界最聰明的大腦們在PK,所以慎之又慎。

·人類的智力進化比較緩慢,且記憶力也不好,所以很多相同的形態,每過幾個月或者1年,又會一模一樣的再出現一次。

·一個恐慌性的消息(例如911),通常會使價格暴挫,但大眾緩過來後,通常又會慢慢收復失地。

·止損永遠只能收窄(挪止損保護利潤),不能加寬,說“我再給它點空間吧”,這是錯的,因為價格已經到達你最開始時認為的止損點了,認錯出場比不認輸再扛要好。

第五章

·價格就是對全體投資者的一次民意調查,做多的人多,自然就升,反之一樣。結合上面的博傻模式來看,價格有時失控,被愚民占上風,再正常不過。

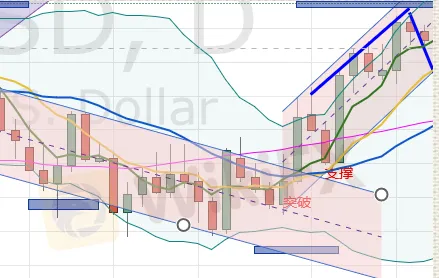

·支撐位從心理上怎麼解釋:例如某次橫盤很久,然後突然突破了。很多人沒反應過來,或沒設止損,或沒抓到這波,都後悔莫及。假如這時價格又回來了,給他們第二次機會,這些人都感覺如遇大赦,後悔沒抓到的,沒止損被套死的,還有本來就是多頭現在想加倉的,全都蜂擁而進,所以價格在此就跌不下去,大幅度上漲。

·做市商是怎樣去打業餘交易者們的止損:很簡單,因為第1,他們能看到止損最密集的區域在哪里啊!第2,因為業餘的人平均水準也不高,他們設止損通常都設在最顯而易見的地方,例如年初澳紐這波的話,絕大多數人可能都設1.04。只要把大眾都設止損的地方稍微發動攻擊一下,打出個長下影線,做市商基本就發了,又收割一次韭菜。

所以我們作為中高級的交易者,一定要避開那些最多人設止損的位置。讓10個點什麼的都是不夠的,必須在別人設止損的地方,我們設限價單進場。

還有一個方法,就是你倉位輕,這樣你的止損就可以放遠點,遠離最多人設的那個地方了。

·雙頂、雙底從心理上怎麼解釋:和上面的挺類似。一旦價格觸頂下跌,有很多人來不及止盈,盈利迅速縮水n多。這時他們是很迷茫的,如果這時候平了,很不甘心,原本賺2千的,現在剩1千了;但如果再不平吧,萬一打到原點,一分錢賺不了呢?總之很藍瘦。這時價格突然再次沖高,回測頂部,他們又如遇大赦,趕緊集體平倉,再也沒有買單敢進場了,這就形成了雙頂。

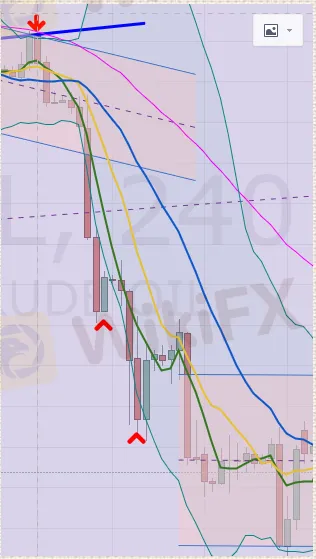

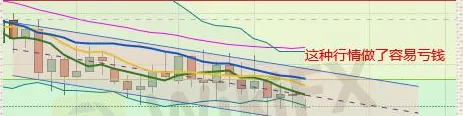

·大跌後為什麼即使反彈,也彈不多:很簡單,因為大家恐慌啊!本來多頭就戰戰兢兢,被套的人還想著法子解套的,誰會敢開新的多頭?即使有人想抄底,那些都是高難度遊戲,玩的人肯定是超短線的,一漲就跑。所以下圖中兩個箭頭,如果你在那裏敢做多,只有1%是高手行為,剩下99%都是韭菜,找死。那些位置只不過是“跌勢的回光返照”.

選用什麼技術指標:作者稱為4發子彈,意思是這幾種指標各有所長。

移動平均線(MA或EMA都行),價格通道(自己畫),MACD,震盪指標(RSI和KDJ都是此類別)

·做交易要看三重圖表,快,中,慢圖。我個人的習慣是慢圖看周線,中圖是日線,快圖是4小時。當然如果你比我還性急,你也可以是日圖/時圖/分鐘圖這樣,但我個人不推薦。

慢圖,用來判斷多or空。其實比較簡單了,如果MACD在零軸上,或者有明顯的通道,或者周線圖的MA全都頭朝上,那一目了然。

進場只有3種選擇,多,空,或不做。慢圖幫你排除了一個option,現在你是二選一,要不做多,要不不做,但絕不能空。

中圖:慢圖定方向後,中圖用來尋找進場點和止盈點。通常是靠近平均線時,進場,遠離平均線,好比說觸到布林帶的頂部,離場。或者用通道,通道下軌時進,上軌時出,等等。

記住,越遠離中線的地方進場,你越愚蠢。價格不咋動的時候,才是進場時候,價格飆起來了你去進,早已沒了一半多空間,還不如等下次吧。

快圖則用來找具體進場點位,精確到大約10-20點這樣。

·心中不要存在一個固定的刻板印象,例如覺得“黃金就該值1200啊,現在1100很不合理啊,我要抄底”,千萬別這麼想,他就有本事跌到1000給你看看。

今天你覺得已經太高的價格,下個月看可能覺得超便宜,當時我怎麼沒全副身家做多;反之也一樣。

儘量擺脫這種情緒的困擾,我們在做交易,不是在投資,所以別老想它的固有價值,隨著價格起舞吧。

·給自己的交易打分。

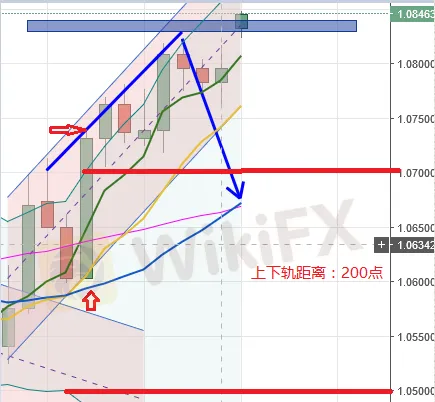

先測量通道(或布林帶)上下軌之間的距離。

如果你一筆能抓到通道30%以上的幅度,就是A級交易。

20-30%的,B級;0-20%的,C級;虧貨的,D級。

還是拿最近的歐元來舉例。如果我們抓到了箭頭的那根大陽線,是賺130點。130除以200(上下軌距離),就是說我們抓到了65%的波幅!這已經是超A級的交易了。

這個理論我個人覺得最好的一點是,告訴我們知足。以前沒這理論,總是想著一波抓個幾百點,然後發大財。有了這理論,你就懂得啥是見好就收,這樣穩步向前。總之,避開D級,其他的都能接受,這樣的心態才能長期賺錢。

·通道如果太狹窄,或者橫盤,其實都不適宜做,損耗太大。進場位錯一點,出場位又錯一點,沒准還虧錢。總之你心裏得有個底,下一個單,至少希望它是B級吧?如果你感覺這通道窄得連20%波幅你都抓不到,那還是放棄為好。

同理,日內交易也一樣。一天波幅一共就60-80點,進場差點,出場差點,你連抓20點都難。據統計,只有16%的日內交易者賺錢。

舉例,你是日內交易者,你想抓到20點,但全天波幅就60點,意味著你得做到20/60=33%,也就是A級交易。你敢保證你次次都做出A級來?

但如果你按日線來,放上幾天。上下軌距離200點,你想抓20點,只需要20/200=10%,C級交易就能做到。

第六章

·建立一個交易系統後,系統運行過程中,人還要加以監控。沒有一套系統可以適用於所有市場情況。例如通道系統,只能用在有趨勢時,那麼橫盤時期就要手動關掉它。

大圖和中圖信號矛盾怎麼辦:

還是堅持一個原則,大圖判斷方向,中圖用來進場和出場的。

假如說大圖是上升趨勢,但中圖卻給出做空信號,呢麼我們就平倉多單,但別開空單。

止損價一定要設在不容易被機構故意打掉的位置上。

上漲的初期是最適合放大交易頭寸的,中後期才加大頭寸那就有點晚了,被套的幾率高於賺錢的幾率。

價格平穩時(K線柱子比較小)適合進場,因為那時就算虧也不多;價格動盪時(柱子很長)適合平倉,而不是追進。

作者用了個寓言:進場好比上公車,停在月臺時你上,就比較安全,汽車飛奔起來時你上,很容易被車碾了。

永遠都要設止損。作者說了一案例,98年有一個對沖基金,裏面團隊全是精英,美聯儲退任高管,2名諾貝爾獎得主,大投行的董事等。他們覺得自己智商高,所以不用設止損。然後就賠得破產了。

還是上面提到的理論,市場進入博傻模式時,你再精英也沒用,因為市場那段時間不按理性走,你被愚人們包圍了,他們的數量遠多於你,你再精英也沒用。

·普通人會在“大夥都設止損的地方”也設止損,然後就被場內的做市商們用假突破的方式打掉了。大批止損在此觸發,普通人平掉多單離場的時候,專業的人就從他們手中接過他們的多單。

澳紐的例子就是如此。普通人在1.04做多,止損設在1.035。而專業人會在1.035進場,然後賺錢了。這例子值得一輩子銘記。

總之記住一個原則,你的設置方法一定要跟“大眾”區別開。

你要是在報紙的標題裏得知“某某東西大漲了”,那時候你再想去追多,那百分之兩百已經晚了。你想想新聞編輯,當一個行情還處於初期時,他們敢報導嗎?萬一報錯了,被人投訴,喊他們賠錢怎麼辦?所以他們報導的時候,往往是趨勢已經完全出來,都走到中後期了,那時候他們報導,就不會出錯。他們報導新聞,第一關心的是避免出錯,而不是想當預言家準確預判出未來的。

·波段交易vs趨勢交易

前者我們最常用,一個通道的下軌進場,上軌出場。好處是你不用硬扛回調的那種痛苦。

趨勢交易是基於基本面出發的,較為長期地持有,中間的波動你都要學會忽略它。

還是拿澳紐舉例。波段交易者可以從1.04抓到1.06,就已經很不錯。趨勢交易者也許能抓到1.09,但那對耐心和信心來說都是很大的挑戰。

·當價格跳出了前段時間的交易區間後,通常會加速上漲,速度很快。不要總幻想它會回調到起點,再給你一次進場機會,要一直這麼想,可能整段都錯過了。可以降低頭寸規模去做。

·你也可以分開2個帳戶,一個做波段,一個做趨勢。做趨勢就設個寬點的止損,不用設明確的獲利目標;波段都很熟了,就略過吧。

·記下來你每次交易都是什麼級別。如果平均都是B級交易,那就可以擴大你的交易規模。如果都是C級,那還是繼續多鍛煉一點時日。如果老是D級虧貨,那就縮減你的規模吧。玩21點的高手也是這樣的:手風不好就下注少點,手風好就加倍下注。

·作者建議新手中手還是多做波段好,因為波段有一個比較明確的止盈目標(通道的上軌),但趨勢則沒有。而且“追蹤行情的能力”是一項高級技能(我本人這點也較弱),例如澳紐,已經漲到1.07的時候,你怎麼辦?

但做波段的話,你有一個明確目標,你想要多少。獲得了,就撤,別管其他。這樣對中級投資者更好。

·做交易,生存是第一位的。大家都拼命想從對方身上賺錢。本金一旦虧損,就像滑進冰窖裏:向下劃容易,爬上來難。

·第七章

·關於資金管理:每筆的止損最多不能虧超過賬資金戶的2%。通常,越專業的資金,連2%都嫌高,他們單筆交易的止損不會超過總資金0。5%。業餘投資者因為資金小,不得不多冒點風險,但2%也夠了。

·設一個熔斷機制。假如1個月內,虧損超過總資金6%,那麼這個月剩餘時間都不得交易。

為什麼很多操盤手在大公司裏每個月賺錢,一自己出來單幹就虧?正因為公司裏有上司,給你設定了限額,一個月只允許你虧這麼多,超了,這個月剩下時間你給其他操盤手同事端茶倒水買午飯去(哈哈),所以沒人願意幹這麼沒面子的事,所以大家都小心謹慎。一自己出來單幹,沒上司約束你,就容易虧超了。

·舉個例子。你帳戶資金1萬,那麼假如你開的頭寸,每一個止損都是虧200刀,那麼你同一時間最多只能開3個倉。但是,假如其中一個倉,你上移止損到進場位,那麼你保證了這個頭寸不會虧錢,這時你可以開第4個倉。

··也可以設置一個交易規模的rules:例如一開始每次最多只能開0.3手。那麼一兩周後,你發現自己盈利多於虧損,你就可以增加到每次0.4手;假如是虧多於盈,那就減低到0.2手。

把握一個原則,緩進速退,例如是說你得要求自己連續2周盈利,才能增加到0.4,但只要有1周虧損,就退回上一個等級。

·前面也提到過了,壓力和風險使人的performance變差。這也解釋了為什麼你玩小資金帳戶的時候,例如500刀,翻倍變成1千刀,很容易;但1萬翻倍變2萬這麼難,因為你自己心裏的壓力使得表現變差,所以我們才要緩進。

第八章

·有一定經驗的玩家開始發現,心理因素遠比技術指標更重要(我就到了意識到這點的階段,所以近期買了這麼多心理書,一兩年前還處於刻苦鑽研技術分析的階段,以後有機會或者我可以寫一本怎麼從新手開始,修煉到現在的心路歷程的書)

·成功的交易者都高度自律。要總結自己每一筆虧錢的錯誤源於哪里。這有助你吸取經驗。

·交易要有計畫。最好在筆記上(比如說我在trading view上寫)寫清楚周線是個啥狀態,日線又怎樣怎樣,那等你具體下單的時候,就一目了然。

第九章

·本章主要講人性的東西。作者批評大部分普通人都沉溺於賺錢,然後消費掉的怪圈。他們覺得他們的社會地位取決於消費了多少錢。例如說覺得開一輛5萬刀的車的人,就一定比開2萬車的人成功;穿著名牌西裝的人,就一定比衣著隨意的人更精緻。

社會不斷向人們發出誘惑,大量的廣告目的是sell給普通人東西,但同時它又幫這些普通人提升自己的虛榮。例如一個在不斷出現在廣告裏的包包,女生就很想要,這樣她身邊的閨蜜就會投來羡慕的眼光。

所以自由是源於我們自己的思想,而不是銀行裏有多少錢。如果你對自己的消費有一個清醒的認識,那麼你就離自由不遠。

先搞清楚自己維持生活所需的最低消費需要多少錢。剩下的其實都是可有可無的消費。

很多人把可有可無的消費也歸入到“最低消費”裏,大城市裏(如上海香港)這種現象尤其嚴重,然後拼了命去賺錢維持這種“最低消費”,其實就像倉鼠在轉籠上面跑一樣。你很難說服他們停下來,享受一下幸福,因為他們都沉迷在消費裏不能自拔。人們總因為空虛而消費。但這種空虛又是因為你賺錢的過程你不開心造成的(例如拼了老命加班、昧著良心往上爬,做著自己不想做的工作等等),這是一個惡性循環。

良性迴圈應該是,做著能讓自己開心、滿足的工作,不太計較能否大富大貴,別把“最低消費”設的這麼高。

想一想,你這個消費是出於個人需要,還是出於廣告或者虛榮?如果是前者,那麼就沒問題。

以上這段道理,也能應用到交易中去,只需要換幾個詞。

想想,如果你交易的時候,給自己設定一個“每週最低賺錢目標”,那麼你操盤的時候是不是很有壓力?而且,你這個“最低目標”設的越高,壓力就越大。我去年底也犯這個錯誤,一開始一周賺1千,就給自己定了要求,說之後每週都賺一千。一旦有了這種壓力,只能進不能退,performance就會下降,就會虧錢。

等你從1萬虧到8千的時候,你心裏默默想,我下周要賺2千才行。好了,這下更悲劇了,你給自己定的最低要求又高了,壓力更大了,所以performance必然更差了。

所以作為優秀的交易者,不能給自己設指標,要知足,只要不是虧錢,C級的交易我也能接受,這樣的心態,才能穩定賺錢,開心賺錢。你給自己設一個“本周賺出一臺寶馬的錢來”的交易目標,那註定悲劇。

所以作為交易者要想成功,必須別把物質看這麼重,要有“無心插柳柳成蔭”的心態,你做好了,C級、B級、A級那麼升上去,錢自然是你的。如果你先想著要賺多少錢錢,而不是想著優秀地交易,開心地交易,那就本末倒置了。

做人也一樣,你給自己設一個目標“我必須要賺到一臺寶馬的錢,否則我就不開心”,這樣你只要一天沒賺到,你一天都不開心;反過來,如果你知足,覺得“我目前的生活水準已經不錯,但如果哪天交易突然賺到一臺寶馬錢,那當然更好了,但沒有我也沒什麼關係的”,這樣的心態才是對的。

交易新手都喜歡吹牛(各種貼交易記錄上朋友圈,或者各種曬名牌),但專業人士都保持謙遜,聆聽,看能不能從別人身上學到點啥。

當你成為中高級玩家時,回想一下自己新手時的心態:新手時因為被橫盤打2,3次止損,就心灰意冷失去興趣,但你剛退出時,價格就飆了。所以現在的你清楚了,你要割新手的韭菜,所以被人被打止損時,你偷偷進場了。

等價格飆了2,3輪,這時候新聞媒體開始大幅度標題黨,開始報導了,你記得你作為新手時,你就是在這種情況下進了場,然後被套了;這次你要等接盤俠來接你盤,所以這時候你落袋為安了,而且非常滿足,不用管媒體吹得多麼凶,因為你知道那是在忽悠韭菜們進來接盤的,媒體是在幫你賣力忽悠呀,還得謝謝他們呢。

每週初給所有你關注的品種做標記:

本周都不太可能有交易機會的,標為C;

本周可能有交易機會的,標為B;

今明兩天內很可能需要進場的,標為A。

這時候你今天之內只需要關注A的就行了。

然後週二你再看一次,這時候C的就不用看了,重點看B的,看它能不能upgrade成A。

用此法可以省很多時間。

交易者們提問的問題反映出他們的水準。新手通常會問用哪個指標好?這個指標參數該設多少?(到我這階段,就發現其實設啥參數一點不重要)移動平均線要看幾天的?(其實都行)

高手關心的是交易心理,資金怎麼分配,這些問題,因為進場出場在他們眼裏已經沒這麼難了。

作者在此說了個故事。他一個朋友,讀engine出身的,工作幾年後,攢了5萬,辭職做全職交易,還兼職寫書,教教課啥的。儘管他一年能賺50%,但也就2萬5,他還得為生活奔波,付付房租、吃飯,娛樂,就花完了。萬一遇到賺不到50%的時候,還得吃老本。

直到他聯繫上了一家大的基金公司。公司看過他交易記錄後,先給他管理10萬。他表現一直不錯,幾年後已經管理到1100萬。這時候他一年賺18%,那也接近200萬美元,他抽取其中20%的收入,所以他年收入40萬。現在他已經管理過億。

很好的勵志故事。

免責聲明:

本文觀點僅代表作者個人觀點,不構成本平台的投資建議,本平台不對文章信息準確性、完整性和及時性作出任何保證,亦不對因使用或信賴文章信息引發的任何損失承擔責任

相關閱讀

【推薦】我每天只看盤半小時,3年創造600倍收益,5年狂賺近6000萬!

沒有好學曆,又沒有過硬的“背景”,想要變得百萬年薪,難道只能做夢了嗎?

康帝:《2021年1月8日,星期五,★非農數據分享★》

受惠疫苗問世,美國民眾持續接踵,實屬利多;

康帝:《2021年1月8日,星期五,★威力財經日曆★》

美國商務部週四 (7 日) 公布數據顯示,美國去年 11 月貿易赤字擴升至 681 億美元,寫下史上次高紀錄。較去年 10 月的 631 億美元增加了 50 億美元,高於華爾街預期的 673 億美元,寫下 2006 年 8 月以來新高。

【經典】交易,其實是一個失敗者的遊戲

在經過了很多年的市場磨練, 並支付了無數的學費後, 我終於深刻地認識到: 交易其實是“失敗者”的遊戲!

天眼交易商

熱點資訊

MultiBank Group 創始人 Naser Taher 榮獲全球百大商業領袖殊榮

揭穿詐騙黑平台Neotrades真面目!100%無風險交易話術誘入金,限制提領門檻、系統惡意爆倉割韭菜

外匯交易新手入門:外匯交易進場點教學

目前外匯市場用EA交易的是賺錢了,還是虧錢了?

外匯交易新手入門:想賺錢,必懂的外幣四大觀念

Vantage Markets 將存款獎金延伸至跟單交易帳戶

1/6-1/12高風險詐騙外匯平台曝光

ETFROBOT疑為詐騙黑平台!短期註冊、監管空白、網站失效,投資人請盡速遠離

VTindex官網設計簡陋、監管資訊缺失,呼籲投資人盡速遠離!

Doo Prime德璞資本評測:多國監管背書,交易環境與風控表現如何?

匯率計算