简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

Chất Lượng Khớp Lệnh Của Sàn Môi Giới

Lời nói đầu:Khớp lệnh là quá trình thực hiện lệnh mua hoặc bán được nhà giao dịch yêu cầu.

Trong bài học trước, chúng ta đã nói về mức giá được hiển thị cho bạn trên nền tảng giao dịch và liệu những mức giá này có hợp lý và chính xác hay không.

Nhưng kể cả giá trên sàn giao dịch của bạn có chính xác và hợp lý cũng sẽ không có nghĩa lý gì nếu giao dịch của bạn khó có thể được thực hiện ở mức giá hiển thị.

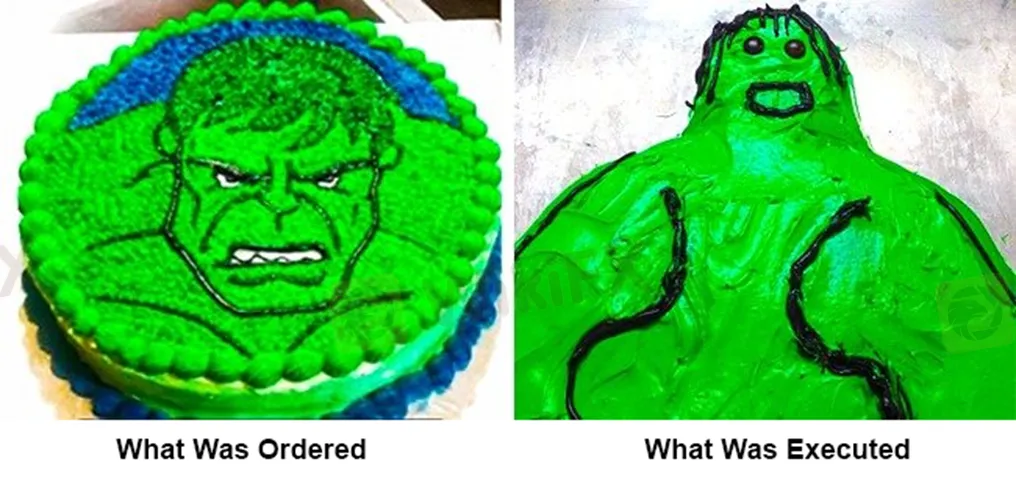

Cũng giống như việc bạn vào một tiệm bánh và nhìn thấy ảnh của những chiếc bánh họ bán. Bạn thích vẻ bề ngoài của một chiếc bánh ấy vậy nên đã quyết định mua nó. Nhưng khi bạn cầm trên tay chiếc bánh ấy, bạn phát hiện ra nó không được làm giống như chiếc bánh bạn yêu cầu.

Bạn có thể thấy ở hình trên là ví dụ minh họa cho chiếc bánh được làm không theo ý bạn mong đợi!

Điều quan trọng là bạn phải tìm được một sàn giao dịch cam kết chất lượng và tính minh bạch khi khớp lệnh!

Nói cách khác, sàn giao dịch ấy phải cam kết không gian lận khi khớp lệnh của bạn.

Hãy quay lại câu chuyện trước đó giữa Người dơi và Người nhện:

Tôi đặt cược tỷ giá sẽ tăng so với giá hiện tại là 1.4100. Đây là 20 USD để mở cược của tôi.

Người nhện đột nhiên cảm thấy tỷ giá cặp tiền GBP/USD sẽ tiếp tục tăng nên anh ta đã cố gắng ngăn chặn bằng cách giả vờ như không nghe thấy những gì Người dơi nói.

- Anh có nghe tôi nói không đấy? Loài nhện không bị điếc như loài rắn đâu. Đây là 20 USD để mở cược của tôi.

- Gì chứ? Vậy là anh muốn mở cược hả? Tỷ giá cặp tiền GBP/USD của tôi đã thay đổi rồi. Giờ nó ở mức 1.4150 cơ. Anh vẫn muốn đặt cược hả?

- Cái quái gì vậy anh bạn? Tôi tưởng ban đầu anh nói tỷ giá cặp tiền GBP/USD là 1.4100 cơ mà. Sao tự dưng anh lại thay đổi giá như vậy?

- Đấy là mức giá mới của tôi. Thế anh có theo không? Nhanh lên trước khi tôi lại thay đổi giá.

- Được rồi tôi sẽ theo. Tôi cá là giá sẽ lại tăng từ 1.4150 thôi.

Hãy nhìn vào cách Người nhện ban đầu đề xuất “khớp” lệnh của Người dơi ở mức giá 1.4100, nhưng sau đó tự dưng lại thay đổi giá lên 1.4150.

Như vậy Người dơi đã bị “trượt giá” mất 50 pips. Điều này không hay chút nào.

Nếu bạn không biết câu chuyện kể trên, nghĩa là bạn vẫn chưa đọc bài học trước của chúng tôi về Cách các sàn giao dịch hoạt động, mà ở đó Người dơi và Người nhện xuất hiện với tư cách khách mời. Bạn nên đọc bài học đó trước khi đi vào tìm hiểu phần này.

Chính sách khớp lệnh của sàn giao dịch là gì?

Sàn giao dịch ngoại hối cần phải cung cấp cho khách hàng bản kê khai rõ ràng về cách họ khớp lệnh.

Bản kê khai này sẽ cung cấp tài liệu thường được gọi là “Chính sách khớp lệnh”.

Tài liệu này tóm tắt quá trình sàn giao dịch khớp lệnh của bạn để giúp bạn thu được kết quả tốt nhất có thể.

Với một chính sách khớp lệnh rõ ràng, bạn sẽ biết được lệnh của mình được xử lý như thế nào. Đây nên được coi là điều kiện tiên quyết trước khi đánh giá sâu hơn một sàn giao dịch.

Bạn cần đánh giá những điều sau đây:

· Quá trình lựa chọn các nguồn giá mà sàn giao dịch sử dụng

· Quá trình lựa chọn đối tác phòng ngừa rủi ro (LP) cho các giao dịch của khách hàng.

· Quá trình lựa chọn và giám sát công nghệ được sử dụng để khớp lệnh

· Cách sàn giao dịch ấy quản lý bất kỳ xung đột lợi ích thực tế và tiềm ẩn nào phát sinh khi khớp lệnh.

Sau khi đã đọc và hiểu được chính sách của sàn giao dịch, bạn sẽ còn nhiều việc hơn cần phải làm.

Dưới đây là một số câu hỏi dành cho sàn giao dịch để giúp bạn đánh giá được chất lượng khớp lệnh của họ:

· Sàn giao dịch cam kết như thế nào về chất lượng và tính minh bạch khi khớp lệnh?

· Quy trình khớp lệnh được tự động hóa như thế nào?

· Giá spread (chênh lệch giá mua và bán) trung bình cho mỗi cặp tiền tệ là bao nhiêu?

· Các giao dịch được khớp lệnh nhanh như thế nào? Tốc độ khớp lệnh trung bình là bao nhiêu?

· Tỷ lệ lệnh khớp bị trượt giá là bao nhiêu?

· Tỷ lệ phần trăm lệnh khớp thành công là bao nhiêu?

· Tỷ lệ lệnh khớp bị trượt giá dương là bao nhiêu?

· Tỷ lệ lệnh khớp bị trượt giá âm là bao nhiêu?

Sàn giao dịch cam kết như thế nào về chất lượng và tính minh bạch khi khớp lệnh?

Những sàn giao dịch cam kết định giá hợp lý và khớp lệnh chất lượng chứng tỏ họ minh bạch và công khai các số liệu thống kê khớp lệnh.

Các sàn giao dịch này thường công bố các báo cáo dữ liệu khớp lệnh bao gồm các số liệu thống kê như tốc độ khớp lệnh trung bình, giá spread (chênh lệnh giá mua và bán) trung bình, tỷ lệ giao dịch được thực hiện với mức giá được yêu cầu (không bị trượt giá), và tỷ lệ giao dịch được thực hiện bị trượt giá dương và trượt giá âm.

Các báo cáo này thường được công bố trên trang web của sàn giao dịch. Nếu bạn không thể tìm thấy nó trên web, hãy liên hệ với sàn giao dịch để họ cung cấp cho bạn.

Ngoài các báo cáo khớp lệnh, những sàn giao dịch này minh bạch trong quá trình khớp lệnh như thế nào? Họ có tiết lộ cho bạn những điều sau hay không:

· Nhà cung cấp thanh khoản (LP) là những ai?

· Tỷ lệ phần trăm khối lượng thanh khoản mà mỗi LP cung cấp là bao nhiêu?

· Sàn giao dịch có tiết lộ bất kỳ mối quan hệ chặt chẽ, xung đột lợi ích hay quyền sở hữu chung nào với nhà cung cấp thanh khoản (LP) nào hay không?

· Sàn giao dịch có tiết lộ bất kỳ thỏa thuận cụ thể nào với nhà cung cấp thanh khoản (LP) về các khoản thanh toán được nhận hoặc thực hiện, chiết khấu, giảm giá hoặc các lợi ích phi tiền tệ được nhận hay không?

· Sàn giao dịch có cung cấp bản tường trình về quá trình khớp lệnh khác nhau cho các khách hàng khác nhau như thế nào?

Nếu họ không thể cung cấp những điều kể trên hoặc đề cập rằng những dữ liệu/thông tin này không được công khai, thì hãy bỏ qua và chọn một sàn giao dịch khác hỗ trợ tốt hơn các điều khoản về tính minh bạch và công bằng trong thị trường ngoại hối.

Quy trình khớp lệnh được tự động hóa như thế nào?

Có những sàn giao dịch hoạt động mờ ám ngoài kia đang thao túng các điều khoản khớp lệnh có lợi cho họ.

Sàn giao dịch của bạn có thể giải thích cho bạn quy trình khớp lệnh của họ hay không?

Toàn bộ quy trình này có được tự động hóa không? Nếu không, liệu họ có thể nêu cụ thể trường hợp nào cần can thiệp thủ công?

Giá spread (chênh lệch giá mua và bán) cho mỗi cặp tiền tệ là bao nhiêu?

Trên nền tảng giao dịch, sàn giao dịch sẽ báo giá cho bạn 2 mức giá:

. Giá cao hơn (“ask”) mà bạn (khách hàng) có thể MUA (“go long”).

. Giá thấp hơn (“bid”) mà bạn (khách hàng) có thể BÁN (“go short”).

Cả hai mức giá trên đều được gọi chung là giá của sàn giao dịch.

Chênh lệch giữa giá mua (ask) và bán (bid) gọi là spread.

Giá spread (chênh lệch giữa giá mua và bán) trung bình cho mỗi cặp tiền tệ được cung cấp cho các khách hàng của sàn giao dịch là bao nhiêu?

Dữ liệu về mức spread (chênh lệch giá mua và bán) ấy có thể được chia nhỏ tính theo từng giờ không? Chẳng hạn như:

· Giá spread trung bình cho mỗi cặp tiền tệ trong TẤT CẢ các giờ giao dịch là bao nhiêu?

· Giá spread trung bình cho mỗi cặp tiền tệ trong giờ giao dịch CAO ĐIỂM là bao nhiêu?

· Giá spread trung bình cho mỗi cặp tiền tệ trong giờ giao dịch KHÔNG PHẢI CAO ĐIỂM là bao nhiêu?

Tốc độ khớp lệnh của các giao dịch là bao nhiêu?

Các giao dịch thường được thực hiện nhanh như thế nào? Đây còn được gọi là tốc độ khớp lệnh.

Tốc độ càng nhanh, càng nhiều khối lượng giao dịch được thực hiện. Quan trọng hơn cả, tốc độ càng nhanh thì khách hàng càng có nhiều có hội mua hoặc bán với mức giá mà họ yêu cầu.

Hãy hỏi sàn giao dịch xem tốc độ khớp lệnh trung bình của họ là bao nhiêu. Tốc độ lý tưởng nhất là 0,1 giây (tương đương 100 mili giây) trở xuống.

Ngoài ra, bạn cũng cần biết từ sàn giao dịch thông tin về tỷ lệ phần trăm giao dịch được thực hiện trong vòng chưa đầy 1 giây là bao nhiêu.

Nếu các lệnh phải mất tới hơn 1 giây để được thực hiện, rất có thể bạn sẽ gặp phải tình trạng trượt giá bởi vì giá đã thay đổi trước khi lệnh của bạn được hoàn tất.

Tỷ giá trên thị trường ngoại hối có thể biến động theo từng mili giây, vì thế nếu tốc độ khớp lệnh của sàn giao dịch quá chậm, mức giá bạn đã nhấp vào để giao dịch có thể đã thay đổi vào thời điểm sàn giao dịch khớp lệnh của bạn.

Tỷ lệ phần trăm lệnh khớp bị trượt giá là bao nhiêu?

Khi bạn nhìn thấy một mức giá trên nền tảng giao dịch của mình và muốn giao dịch với mức giá đó, sàn giao dịch phải cố gắng hết sức để khớp lệnh với mức giá đã được yêu cầu đó.

Khi khớp lệnh, sàn giao dịch có nghĩa vụ phải thực hiện TẤT CẢ các bước đầy đủ để giúp khách hàng thu được kết quả tốt nhất có thể sau khi suy xét đến nhiều yếu tố khác nhau. Việc làm này được gọi là cố gắng để “khớp lệnh tốt nhất”.

“Kết quả thu được tốt nhất có thể” ở mức lý tưởng nhất nghĩa là bạn giao dịch được ở mức giá như đã yêu cầu.

Tuy nhiên mặc dù tỷ giá là yếu tố quan trọng khi đánh giá lệnh khớp tốt nhất nhưng đó không phải yếu tố DUY NHẤT.

Điều này có nghĩa là mức giá bạn muốn có thể không phải là mức giá khi sàn giao dịch khớp lệnh của bạn.

Bất cứ khi nào lệnh của bạn được thực hiện với một mức giá khác so với mức giá đã được yêu cầu thì đó được gọi là “trượt giá”.

Các nhà giao dịch thường quan tâm đến giá spread hơn trong khi phần lớn thường bỏ qua sự trượt giá, trừ khi mức trượt giá hiện rõ ràng khi một trong số các lệnh của họ được thực hiện.

Trượt giá không hẳn là điều xấu bởi vì BẤT KỲ chênh lệch nào giữa giá khớp lệnh dự kiến và giá khớp lệnh thực tế đều được gọi là trượt giá.

Tỷ giá thị trường có thể thay đổi nhanh chóng, điều này dẫn đến sự trượt giá trong khoảng thời gian trì hoãn giữa một lệnh giao dịch đang được xử lý và và khi nó được hoàn tất.

Trượt giá có thể xảy ra do rất nhiều nguyên nhân tuy nhiên nguyên nhân lớn nhất chính là do biến động giá.

Khi tình trạng biến động giá tăng, sự trượt giá (cả trượt giá âm và trượt giá dương) sẽ xảy ra thường xuyên hơn. Khi tình trạng biến động giá giảm đồng nghĩa tần suất xảy ra sự trượt giá sẽ ít hơn.

Đây là lý do vì sao nhiều nhà giao dịch thường xuyên gặp tình trạng trượt giá trong các thời kỳ biến động, như khi có tin tức nóng xuất hiện, dữ liệu kinh tế được công bố hay khi một cựu tổng thống Mỹ đăng một dòng tweet ngẫu nhiên trước khi bị khóa tài khoản.

Khi thị trường ở trạng thái bình thường, nếu sàn giao dịch của bạn quan tâm đến chất lượng khớp lệnh thì sẽ không thường xuyên xuất hiện tình trạng trượt giá và mức độ trượt giá phải ở mức tối thiểu.

Tỷ lệ phần trăm khớp lệnh thành công là bao nhiêu?

Khớp lệnh thành công là khi lệnh của bạn được thực hiện ở mức giá đã được yêu cầu hoặc tốt hơn.

Tỷ lệ này có thể được chia nhỏ hơn theo lệnh thị trường và lệnh giới hạn:

· Tỷ lệ phần trăm market order (lệnh thị trường) được thực hiện ở “mức giá được yêu cầu hoặc tốt hơn” là bao nhiêu?

· Tỷ lệ phần trăm limit order (lệnh giới hạn) được thực hiện ở “ở mức giá được yêu cầu hoặc tốt hơn” là bao nhiêu?

Lệnh giới hạn và lệnh thị trường có thể được sử dụng như entry order (lệnh đặt) (để mở một giao dịch mới) và đóng lệnh (đóng giao dịch hiện tại).

Market order (lệnh thị trường) là lệnh chỉ thị từ nhà giao dịch tới sàn giao dịch để thực hiện giao dịch ngay lập tức ở mức giá tốt nhất hiện có.

Limit order (lệnh giới hạn) là lệnh chỉ thị để thực hiện giao dịch ở mức giá có lợi hơn so với giá thị trường hiện tại.

Lệnh giới hạn cho phép bạn chỉ định giá tối thiểu mà bạn sẽ bán hoặc giá tối đa mà bạn sẽ mua.

Tỷ lệ phần trăm lệnh khớp bị trượt giá dương là bao nhiêu?

Trượt giá dương, còn được gọi là sự cải thiện giá, xảy ra khi lệnh của bạn được thực hiện ở mức giá có lợi hơn mức giá bạn yêu cầu.

(Trái ngược với sự cải thiện giá là trượt giá âm, là khi lệnh của bạn được thực hiện ở mức giá bất lợi hơn).

Sàn giao dịch có thể cho bạn biết tỷ lệ phần trăm khớp lệnh với mức giá có lợi hơn so với giá mà khách hàng đã yêu cầu hay không?

Và mức cải thiện giá dương trung bình trên mỗi lệnh (tính theo pip) là bao nhiêu)

Mức này được xác định bởi chênh lệch pip giữa giá được yêu cầu và giá được thực hiện của lệnh đã được cải thiện giá.

Những lệnh này có thể được chia nhỏ thành lệnh thị trường và lệnh giới hạn:

· Tỷ lệ phần trăm market order (lệnh thị trường) được thực hiện ở mức giá có lợi hơn mức giá được yêu cầu là bao nhiêu?

· Tỷ lệ phần trăm limit order (lệnh giới hạn) được thực hiện ở mức giá có lợi hơn mức giá được yêu cầu là bao nhiêu?

Giả sử bạn muốn mua cặp tiền EUR/USD ngay lập tức.

Trên nền tảng giao dịch của bạn, bạn thấy mức giá 1.1050 được hiển thị và nhấp ngay vào nút “Buy”.

Bởi vì 1.1050 là mức giá bạn muốn market order (lệnh thị trường) của mình được thực hiện.

Lệnh được gửi đi và bạn nhận được thông báo xác nhận rằng lệnh mua của bạn đã được thực hiện ở mức 1.1049 (thấp hơn 1 pip so với mức giá bạn yêu cầu).

Bởi vì lệnh được khớp ở mức giá tốt hơn (1.1049) so với giá bạn yêu cầu (1.1050) nên được gọi là trượt giá dương 1 pip.

Tỷ lệ phần trăm lệnh khớp bị trượt giá âm?

Trượt giá âm là xảy ra khi lệnh của bạn được thực hiện ở mức giá bất lợi hơn.

Các sàn giao dịch hoạt động mờ ám có phần mềm giúp họ có thể lén lút chuyển cho các nhà giao dịch một số tiền rất nhỏ trên mỗi lệnh giao dịch. Nó giống như “cái chết bởi hàng ngàn vết đâm” khi nhà giao dịch không phát hiện ra mình đang mất một vài pip trên mỗi giao dịch. Đó là lý do tại sao bạn nên hỏi thông tin về số liệu thống kê trượt giá âm của sàn giao dịch.

Sàn giao dịch có thể cho bạn biết tỷ lệ phần trăm giao dịch được thực hiện với mức giá bất lợi hơn so với mức giá mà khách hàng đã yêu cầu hay không?

Và mức cải thiện giá âm trung bình trên mỗi lệnh (tính theo pip) là bao nhiêu?

Mức này được xác định bởi chênh lệch pip giữa giá được yêu cầu và giá được thực hiện của các lệnh có giá thấp hơn.

Những lệnh này có thể được chia nhỏ thành cách lệnh thị trường, lệnh giới hạn và lệnh dừng:

· Tỷ lệ phần trăm market order (lệnh thị trường) được thực hiện ở mức giá bất lợi hơn mức giá được yêu cầu là bao nhiêu?

· Tỷ lệ phần trăm limit order (lệnh giới hạn) được thực hiện ở mức giá bất lợi hơn mức giá được yêu cầu là bao nhiêu?

· Tỷ lệ phần trăm stop order (lệnh dừng) được thực hiện ở mức giá bất lợi hơn mức giá được yêu cầu là bao nhiêu?

Giả sự bạn cố gắng mua được cặp tiền EUR/USD với mức giá 1.1270.

Trên nền tảng giao dịch của bạn, bạn nhập một limit order (lệnh giới hạn )với giá 1.1270 và nhấp vào nút “Buy”.

Như vậy 1.1270 là mức giá bạn muốn limit order (lệnh giới hạn) của mình được thực hiện.

Lệnh của bạn được gửi đi và vài phút sau, bạn nhận được một thông báo xác nhận lệnh mua của bạn đã được khớp ở mức 1.1273 (thấp hơn 3 pip so với giá bạn đã yêu cầu).

Bởi vì lệnh của bạn được khớp ở mức giá (1.1273) bất lợi hơn so với mức giá (1.1270) mà bạn yêu cầu nên được gọi là trượt giá âm 3 pip.

Nếu các nhà giao dịch kiểm tra được xem họ nhận được mức spread và trượt giá nào trên một giao dịch, đó thường là khi giao dịch được MỞ và sau đó họ cũng không bận tâm (hoặc quên luôn) việc kiểm tra khi nào giao dịch được đóng. Các sàn giao dịch hoạt động mờ ám nhận thức được điều này. Bởi vì những sàn này biết rằng bạn có thể đang theo dõi khi mở một giao dịch, họ sẽ ngồi im và không can thiệp gì. Nhưng khi lệnh được đóng lại là lúc họ sẽ lẻn vào để thêm khoản tiền trượt giá.

Bạn có bao giờ nghi ngờ tại sao lệnh của bạn không được khớp ở mức giá được yêu cầu không?

Các sàn giao dịch có khả năng kiểm soát và thêm “trượt giá” và/hoặc trì hoãn khớp lệnh của bạn, vì thế lệnh của bạn sau cùng được thực hiện ở mức giá bất lợi hơn.

Ví dụ, các sàn giao dịch có thể cố ý áp dụng trượt giá âm khi khớp lệnh, nếu giá đang có lợi cho sàn giao dịch thì họ sẽ khớp lệnh đó.

Nhưng nếu giá đang KHÔNG có lợi cho sàn giao dịch, và sau đó bị trượt giá, họ sẽ niêm yết lại giá ở mức có lợi cho mình.

Nếu bạn nghi ngờ lý do tại sao lệnh của bạn không được khớp ở mức như đã yêu cầu, bạn có thể yêu cầu sàn giao dịch cung cấp một báo cáo khớp lệnh sau giao dịch.

Dựa theo yêu cầu, sàn giao dịch của bạn cần phải cung cấp các bằng chứng bằng văn bản chứng minh rõ ràng rằng họ đã thực hiện lệnh của bạn tuân thủ Chính sách khớp lệnh và các thông tin về thỏa thuận khớp lệnh.

Ví dụ các sàn giao dịch ngoái hối bán lẻ Mỹ cần phải cung cấp cho khách hàng các dữ liệu khớp lệnh nhất định theo yêu cầu.

Các dữ liệu này bao gồm dữ liệu giá của 15 giao dịch trong cùng một cặp tiền tệ xảy ra ngay trước và sau giao dịch của khách hàng. Dữ liệu này giúp khách hàng xác minh được liệu giá được đề xuất có sát với giá thị trường hiện có hay không.

Bottom Line (lãi/lỗ sau cùng của giao dịch)

Các sàn giao dịch vận hành với các phương thức khớp lệnh khác nhau, không phương thức nào là “đúng” hay “sai” cả.

Việc một sàn giao dịch có tốt hay không không liên quan đến việc họ thực hiện chuyển lệnh (A-Book) hay ôm lệnh (B-Book) mà là cách sàn giao dịch này hoạt động kinh doanh.

Đừng cho rằng những sàn “A-Book” (chuyển lệnh), “STP” (sàn xử lý trực tiếp) hay “ECN” (mạng truyền thông điện tử) thì sẽ là sàn giao dịch tốt.

Sàn A-Book (chuyển lệnh) vẫn có thể chống lại lợi ích của khách hàng giống như sàn B-Book (ôm lệnh).

Bất kỳ sàn giao dịch nào cũng có thể giam tiền cọc, đưa ra giá bất lợi, thao túng quy trình khớp lệnh và lừa đảo khách hàng.

Bất kể sàn giao dịch sử dụng phương thức khớp lệnh nào đi nữa, điều quan trọng là việc sàn giao dịch có:

· Cung cấp mức giá minh bạch sát với giá “thật” trên thị trường ngoại hối (có tổ chức) trong thời gian thực và

· Khớp lệnh ở mức giá được yêu cầu ngay lập tức.

Bạn nên chọn một sàn giao dịch mà:

· Trung thực về những rủi ro và nguy cơ của giao dịch đòn bẩy

· Minh bạch trong chính sách định giá

· Rõ ràng trong cách khớp lệnh

· Xử lý rút tiền kịp thời

· Có chính sách quản lý rủi ro thiết thực

· Được vốn hóa đầy đủ (để không thể bị phá sản)

· Có quy trình xử lý khiếu nại khách hàng bài bản, nhanh chóng và công bằng

· Được cấp phép và quản lý bởi các cơ quan có thẩm quyền (đặt biệt ở nơi bạn sống)

Nếu sàn giao dịch không cung cấp rõ ràng tất cả những thông tin này ở trên trang web của họ, hãy liên hệ trực tiếp với họ và yêu cầu chúng.

Nếu sàn giao dịch từ chối trả lời bất kỳ câu hỏi nào của bạn, hãy hỏi họ NGUYÊN NHÂN TẠI SAO.

Khi bạn nghi ngờ bất cứ sàn giao dịch nào có hành vi gian lận, hãy xem xét thật kỹ lưỡng trước khi lựa chọn.

Bạn cần phải luôn nghiên cứu kỹ cách hoạt động của một sàn giao dịch TRƯỚC KHI nạp tiền thật và mở giao dịch trực tuyến.

Miễn trừ trách nhiệm:

Các ý kiến trong bài viết này chỉ thể hiện quan điểm cá nhân của tác giả và không phải lời khuyên đầu tư. Thông tin trong bài viết mang tính tham khảo và không đảm bảo tính chính xác tuyệt đối. Nền tảng không chịu trách nhiệm cho bất kỳ quyết định đầu tư nào được đưa ra dựa trên nội dung này.

Xem thêm

Hãy Giữ "Ngọn Lửa Đam Mê" Với Thị Trường Forex

Sẽ có những ngày bạn hoàn toàn không hiểu tại sao thị trường không chuyển động theo tin tức hoặc hệ thống gặp vấn đề gì.

Kiên Nhẫn Và Kỷ Luật Là Chìa Khoá Giao Dịch Thành Công

“Kiên nhẫn là mấu chốt của mọi thành công. Gà con là do ấp trứng mà có, đập vỡ trứng không thể có được gà con” Arnold H. Glasgow.

Chén Thánh Là Thứ Không Tồn Tại!

Bất cứ một nhà đầu tư sành sỏi nào trên phố Wall cũng sẽ nói với bạn rằng không có công thức chung nào cho việc giao dịch Forex. Không một hệ thống giao dịch nào có tỉ lệ chiến thắng 100% cả.

Quá Trình Giao Dịch Quan Trọng Hơn Lợi Nhuận

Mặc dù bạn đã học qua tất cả các bài học rồi nhưng hãy nhớ rằng hệ thống giao dịch hoạt động tốt hay không phụ thuộc vào bản thân trader.

Sàn môi giới

Vantage

FP Markets

ATFX

FxPro

XM

IQ Option

Vantage

FP Markets

ATFX

FxPro

XM

IQ Option

Sàn môi giới

Vantage

FP Markets

ATFX

FxPro

XM

IQ Option

Vantage

FP Markets

ATFX

FxPro

XM

IQ Option

Tin HOT

Nến Nhật Và Hỗ Trợ Kháng Cự

Các Mô Hình Cụm 3 Nến

Trendlines - Đường Xu Hướng

Kết Hợp Fibonacci Với Mức Hỗ Trợ Và Kháng Cự

Giải Thích Về Đường Trung Bình Động Đơn Giản (SMA)

Kết Hợp Fibonacci Thoái Lui Với Các Đường Xu Hướng

Chỉ Báo Ichimoku Kinko Hyo

Cách Sử Dụng Đường Trung Bình Động Để Tìm Xu Hướng

Cách Sử Dụng Đường Trung Bình Động Bắt Chéo Để Vào Lệnh

Cách Sử Dụng Chỉ Báo Williams %R (Chỉ Báo Vùng Phần Trăm Williams)

Tính tỷ giá hối đoái