简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

コロナ危機下「対S&P500種の累積リターン18%」モルガン・スタンレー「新規投資推奨リスト」2023年版

概要:米金融大手モルガン・スタンレーが、新規の投資対象として選ぶべき有望9銘柄「フレッシュマネー・バイリスト」を2023年向けにアップデートしています。

REUTERS/Mike Blake

米連邦準備制度理事会(FRB)が市場の注目の的となる時期はすでに過ぎ去ったのかもしれない。

米金融大手モルガン・スタンレーが昨年末(12月19日付)に出した顧客向けレポートによれば、2022年が終わり新年を迎えようという段階で、投資家の関心はすでに金利上昇やインフレから企業業績の見通しや迫り来る景気後退へと向かっていたようだ。

需要が鈍化すれば、企業の収益性は低下する。モルガン・スタンレーのチーフ米国株ストラテジスト兼最高投資責任者(CIO)マイク・ウィルソン氏は、いまその姿が見え隠れする景気後退とそれに伴う企業業績の低下を、2008〜09年に起きた一連の出来事と重ね合わせる。

当時、市場はそのダメージの深刻さを事前に織り込むことができなかった。

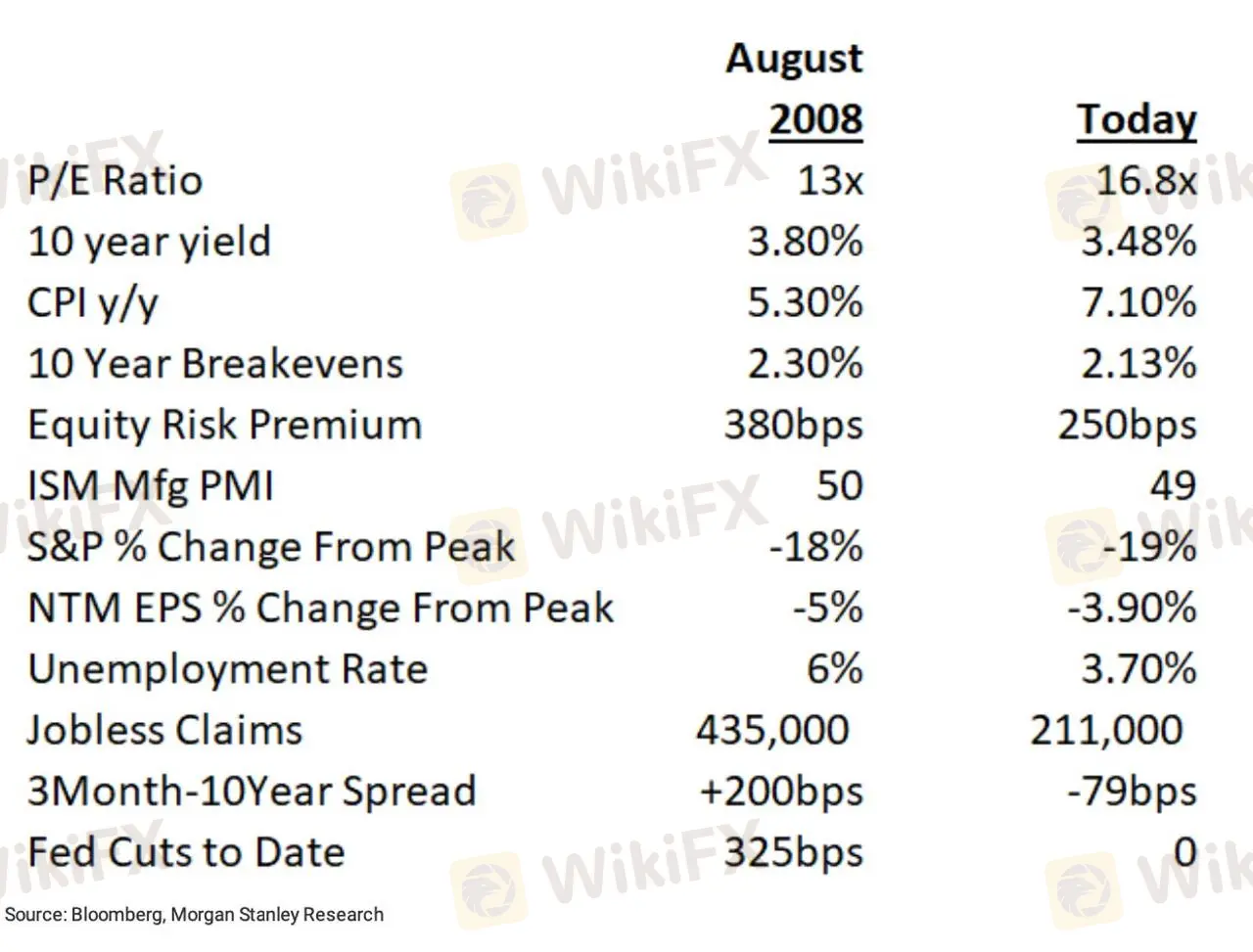

下の【図表1】は、2008年8月と現在(2022年12月時点)の各種指標を並べたものだ。

もっと知る

「アップルを売り、エクソンを買え」逆張り“的中”の資産運用プロが選んだ「2023年、景気後退に勝つ11銘柄」

もっと知る

2023年の景気後退を乗り切る「3つの戦略」「5つのデータ」米資産運用大手ステート・ストリート最新分析

上段から、株価収益率(P/E)、10年物米国債利回り、消費者物価指数(CPI)の前年比伸び率、ブレークイーブン(期待)インフレ率、株式リスクプレミアム、米供給管理協会(ISM)製造業購買担当者景気指数(PMI)、S&P500種株価指数の直近高値からの変化率、将来12カ月予想1株当たり純利益(EPS)の直近最高値からの修正率、失業率、新規失業保険申請件数、長短スプレッド(3年債マイナス10年債)、FRBによる累計利下げ幅、の12指標。

【図表1】2008年8月(左)と直近(右)の指標比較。

主なポイントとして注目すべきは、企業の業績リスクが現在と当時とさほど変わらず高い数字を示していること、またその一方で、現在の株式リスクプレミアム(無リスク資産の利回りに対する超過リターン)が当時より低いことだ。

10年物米国債利回りは当時をいくらか下回る程度で、S&P500種指数の直近高値からの下落率および将来12カ月EPSのピークからの下方修正率も大差ない。2008年のバリュエーション(図表ではP/Eで表現)は現在より2割以上割安な水準だった。

この世界金融危機時との比較から投資家が得られる教訓は、現実の景気後退入りを待たずして、その底まで織り込み済みなどと早合点してはならないということだ。

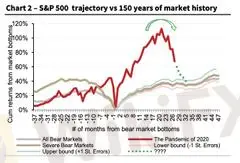

モルガン・スタンレーによる2023年の予測を具体的な数字に置き換えるなら、S&P500種構成銘柄の予想EPSは(基本シナリオで)195ドル、弱気シナリオだと180ドルになる。

S&P500種指数の底値は3000から3300の間だが、前者の可能性がより高い。市場コンセンサスは3500~3600なので相対的にかなり低い予測だ。

ただし、世界金融危機時との比較において、どうしても重ならない相違点が2つある。

1つは、2008年、FRBは利上げではなく利下げサイクルの最中にあったことだ。モルガン・スタンレーはこれからやって来る景気後退が当時ほど壊滅的なものになるとは考えていない。住宅市場と銀行システムが機能不全には陥っていないというのがその理由であり、それが当時と異なるもう1つの相違点でもある。

それゆえ、悲観的なほどの弱気見通しの中に、強気を期待できる小さな可能性もある。

モルガン・スタンレーは2023年にアウトパフォームを期待できる「フレッシュマネー(新規資金投資)バイリスト」9銘柄をアップデートした。

同ポートフォリオは2018年に初めて組成され、定期的な更新を繰り返してきた。ここまでの累積リターンは18%を記録している。

時価総額、モルガン・スタンレーによる目標株価、アップサイド(上振れ余地)、ポートフォリオ組み入れ以降のS&P500種指数に対する超過(トータル)リターンを付して、9銘柄の詳細を以下に紹介する。

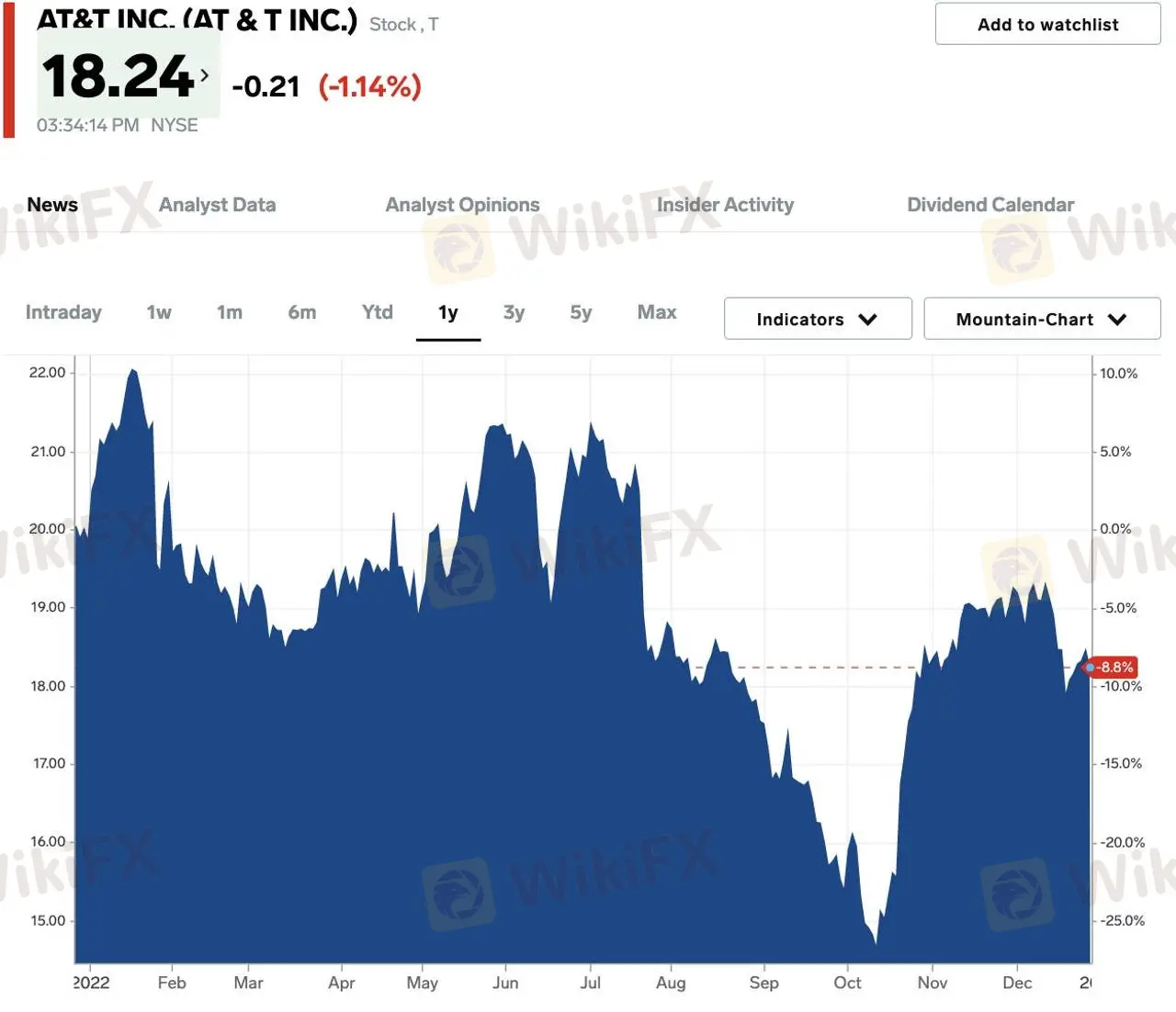

AT&T

Markets Insider

[セクター]通信サービス[時価総額]1315億ドル

[目標株価]20ドル[アップサイド]8.4%

[対S&P500種超過リターン]25.1%

センターポイント・エナジー(CenterPoint Energy)

Markets Insider

[セクター]公共事業[時価総額]187億ドル

[目標株価]31ドル[アップサイド]4.2%

[対S&P500種超過リターン]16.9%

コカ・コーラ(Coca-Cola)

Markets Insider

[セクター]生活必需品[時価総額]2717億ドル

[目標株価]68ドル[アップサイド]8.2%

[対S&P500種超過リターン]18.6%

エクソンモービル(ExxonMobil)

Markets Insider

[セクター]エネルギー[時価総額]4300億ドル

[目標株価]114ドル[アップサイド]9.2%

[対S&P500種超過リターン]115.2%

ヒューマナ(Humana)

Markets Insider

[セクター]ヘルスケア[時価総額]632億ドル

[目標株価]620ドル[アップサイド]24.2%

[対S&P500種超過リターン]14.7%

マクドナルド(McDonald's)

Markets Insider

[セクター]一般消費財[時価総額]1962億ドル

[目標株価]285ドル[アップサイド]6.4%

[対S&P500種超過リターン]26.1%

モンデリーズ・インターナショナル(Mondelez International)

Markets Insider

[セクター]生活必需品[時価総額]898億ドル

[目標株価]69ドル[アップサイド]4.9%

[対S&P500種超過リターン]14.5%

SBAコミュニケーションズ(SBA Communications)

Markets Insider

[セクター]不動産[時価総額]299億ドル

[目標株価]329ドル[アップサイド]18.7%

[対S&P500種超過リターン](3.3%)

サイモン・プロパティ・グループ(Simon Property Group)

Markets Insider

[セクター]不動産[時価総額]380億ドル

[目標株価]131ドル[アップサイド]12.8%

[対S&P500種超過リターン] 17.5%

もっと知る

米景気後退「2023年上半期」だが「浅く短い」豪金融大手マッコーリー予測。勝機は「2つのテーマ」に限られる

もっと知る

米国株“底打ち間近”説が「素人の楽観主義」と言える理由。過去100年間のデータ検証は「2023年下半期」と…

※本記事は取材対象者の知識と経験に基づいて投資の選定ポイントをまとめたものですが、事例として取り上げたいかなる金融商品の売買をも勧めるものではありません。本記事に記載した情報や意見によって読者に発生した損害や損失については、筆者、発行媒体は一切責任を負いません。投資における最終決定はご自身の判断で行ってください。

免責事項:

このコンテンツの見解は筆者個人的な見解を示すものに過ぎず、当社の投資アドバイスではありません。当サイトは、記事情報の正確性、完全性、適時性を保証するものではなく、情報の使用または関連コンテンツにより生じた、いかなる損失に対しても責任は負いません。

WikiFXブローカー

話題のニュース

トランプ2.0時代におけるFXトレーダーの戦略とは?トランプトレードはどうなる?

WikiEXPOグローバル・エキスパート・インタビュー:金融規制の最先端の実践と洞察

「多様性を発掘、安全に取引」——WikiEXPOドバイ2024が世界フィンテック業界に新たな地平を切り拓く

レート計算