まだデータがありません

简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

SBI SECURITIES SBI 証券 とWeTrade を比較しますか?

SBI SECURITIES SBI 証券とWeTrade の特徴を比較、お客様の取引ニーズに合っている業者を選べられます。

--

--

EURUSD:18.95

XAUUSD:31.96

EURUSD: -7.64 ~ 0.36

XAUUSD: -36.1 ~ 13.75

ブローカーの信頼性・信用性は、4つの角度で判断できます。

1.FXブローカーの概要。

2.sbi-securitiesとwetradeどちらが取引コストが低いですか?

3.どちらのブローカーが安心でしょうか?

4.どのブローカーの取引プラットフォームがベターですか?

この4つの要素から、どちらが信頼できるかを比較することができます。その理由を以下のように分類してみました。

| 登録国 | 日本 |

| 規制機関 | FSA |

| 設立年数 | 15-20年 |

| 取引商品 | 国内株式、外国株式、投資信託、債券、外国為替、先物/オプション、CFD、金、銀、ワラント、保険など |

| 最低初回入金額 | 情報は提供されていません |

| 最大レバレッジ | 1:25 |

| 最小スプレッド | 情報は提供されていません |

| 取引プラットフォーム | 独自のプラットフォーム |

| 入出金方法 | 情報は提供されていません |

| カスタマーサービス | 電話番号、住所、ライブチャット |

| 詐欺苦情公開 | 現時点ではなし |

利点:

欠点:

SBI 証券はマーケットメーキング(MM)ブローカーであり、取引業務においてクライアントの対取引相手として行動します。つまり、市場に直接接続するのではなく、SBI 証券は仲介者としてクライアントとは逆のポジションを取ります。そのため、より高速な注文実行速度、より狭いスプレッド、提供されるレバレッジの柔軟性を提供することができます。しかし、これはまた、SBI 証券がクライアントとの利益相反関係を持っていることを意味します。彼らの利益は資産の売りと買いの価格差から生じるため、クライアントの最善の利益に必ずしも沿わない決定をする可能性があります。トレーダーは、SBI 証券や他のMMブローカーと取引する際に、このダイナミックを認識することが重要です。

SBI証券は1988年に設立され、1999年にE-Trade証券株式会社に社名変更し、同年7月にインターネットサービスを開始しました。2000年にはSBI証券は大阪証券取引所の正会員資格を取得し、2001年には資産が115億1,000万円に増加しました。2003年にはSBI証券は名古屋証券取引所の統合取引地位を取得し、富岡証券取引所の特定一般会員となりました。2006年には、プロのオンライン証券会社として、SBI証券は初めての証券口座の総数が100万を超え、2007年7月にE-Trade証券株式会社からSBI E-Trad株式会社に社名変更しました。2014年には、プラットフォームのネット証券は初めての統合証券口座が300万口座を超えました。2010年には、ネット証券の初めての統合証券口座が500万口座を超えました。SBI証券は現在、日本の金融庁から発行された小売外国為替免許(免許番号:3010401049814)を保持しています。

次の記事では、このブローカーの特徴をすべての側面で分析し、簡単で整理された情報を提供します。興味がある場合は、読み続けてください。

SBI証券は、国内外の株式、投資信託、債券、外国為替、先物/オプション、CFD、金、銀、ワラント、保険など、幅広い金融商品を投資家に提供しています。これにより、投資家は投資ポートフォリオを多様化し、異なる市場状況を活用することができます。SBI証券はまた、国内外の市場へのアクセスも提供しており、より幅広い投資機会を提供しています。ただし、一部の金融商品は特定の投資家には利用できない場合があり、取引手数料は他の証券会社と比較して高い場合があります。また、先物/オプションやCFDなどの一部の金融商品は、投資家にとってより高いリスクを伴います。さらに、特定の金融商品に慣れていない投資家は教育やガイダンスが不足している可能性があり、それが損失につながる可能性があります。

SBI証券は、異なる金融商品に対して具体的な手数料を明示した透明な料金体系を提供しており、これらはウェブサイトで明確に表示されています。これにより、投資家は情報を得て、トレードを計画することができます。また、日経225のCFDなど一部の商品の手数料は業界平均よりも低く、長期的には投資家のお金を節約することができます。ただし、一部の手数料は競合他社よりも高い場合があり、これがSBI証券の利用をためらう投資家もいます。全体として、SBI証券は隠れた手数料がない明確で透明な料金体系を提供しており、投資家にとって有益です。

| 利点 | 欠点 |

| 複数の口座タイプの可能性 | 透明性の欠如 |

| 最低入金額の不明確さ |

SBI証券は、取引口座の最低入金要件を公開していません。これは潜在的な投資家にとって重大な欠点です。ただし、同社は柔軟な口座タイプを提供しており、クライアントはさまざまな口座から選択することができる可能性があります。

SBI証券は、高度なチャートツール、高速な約定速度、使いやすいインターフェースなどの高度な機能を備えた独自の取引プラットフォームを提供しています。このプラットフォームはデスクトップとモバイルデバイスの両方と互換性があり、ユーザーはいつでもどこでも取引することができます。プラットフォーム上で利用可能な高度なチャートツールにより、トレーダーは効率的かつ効果的にテクニカル分析を行い、情報を得てトレードの決定をすることができます。プラットフォームは日本語のみですが、ナビゲーションは簡単であり、日本語に堪能でないユーザーは翻訳ツールを使用してプラットフォームの機能を理解することができます。全体として、SBI証券の独自のプラットフォームは、使いやすい機能豊富なプラットフォームを求めるトレーダーにとって信頼性のある効率的なツールです。

SBI 証券は最大レバレッジ1:25まで提供しており、これは現地当局の規制に準拠しています。つまり、クライアントは初期預託証拠金よりもはるかに大きなポジションサイズで取引することができ、潜在的な利益と損失を拡大することができます。高いレバレッジは利益を最大化しようとするトレーダーにとって魅力的な要素ですが、市場が逆に動いた場合には大きな損失をもたらす可能性もあります。したがって、トレーダーは高いレバレッジを使用する際には注意を払い、潜在的な損失を最小限に抑えるために堅固なリスク管理戦略を持つべきです。

SBI 証券は、クライアントにさまざまな入出金方法を提供しています。ただし、これらの方法に関連する具体的な詳細や手数料はウェブサイトに記載されていないため、クライアントは取引を計画するのが困難になる場合があります。ウェブサイトでは入金と出金のプロセスに関する情報が限られており、詳細を確認するにはクライアントがアカウントにログインする必要があります。取引は安全で暗号化されていますが、ウェブサイト上の情報の不足はデメリットとなり得ます。ただし、入金と出金の処理時間は迅速かつ効率的であり、クライアントにとっては利点となります。ウェブサイトには最低入金および出金額が記載されていないため、少額で取引を行いたい人にとってはデメリットとなる場合があります。

SBI証券は、クライアントに教育リソースを提供していません。市場分析、ニュース、外国為替の基礎知識、テクニカル分析にアクセスする手段はありません。教育リソースの不足は、初心者が取引を始めるのを困難にするため、彼らは取引戦略や市場トレンドに関する知識を得るために外部の情報源に頼る必要があります。さらに、上級トレーダーは研究ツールやデータ分析にアクセスできないため、制約を感じるかもしれません。したがって、SBI証券はクライアントの取引知識とスキルを向上させるために教育リソースの提供を検討する必要があります。

| 利点 | デメリット |

| 24時間対応のライブチャット | 有料の電話サポート |

| 迅速なカスタマーサービス | 限られたカスタマーサービスオプション |

| 迅速な対応時間 | ウェブサイト上の情報が限られている |

SBI 証券は24時間対応のライブチャットサポートを通じて迅速なカスタマーサービスを提供しています。カスタマーサービス担当者は迅速な対応時間と効率的な顧客問い合わせ対応で知られています。ただし、電話サポートには料金がかかるため、電話でのサポートを希望するクライアントにとってはデメリットとなる場合があります。さらに、SBI 証券はカスタマーサービスオプションが限られており、ライブチャットが即時のサポート手段として唯一利用可能です。ウェブサイト上のカスタマーサポートに関する情報も限られており、クライアントが質問の回答を見つけるのが困難になる場合があります。

まとめると、SBI証券は日本に登録された企業で、株式、債券、外国為替、先物/オプション、CFDなどさまざまな金融商品を提供しています。プラットフォームは使いやすいインターフェースを持ち、ウェブサイトでは各金融商品の手数料の明確な一覧が提供されており、トレーダーにとっては利点となります。ただし、アカウントの種類や入出金方法に関する透明性の欠如はデメリットとなる場合があります。また、初心者トレーダーにとって有用な教育リソースの不足も欠点です。カスタマーサポートは24時間対応のライブチャットサービスと電話番号を備えており、後者には料金がかかりますが、良好なサポートを提供しています。全体として、SBI証券は日本での評判が高い規制されたブローカーであり、上記の制約に慣れているトレーダーにとっては適した選択肢となる可能性があります。

| 登録国 | イギリス |

| 規制機関 | LFSA、FSA |

| 設立年数 | 2015 |

| 取引銘柄 | 外国為替ペア、金属、エネルギー、指数、株式、暗号通貨... 120以上の銘柄 |

| 最低初回入金額 | $100 |

| 最大レバレッジ | 1:2000 |

| 最小スプレッド | 0.0ピップ以上 |

| 取引プラットフォーム | MT4、WeTrade APP |

| 入出金方法 | 銀行送金、USDT、ローカル入金、ユニオンペイ |

| カスタマーサービス | 24/7メール、ライブチャット、YouTube、Facebook、LINE、WeChat公式アカウント、小紅書、BiliBili |

| 詐欺苦情公開 | 現在はなし |

WeTradeは、イギリスに登録された外国為替ブローカーであり、マレーシアの金融サービス庁(FSA)およびラブアン金融サービス庁(LFSA)によって規制されています。FSAは世界でも最も信頼性の高い金融監督機関の一つであり、その監督により、WeTradeは透明性と公正性の厳格な基準に従って運営されています。LFSAもまた、信頼性の高い規制機関であり、その監督により、トレーダーに追加の保護層が提供されます。WeTradeの規制状況は、トレーダーに資金が安全であり、ブローカーが法律の範囲内で運営されていることを保証する重要な利点です。

WeTradeは、マレーシアのラブアン金融サービス庁(LFSA)によって、ストレートスループロセッシング(STP)モデルの下で規制されており、現地の金融規制に準拠しています。さらに、WeTradeは、イギリスの金融サービス庁(FSA)によるオフショアの規制状況も保持しており、より広範な運営コンプライアンスのための事業登録を含んでいます。これらの規制フレームワークにより、WeTradeは透明性とセキュリティの高い基準を維持し、クライアントに信頼性のある取引環境を提供しています。

WeTradeの利点と欠点

利点:

欠点:

| 利点 | 欠点 |

| FSAとLFSAによる規制 | 入出金オプションが限られている |

| 幅広い銘柄 | カスタマーサポートがメールとソーシャルメディアに限定されている |

| デモ口座を含む複数のアカウントタイプ | 会社の背景情報が限られている |

| 競争力のあるスプレッド、最大1:2000の高レバレッジ | ECN口座: 最低入金額$1000、1ロットあたり$7の手数料 |

| トレーダー向けの教育リソースが利用可能 |

WeTradeは、外国為替ペア、金属、エネルギー、指数、株式、仮想通貨など、120以上の取引商品をトレーダーに提供しています。これにより、トレーダーはトレードポートフォリオを多様化し、さまざまな市場と資産にアクセスする絶好の機会を得ることができます。また、WeTradeが提供する仮想通貨の選択肢は、他の一部のブローカーと比較してやや限られています。

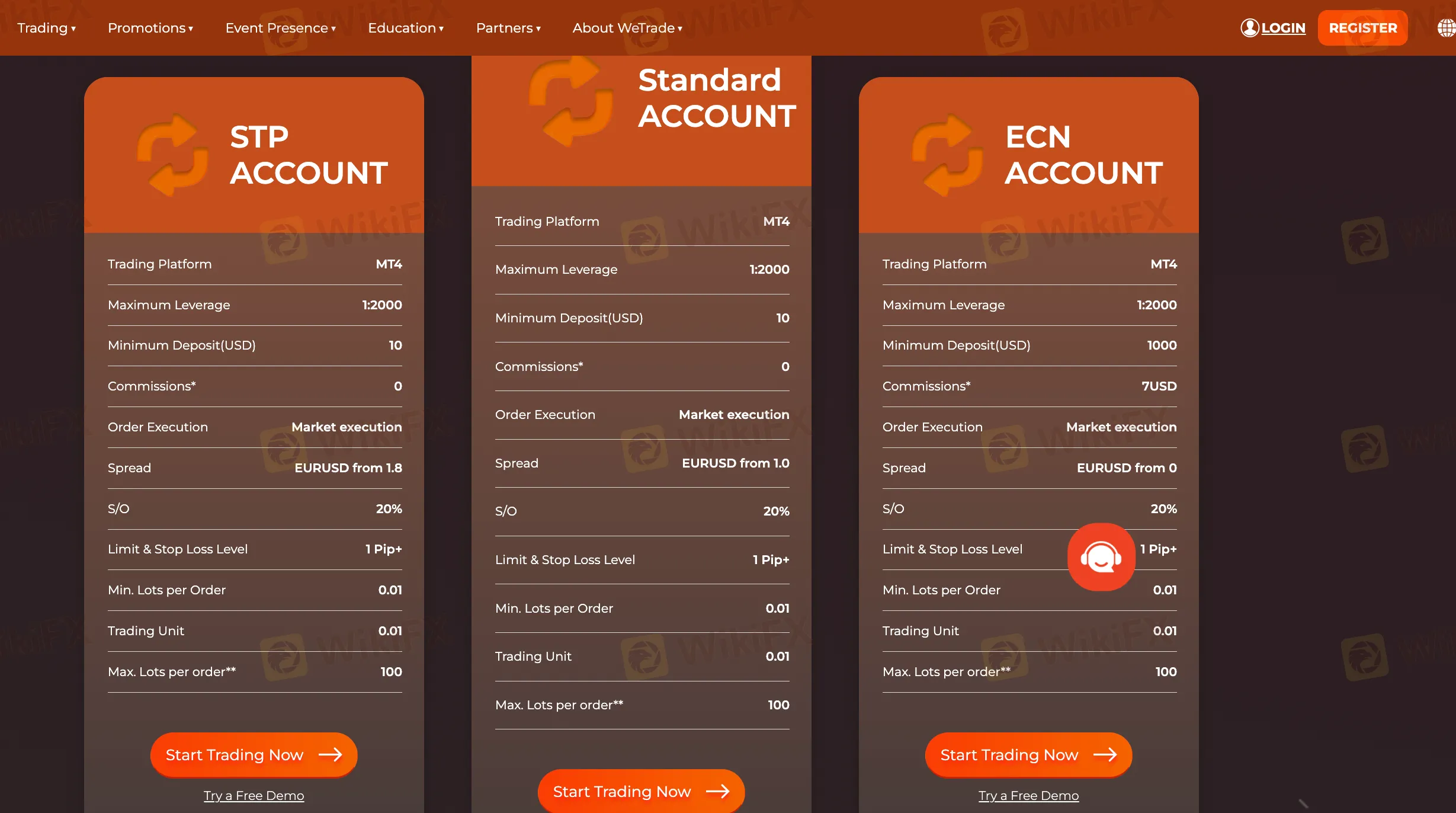

WeTradeは、ECN、スタンダード、STPなどさまざまな口座タイプを提供しており、それぞれ異なるスプレッドと手数料があります。ECN口座はスプレッドがゼロであり、ただし1ロットあたり7ドルの手数料がかかります。これは大口トレーダーに適しています。スタンダード口座はEUR/USDのスプレッドが1.0ピップからであり、手数料はありません。これは上級トレーダーに理想的です。STP口座はEUR/USDのスプレッドが1.8ピップからであり、手数料はありません。これは初心者トレーダーに適した選択肢です。全体的に、WeTradeのスプレッドと手数料は競争力があり、さまざまなトレーディングニーズに対応しています。

WeTradeは、トレーダーのニーズに応えるために3つの口座タイプを提供しています。ECN口座は最低入金額が1,000ドルと高く、スプレッドは0.0ピップからであり、1ロットあたり7ドルの手数料がかかります。スタンダード口座とSTP口座は最低入金額が100ドルであり、手数料無料の取引が可能です。また、トレーダーはリアルな資本をリスクにさらすことなく、デモ口座を使用して戦略を練習することができます。全ての口座タイプで1:2000の高いレバレッジが利用可能ですが、一部のトレーダーはより低いレバレッジを好む場合もあります。

WeTradeは、外国為替業界で広く使用されている使いやすい取引プラットフォームであるMetaTrader 4(MT4)プラットフォームをクライアントに提供しています。MT4は、豊富なテクニカル分析ツール、インジケーター、およびExpert Advisors(EA)を介した自動売買のサポートで知られています。

ただし、MT4にはいくつかの制限があります。カスタマイズオプションが限られていること、統合された経済カレンダーがないこと、モバイルプッシュ通知がないことなどが挙げられます。さらに、バックテストの時間枠が制限されているため、戦略テストを徹底的に行いたいトレーダーには制約があります。

MT4に加えて、WeTradeはモバイルアプリも提供しており、代替の取引プラットフォームとして利用することができます。

WeTradeは最大1:2000のレバレッジを提供しており、他の外国為替ブローカーと比較して比較的高いです。これにより、トレーダーは小さな資本投資で利益を増やすことができ、市場への露出を高めることができます。ただし、高いレバレッジは未経験のトレーダーにとっては大きな損失や証拠金コールのリスクを増加させる可能性があります。経験豊富なトレーダーは、堅実なリスク管理戦略を持っている場合に高いレバレッジが役立つ場合がありますが、規制されたブローカーは最大レバレッジに制限があるため、より高いレバレッジ比率を活用することが制限される場合があります。

WeTradeは、USDT、銀行送金、および現地預金を含む複数の入金オプションをクライアントに提供しています。クライアントはユニオンペイと銀行送金を通じて資金を引き出すことができます。WeTradeは入金や出金に追加の手数料を請求しません。また、最低口座金額は必要ありませんので、予算の異なるトレーダーにも利用しやすくなっています。ただし、入金/出金の処理時間に関する情報は限られています。WeTradeは安全で安全な取引環境を提供していますが、他のブローカーと比較して出金オプションは限られています。

WeTradeは、クライアントの取引スキルと金融市場の知識を向上させるために、さまざまな教育リソースを提供しています。リソースには経済カレンダー、市場レポート、ビデオチュートリアル、アナリストの意見、指標、およびテレビチャンネルが含まれています。経済カレンダーは、市場に影響を与える可能性のある重要なイベントについてクライアントに情報を提供し、市場レポートとアナリストの意見は市場のトレンドに関する最新情報を提供します。ビデオチュートリアルでは、トレーディングの基礎から高度な戦略まで、さまざまなトピックをカバーしており、クライアントはテクニカル分析のためのさまざまな指標とテレビチャンネルにアクセスすることができます。教育リソースは、世界各地のクライアントに対応するために複数の言語で利用できます。

WeTradeは、電子メール、YouTube、Facebook、およびLINEなどのさまざまなコミュニケーションチャネルを通じて、24時間365日の包括的なカスタマーケアサービスを提供しています。これにより、顧客はサポートチームに問い合わせてクエリを迅速に解決するための複数のオプションを利用することができます。また、サポートチームは迅速な対応時間を提供する評判があり、顧客の問題が効率的に解決されることを保証しています。ただし、WeTradeは電話サポートを提供していないため、代表者と直接話すことを好む一部の顧客にとっては不便かもしれません。さらに、応答時間は使用されるコミュニケーションチャネルによって異なる場合があり、クエリの性質も応答時間に影響する場合があります。

まとめると、WeTradeはFSAおよびLFSAによって規制されている英国の外国為替ブローカーです。このブローカーは、競争力のあるスプレッドと最大1:2000の高いレバレッジを備えたECN、スタンダード、およびSTPを含むさまざまな口座タイプを提供しています。このブローカーは、外国為替ペア、金属、エネルギー、指数、株式、および暗号通貨を含むさまざまな取引商品をサポートしています。全体として、WeTradeは競争力のある取引条件、幅広い取引商品、優れたカスタマーサポートなどの利点を持っており、トレーダーにとって魅力的なオプションとなっています。

ただし、独自の取引プラットフォームがない、ネガティブバランス保護がないなどの欠点もあります。したがって、トレーダーはWeTradeを選ぶ前に、選択肢を注意深く考慮し、利点と欠点を比較する必要があります。

取引コスト(手数料やスプレッドなど)と、取引以外の手数料(利用料や入出金手数料など)を分析します。

取引コストについて, ブローカーのスタンダード口座のコストをひかくしました。sbi-securitiesの場合EUR/USD通貨ペアの平均スプレッドは--ピップでありwetradeではAs low as 0でピップです。

ブローカーの安全性を判断するために、WikiFXの専門家はさまざまな要素を考慮しています。これには、ブローカーがどのようなライセンスを保有しているか、そのライセンスの信頼性などが含まれます。また、ブローカーの実績も考慮しております。新しいFX会社よりも、長い実績を持つ販売店の方が、信頼性が高く、信用できることが多いと思われます。

sbi-securitiesはFSAで規制されています。wetradeはLFSA,FSAで規制されています。

審査委員会は、FX業者でライブ口座を通じて、リアル取引で、取引システムの安定さ、使いやすさ、取引機能等を総合的査定します。

sbi-securitiesは--の取引プラットフォームと--種類の取引商品を提供し、wetradeはIslamic Account,ECN ACCOUNT,Standard ACCOUNT,STP ACCOUNTの取引プラットフォームとForex,Metals,Energies,Indices, Stocks,Cryptocurrencies種類の取引商品を提供しています。