简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

Internalisasi: Broker Forex Menggabungkan Pesanan dan Risiko Residual Lindung Nilai

Ikhtisar:Sekolah WikiFX > Prasekolah 7.14. Internalisasi: Bagaimana Broker Forex Menggabungkan Pesanan dan Risiko Residual Lindung Nilai

Sekolah WikiFX > Prasekolah

7.14. Internalisasi: Bagaimana Broker Forex Menggabungkan Pesanan dan Risiko Residual Lindung Nilai

Dengan eksekusi A-Book (atau STP), broker mengelola risiko setiap trading secara individual.

Tetapi bagaimana jika satu trader membuka posisi beli GBP/USD, dan trader lain membuka posisi jual GBP/USD pada atau sekitar waktu yang sama?

Daripada broker A-Book harus melakukan lindung nilai setiap trading secara terpisah dengan LP, mengapa eksposur risiko dari kedua trading tidak dapat “membatalkan” satu sama lain?

Yah, mereka bisa.

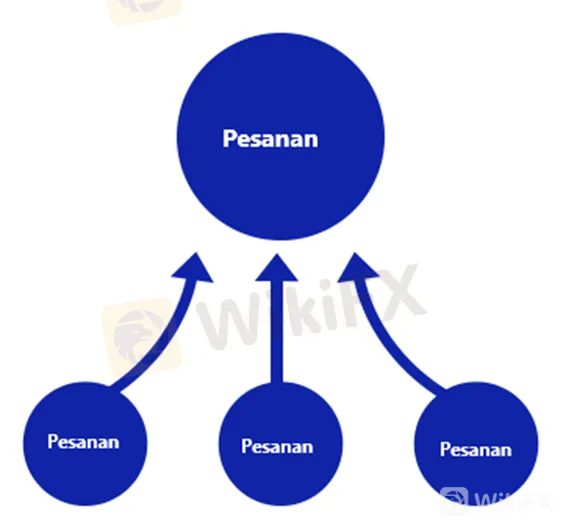

Alih-alih mengelola risiko untuk setiap trading individu, broker dapat menggabungkan trading pelanggan yang semuanya berisi pasangan mata uang yang sama.

Proses penggabungan trading ini dikenal sebagai Internalisasi.

Misalnya, beberapa pelanggan mungkin membeli GBP/USD, sementara yang lain mungkin menjual GBP/USD. Trader yang berbeda memiliki pendapat yang berbeda sehingga mungkin ada kasus di mana trading yang berlawanan dapat “dicocokkan” atau “diimbangi” satu sama lain.

Ketika broker mencocokkan trading satu pelanggan dengan pelanggan lain, itu menghilangkan risiko pasar dengan cara yang mirip dengan lindung nilai trading dengan penyedia likuiditas eksternal (LP).

Karena broker tidak mengirim trading ke LP, itu menghemat uang dengan TIDAK harus bertransaksi dengan LP dan membayar spread LP.

Seorang broker dapat menggabungkan semua posisi GBP/USD beli dan jual dan mengimbanginya satu sama lain.

Inilah sebabnya mengapa broker forex menginginkan basis pelanggan yang besar. Itu memudahkan mereka untuk “menginternalisasi” risiko. Semakin besar basis pelanggan mereka, semakin banyak trading yang terjadi, yang berarti semakin tinggi kemungkinan trading dapat diimbangi satu sama lain.

Karena membutuhkan biaya untuk trading dengan penyedia likuiditas (karena spread), ini membantu broker menghemat uang.

Misalnya, broker dapat melihat dalam bukunya bahwa ia memiliki total 10 juta unit posisi beli GBP/USD dan 8 juta unit posisi jual GBP/USD.

Beli 10M - jual 8M = posisi bersih beli 2M

Perbedaannya akan meninggalkan broker dengan posisi bersih beli 2 juta GBP/USD.

“Perbedaan” ini juga dikenal sebagai “sisa” karena itulah yang tersisa setelah semua trading diimbangi.

Apa yang tersisa menghadapkan broker ke risiko pasar itulah sebabnya itu juga disebut “risiko residual”.

Broker sekarang harus memutuskan bagaimana mengelola risiko residual ini.

Ini memiliki dua pilihan:

· Terima risikonya (“Jangan lakukan apa-apa”)

· Transfer risiko (“Lindung Nilai”)

Contoh: Eksekusi A-Book vs. Internalisasi (Offset Penuh)

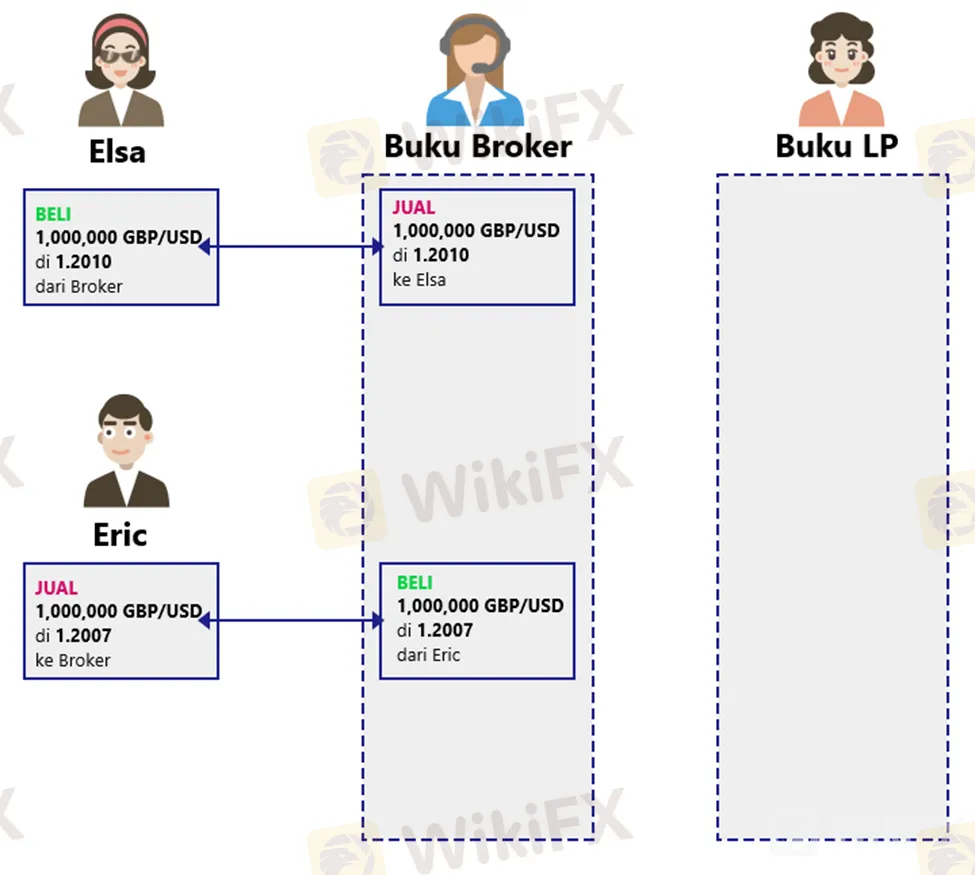

Elsa membeli dan Ariel menjual jumlah yang sama dari pasangan mata uang yang sama (GBP/USD) pada waktu yang sama.

Di bawah skenario ini, broker lebih memilih untuk mentransfer risiko pasarnya ke LP-nya.

Harga LP ditandai dengan 0,0011 atau 1 pip:

Mari kita lihat perbedaan antara eksekusi A-Book dan Internalisasi.

A-Book

Internalisasi

Jika broker melakukan eksekusi A-Book, “membayar spread LP” dan P&L vs. LP broker akan sama:

(1.2007 − 1.2010) x 1,000,000 = -300 USD

Jika broker mengambil keuntungan dari fakta bahwa trading terjadi pada saat yang sama dan tidak melakukan lindung nilai dengan LP, maka tidak akan membayar biaya itu.

Risiko utama bagi broker yang mengoperasikan model Internalisasi terjadi ketika posisi tidak sepenuhnya diimbangi, meninggalkan broker dengan eksposur terhadap pergerakan harga yang dapat mengakibatkan kerugian.

Jika broker memiliki pesanan pelanggan yang dapat saling mengimbangi sebagian, maka broker dibiarkan dengan posisi bersih yang jauh lebih kecil yang membuat broker terkena risiko pasar.

Sekali lagi, ini dikenal sebagai “risiko residual”.

Broker dapat mengelola risiko residual ini dengan dua cara:

· Broker dapat mentransfer risiko ini secara eksternal ke penyedia likuiditas dengan mengeksekusi trading lindung nilai.

· Broker dapat menerima risiko ini dan mengelolanya secara internal.

Contoh: Eksekusi Buku vs. Internalisasi + Perintah Lindung Nilai

Mari kita lihat perbedaan antara eksekusi A-Book dan Internalisasi yang diikuti oleh trading lindung nilai:

A-Book

Internalisasi + Perintah Lindung Nilai

Jika broker melakukan eksekusi A-Book maka realisasi P&L vs LP broker akan sama dengan:

(1.2008 − 1.2009) x 1,000,000 = -100 USD

Tetapi broker tidak perlu melakukan A-book trading Elsa karena trading Eric bisa diimbangi.

Jadi jika broker telah “menginternalisasi” atau menggabungkan semua posisi GBP/USD, itu tidak perlu melakukan lindung nilai terhadap trading Elsa dan akan menghemat uang dengan tidak membayar spread LP.

Bahkan setelah internalisasi, ini masih meninggalkan broker dengan posisi jual bersih 2.000.000 GBP/USD.

Seperti yang Anda lihat, broker melindungi risiko residual ini dengan LP.

Jika ada cukup banyak trading dengan ukuran yang sama untuk mengimbangi satu sama lain, internalisasi bisa sangat menguntungkan bagi seorang broker.

Yang mengatakan, jika posisi tetap yang tidak dapat diimbangi, risiko residual ini menghadapkan broker ke risiko pasar yang sama dengan trading B-Book.

Praktik umum saat broker menginternalisasi trading adalah:

· Pertama, imbangi posisi pelanggan satu sama lain, lalu…

· Gabungkan eksposur risiko yang tersisa dan lindung nilai secara eksternal dengan LP berdasarkan “harga rata-rata tertimbang volume” atau “VWAP”.

Dari contoh di atas, kita dapat melihat bahwa trading Elsa secara internal diimbangi oleh trading Ariel.

Elsa melakukan beli 100.000 GBP/USD, sedangkan Ariel melakukan jual 100.000 GBP/USD, sehingga eksposur risiko broker adalah nol.

Namun kemudian tiga trader lainnya, Eric, Jasmine, dan Louis, melakukan beli GBP/USD pada harga yang berbeda.

Dengan tidak ada pelanggan lain yang beli, broker ingin melakukan lindung nilai atas risiko ini.

Alih-alih melindungi setiap trading secara individual, broker menggabungkan tiga trading terpisah dan menciptakan hanya satu trading lindung nilai dengan LP berdasarkan VWAP 1,2511.

Berikut cara menghitung VWAP:

| TRADER | VOLUME | PRICE | NOTIONAL VALUE |

| Eric | 200,000 | 1.2508 | 250,160 |

| Jasmine | 300,000 | 1.2510 | 375,300 |

| Louis | 500,000 | 1.2512 | 625,600 |

| 1,000,000 | 1,251,060 |

VWAP = Total Nilai Noional / Total VolumeVWAP = 1,251,060 /

1,000,000VWAP = 1.2511

Menggabungkan beberapa trading pelanggan adalah praktik umum untuk broker karena trading dengan sebagian besar LP membutuhkan ukuran trading minimum, biasanya setidaknya 1 lot standar atau peningkatan 100.000 unit.

Jadi, jika pelanggan broker membuka posisi lebih kecil dari 100.000 unit, maka broker harus menunggu sampai pelanggan lain trading di mana ia kemudian dapat “menggabungkan” risiko dari trading yang berbeda.

Alasan lain bahwa broker dapat mengumpulkan pesanan adalah karena mengurangi waktu yang diperlukan untuk mendapatkan semua lindung nilai dengan LP.

Misalnya, jika broker menggunakan eksekusi STP, eksekusi banyak pesanan beli kecil satu per satu dapat “memberi sinyal” ke LP bahwa pola ini dapat berlanjut.

Jika mendeteksi lebih banyak pesanan yang tertarik untuk membeli daripada menjual, ia dapat “mengarsir” harga dan menaikkan harga permintaan (beli) lebih tinggi dari biasanya.

Hal ini dapat mengakibatkan pelanggan broker mendapatkan pengisian yang lebih buruk daripada jika broker hanya mengirim satu, satu pesanan ke LP.

Ini sangat penting di pasar yang tidak likuid atau bergerak cepat.

Berikut adalah ringkasan tentang bagaimana keuntungan broker forex tergantung pada metode eksekusi dan hasil trading:

| Trading Pelanggan | Eksekusi Pesanan Broker | Manfaat |

| MENANG | B-Book (Menerima risiko) | Keuntungan pelanggan adalah kerugian broker |

| MENANG | A-Book (Transfer risiko) | Spread broker – spread LP |

| MENANG | Internalisasi (Offset risk dengan pelanggan lain) | Spread broker |

| KALAH | B-Book (Menerima risiko) | Kerugian pelanggan adalah keuntungan broker |

| KALAH | A-Book (Transfer risiko) | Spread broker – spread LP |

| KALAH | Internalisasi (Offset risk dengan pelanggan lain) | Spread broker |

Disclaimer:

Pandangan dalam artikel ini hanya mewakili pandangan pribadi penulis dan bukan merupakan saran investasi untuk platform ini. Platform ini tidak menjamin keakuratan, kelengkapan dan ketepatan waktu informasi artikel, juga tidak bertanggung jawab atas kerugian yang disebabkan oleh penggunaan atau kepercayaan informasi artikel.

Baca lebih banyak

Apa itu Equity

Ekuitas akun juga disebut ekuitas oleh beberapa orang mewakili nilai akun trading Anda saat ini.

Takjubkan kencanmu dengan Forex LIngo

Anda harus mempelajari istilahnya, sama seperti Anda harus menguasai keterampilan baru apa pun ...... Dengan kata lain, ini seperti mencoba memenangkan hati kekasih Anda.

The Dollar Smile Theory

School of WikiFX > Summer School 4. 6. The Dollar Smile Theory

Bloomberg Dollar Spot Index

School of WikiFX > Summer School 4. 5. Bloomberg Dollar Spot Index

WikiFX Broker

IC Markets Global

FxPro

Tickmill

EC Markets

IQ Option

GO MARKETS

IC Markets Global

FxPro

Tickmill

EC Markets

IQ Option

GO MARKETS

WikiFX Broker

IC Markets Global

FxPro

Tickmill

EC Markets

IQ Option

GO MARKETS

IC Markets Global

FxPro

Tickmill

EC Markets

IQ Option

GO MARKETS

Berita Terhangat

Pola Harga Selaras di Pasar Forex

Tren Retracement atau Pembalikan?

Bagaimana Menghindari Masuk Terlalu Awal Saat Trading Divergensi

Cara Berdagang Divergensi

Divergensi Perdagangan

Divergensi Tersembunyi

Divergensi BUKAN Sinyal Perdagangan

Divergensi Perdagangan

Lindungi Diri Anda Dari Pembalikan

Memudarkan Breakout

Nilai Tukar