简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

Analisis semanal EUR/USD: La atención mundial se centra en los posibles recortes de tasas de interés

Extracto:El Dólar estadounidense (USD) fue el gran vencedor de esta semana pasada, con el par EUR/USD cayendo hacia el nivel de 1.0800 el viernes. Los datos macroeconómicos de los Estados Unidos y el anuncio de la política monetaria del Banco Central Europeo (BCE) explicaron la caída del par.

Los inversores comenzaron la semana con optimismo, ya que la temporada de ganancias en EE.UU. reflejaba la resistencia económica del país. La mayoría de las grandes empresas informaron de resultados mejores de lo esperado, lo que llevó a Wall Street a registrar máximos históricos. El tono optimista de las acciones y la ausencia de publicaciones macroeconómicas relevantes durante la primera mitad de la semana limitaron la demanda del dólar y mantuvieron al par dentro de niveles conocidos.

Aparecieron pistas más claras

El optimismo persistió, pero el dólar repuntó el jueves tras la publicación de la estimación preliminar del Producto Interior Bruto (PIB) de EE.UU. del cuarto trimestre. La Oficina de Análisis Económico (BEA) informó que la economía creció a un ritmo anualizado del 3.3% en los tres meses hasta diciembre, mucho mejor que el 2% previsto. Además, el Índice de Precios de Consumo Personal (PCE) se mantuvo en el 2% por segundo trimestre consecutivo, lejos del máximo del 6% alcanzado a mediados de 2021.

Al mismo tiempo, el BCE anunció que mantenía las tasas sin cambios, como se había anticipado ampliamente. La tasa de interés de las operaciones principales de financiación y las tasas de interés de la facilidad marginal de crédito y de la facilidad de depósito se mantienen sin cambios en el 4.50%, 4.75% y 4.00%, respectivamente.

El documento adjunto indicaba que “el Consejo de Gobierno está decidido a garantizar que la inflación vuelva a su objetivo del 2% a medio plazo en el momento oportuno” y que “las decisiones futuras garantizarán que sus tasas de interés oficiales se fijen en niveles suficientemente restrictivos durante el tiempo que sea necesario”, repitiendo el conocido mensaje. Además, la presidenta Christine Lagarde reiteró que sería prematuro hablar de recortes de tasas, aunque se mostró mayoritariamente moderada, lo que pesó sobre el Euro. Lagarde dijo que el rápido crecimiento salarial ya estaba mostrando signos de ralentización en la Eurozona, y añadió que “el proceso de desinflación está en marcha”. A pesar de todo, y una vez calmadas las aguas, los mercados monetarios aumentaron las apuestas por recortes de tasas, con expectativas de una reducción de 50 puntos básicos (pb) para junio y de 140 pb para finales de año.

Por último, el viernes se publicó en Estados Unidos el Indice de Precios del Gasto en Consumo Personal (PCE) subyacente de diciembre. La cifra anualizada fue del 2.9%, inferior al 3.2% de noviembre y al 3% previsto. En términos intermensuales, la inflación subyacente aumentó un 0.2%, tal y como se esperaba.

Al final de la semana, el dólar estadounidense cedió parte de sus ganancias semanales en medio del apetito por el riesgo, ya que las cifras relacionadas con el crecimiento y la inflación mantuvieron a los inversores en modo optimista. Aun así, cabe señalar que la economía estadounidense goza de mucha más salud que la europea. No cabe duda de que EE.UU. ha esquivado una recesión, e incluso ha caído la posibilidad de un aterrizaje suave. Sin embargo, al otro lado del Atlántico, la economía de la UE sigue en modo de contracción. Los mercados financieros optan por comerciar con el sentimiento, pero no pasará mucho tiempo hasta que el dólar estadounidense imponga su fuerza establecida.

Foco en la Fed, las nóminas y el PIB

La atención se centra ahora en la Reserva Federal (Fed). El banco central estadounidense anunciará su decisión sobre política monetaria el próximo miércoles, y los mercados financieros esperan más claridad sobre los recortes de tasas. Lo más probable es que el Comité Federal de Mercado Abierto (FOMC) opte por mantener los tipos de interés oficiales en los niveles actuales al término de su próxima reunión del 31 de enero.

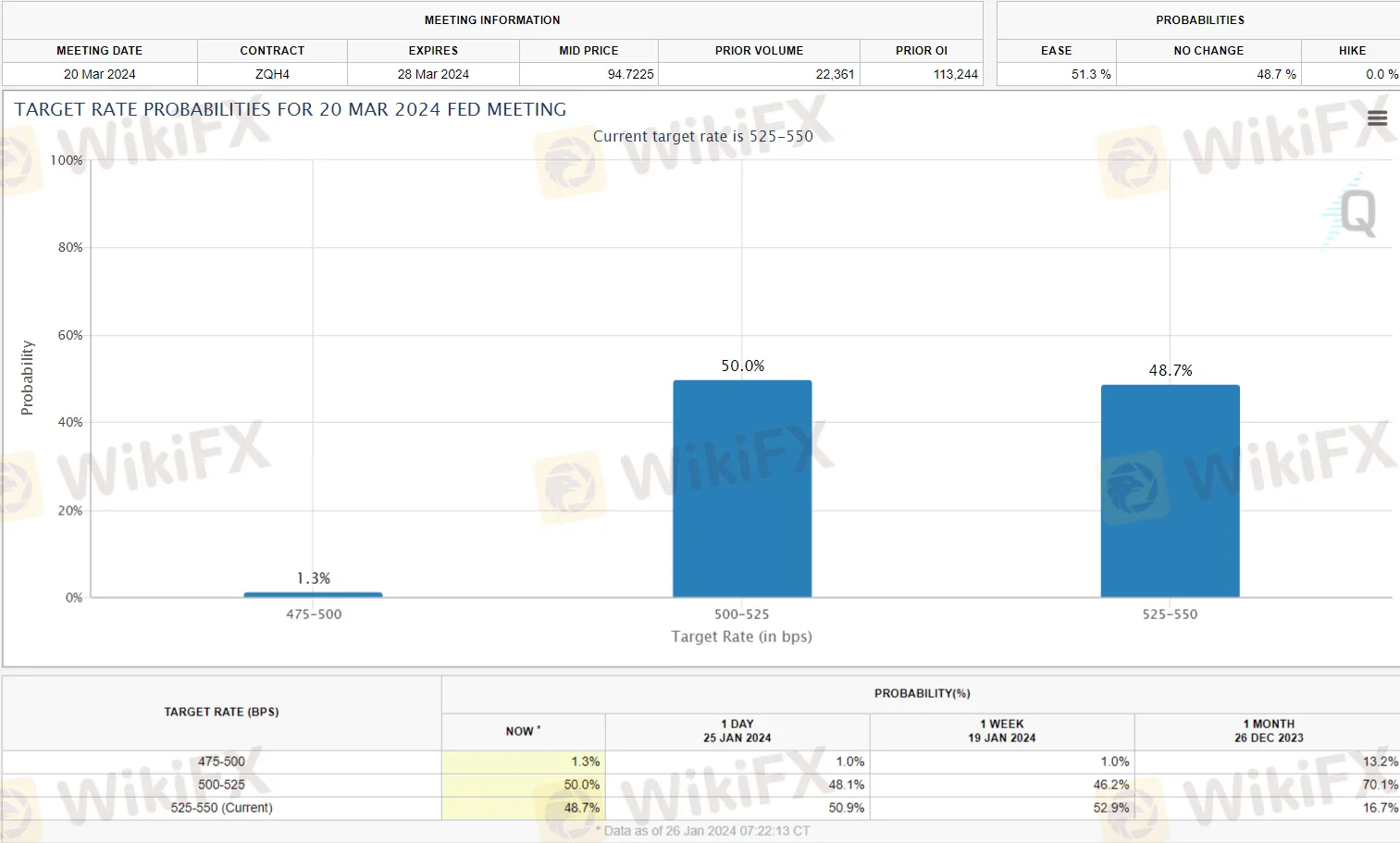

La Fed ha mantenido los tipos estables desde el pasado mes de julio, tras las agresivas medidas de endurecimiento para combatir la inflación. Desde entonces, el banco central se ha mostrado cauto a la hora de señalar un giro en la política monetaria, aunque el gráfico de puntos publicado en diciembre anticipa tres posibles recortes de tasas este año. La especulación gira en torno a las probabilidades de un recorte de tasas en marzo. Dichas probabilidades fluctúan en función de los datos macroeconómicos y de las palabras de los funcionarios de la Fed, aunque las autoridades han permanecido mudas estos últimos días en medio del “periodo de silencio” previo a la reunión.

Tras los datos de esta semana, los participantes del mercado apuestan a que hay un 50% de probabilidades de un recorte de tasas en marzo, según la herramienta FedWatch del CME.

Más allá del anuncio de la Fed, la semana que viene se publicarán varias cifras cruciales que podrían marcar la pauta para el EUR/USD. El martes, Alemania y la Eurozona publicarán las estimaciones preliminares del Producto Interior Bruto (PIB) del cuarto trimestre. Se espera que la economía de la UE se haya contraído un 0.1% en los tres meses hasta diciembre, reflejando de algún modo las malas condiciones económicas y reafirmando la postura prudente de Lagarde.

A continuación, Alemania dará a conocer las ventas minoristas de diciembre y la estimación preliminar del Índice Armonizado de Precios al Consumo (IPCA) de enero, que se espera sea del 3.5% interanual, por debajo del 3.8% final de diciembre. La UE publicará el IPCA correspondiente al mismo periodo un día después, con un índice previsto del 2.9% interanual, sin cambios respecto a la lectura anterior.

Al otro lado del Atlántico, Estados Unidos dará a conocer el PMI manufacturero ISM de enero y cerrará la semana con el informe de nóminas no agrícolas de enero. En ese momento, los analistas esperan que el país agregue 162.000 nuevos empleos en el mes, mientras que se prevé que la tasa de desempleo se mantenga sin cambios en el 3.7%.

Perspectiva técnica del EUR/USD

Desde un punto de vista técnico, el gráfico semanal del par EUR/USD muestra que el riesgo sigue sesgado a la baja. El par registra por tercera vez consecutiva un mínimo y un máximo más bajos, retrocediendo aún más desde el máximo alcanzado a finales de diciembre en 1.1139. Aún no se vislumbra una caída a largo plazo, pero los compradores parecen estar fuera de escena por el momento.

En el gráfico semanal, el par se mueve entre medias móviles sin dirección, lo que refleja la ausencia de cierto interés direccional. La media móvil simple (SMA) de 200 semanas se mantiene plana en torno a 1.1140, reforzando la zona de resistencia a medio plazo, mientras que la SMA 20 ofrece soporte en torno al nivel de 1.0800. Por último, los indicadores técnicos del mismo gráfico ganan tracción a la baja, pero se mantienen dentro de niveles positivos. El Índice de Fuerza Relativa (RSI) supera al indicador Momentum, ya que actualmente se sitúa en 51, anticipando otro movimiento hacia abajo sin confirmarlo.

En el gráfico diario, el EUR/USD perforó varias veces la media móvil simple de 200 días sin dirección en torno a 1.0845, pero rápidamente volvió a superarla, lo que sugiere que los compradores siguen dispuestos a defender la zona en torno al indicador. Aun así, la SMA 20 sigue ganando tracción bajista muy por encima del nivel actual. Por último, los indicadores técnicos permanecen sin vida dentro de niveles negativos, sesgando el riesgo a la baja sin confirmarlo claramente.

Los compradores podrían ceder si el par supera el nivel de 1.0800, con margen entonces para probar el siguiente nivel redondo en 1.0700. Si este último nivel cede, 1.0640 es el siguiente nivel relevante a vigilar. En el lado opuesto, los vendedores defienden la subida en torno al nivel redondo de 1.0900, y los alcistas tienen más posibilidades una vez que el EUR/USD supere 1.0960. Más allá de este último nivel, la recuperación puede extenderse hacia la zona de precios de 1.1020/1.1040.

Si quiere mantenerse informado sobre el mundo de las divisas, visite WikiFX.

WikiFX el aliado de su inversión.

Descargo de responsabilidad:

Las opiniones de este artículo solo representan las opiniones personales del autor y no constituyen un consejo de inversión para esta plataforma. Esta plataforma no garantiza la precisión, integridad y actualidad de la información del artículo, ni es responsable de ninguna pérdida causada por el uso o la confianza en la información del artículo.

leer más

Entrevista WikiEXPO: Simone Martin - Explorando el cambio de la regulación financiera

En medio de la innovación financiera y la regulación, WikiGlobal, el organizador de WikiEXPO, se mantiene al tanto de las tendencias de la industria y realiza una serie de entrevistas perspicaces y distintivas sobre temas cruciales. Estamos encantados de tener el privilegio de invitar a Simone Martin para una conversación en profundidad esta vez.

¿Cómo iniciar en el mundo del trading en 2024?

El trading es la compra y venta de activos financieros como acciones, divisas, criptomonedas o materias primas, con el objetivo de obtener ganancias a corto, mediano o largo plazo. Funciona a través de plataformas en línea donde los traders (personas que realizan operaciones) ejecutan transacciones utilizando análisis técnico, fundamental o una combinación de ambos.

¡Inversores de Warren Bowie & Smith no pueden retirar su dinero!

En el mundo del trading, elegir un bróker confiable es crucial. Sin embargo, algunos traders han tenido experiencias negativas con ciertos intermediarios. Este artículo narra el caso de un cliente que fue víctima de una estafa relacionada con Warren Bowie & Smith, una advertencia para quienes están comenzando en el mercado financiero.

La CySEC impone multa de €20,000 a Pruden Ventures Capital Ltd.

La Junta de la Comisión de Bolsa y Valores de Chipre (CySEC) ha anunciado la imposición de una multa de €20,000 a la firma de inversión de Chipre (CIF) Pruden Ventures Capital Ltd, como resultado de incumplimientos en sus obligaciones regulatorias. Esta sanción refleja el compromiso continuo de CySEC con la supervisión estricta de las entidades bajo su regulación para garantizar la transparencia y el cumplimiento de la normativa financiera.

Brokers de WikiFX

últimas noticias

Entrevista WikiEXPO: Simone Martin - Explorando el cambio de la regulación financiera

Cálculo de tasa de cambio