简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

Cristina Gálvez

Extracto:El banco Societe Generale, ha investigado los ciclos bajistas de los últimos 150 años para sacar conclusiones sobre el actual comportamiento del mercado.

El pasado es a veces la mejor fuente de información para entender la situación económica actual.

Esta semana, Société Généraleha investigado la historia del mercado para tratar de extraer lecciones que puedan aplicarse al entorno bajista actual. Un equipo de estrategas del banco, dirigido por Solomon Tadesse, publicó el pasado jueves una investigación en la que se examinan todos los ciclos bajistas remontándose a la década de 1870.

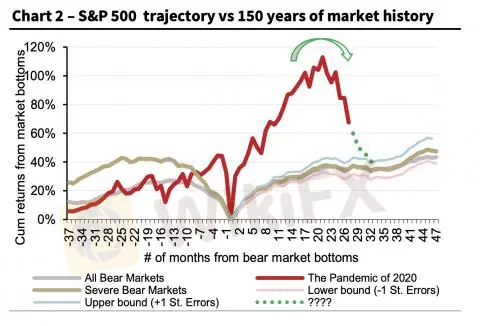

Sus conclusiones muestran que es probable que las acciones se enfrenten a más bajadas en el futuro, incluso después de haber perdido ya más del 20%. Predicen que el actual retroceso terminará con una caída del S&P 500 de entre el 34% y el 40% desde el máximo de enero, lo que significa que los valores tendrían que caer alrededor de otro 15-20%. La predicción es que esto se produzca en los próximos 6 meses.

El equipo cita varias razones por las que llega a esa conclusión. Una de ellas es la tendencia típica de las valoraciones después de los principales suelos del mercado. Desde el suelo de venta alcanzado por la pandemia de marzo de 2020, las valoraciones han subido muy por encima de la tendencia, y todavía tienen que recorrer un camino antes de volver a niveles normales para una recuperación posterior al mercado bajista.

“Nuestro análisis muestra que, para ser coherentes con la tendencia histórica de las valoraciones del mercado después de la crisis, los rendimientos acumulados a día de hoy, desde el suelo de marzo de 2020, deberían ser de alrededor del 35%, es decir, un nivel del S&P 500 en los 3020 puntos, lo que implica una reducción total desde el máximo de enero de 2022 de alrededor del 37%. Esto, señala a su vez una venta adicional de alrededor del 15% para alcanzar un nuevo suelo”, explica Tadesse en la nota.

“El S&P 500 se ha disparado un 113% en los últimos 2 años desde que tocara los 2237,50 puntos el 23 de marzo de 2020, lo que refleja la burbuja de activos sin precedentesmotivada, entre otras cosas, por la excesiva liquidez de las políticas monetarias y fiscales de la época”, añade.

Trayectoria del S&P 500 vs historia del mercado de los últimos 150 años.

Societe Generale

Otra de las razones es que los ciclos de subidas agresivas han provocado normalmente una recesión alrededor de 6 meses después de su pico, según analizan. La Reserva Federal ha subido los tipos de interés 75 puntos básicos en junio, por lo que el ciclo actual está probablemente cerca de su punto máximo, de acuerdo con el estudio.

Además, esperan que la inflación siga siendo alta a pesar del endurecimiento de la Fed para contenerla. Esto se debe a que es, al menos en parte, un problema de oferta, lo que significa que es probable que se produzca un entorno de estanflación, algo negativo para las acciones.

“Una combinación de la presión inflacionista y la probable política de tipos agresiva de la Fed crearía un probable entorno de estanflación (una inflación persistente combinada con un crecimiento lento o negativo), un importante viento en contra para los mercados, que justificaría una nueva corrección de la bolsa”, analiza Tadesse.

El panorama general

Hace 6 meses, la previsión de una caída del 34-40% en la renta variablehabría sido una auténtica barbaridad. Ahora, cuando las acciones ya han bajado un 21% desde su máximo del 3 de enero, es un escenario más plausible.

Esto es muy cierto, ya que los temores de recesión se intensifican debido a que la Fed está endureciendo su política al ritmo más rápido en casi 3 décadas para detener la inflación.

Mike Wilson, jefe de estrategia de renta variable de Morgan Stanley, también ha comentó a sus clientes el pasado lunes que prevé otro 15-20% de caída en las acciones, ya que los inversores aún no descuentan una recesión, y que el S&P 500 encontraría el suelo alrededor de los 3.000 puntos.

La jefa de Estrategia Cuantitativa y de Renta Variable de Bank of America, Savita Subramanian, comparte la opinión de que el índice caerá hasta los 3.200 puntos.

Para el resto del año, gran parte de Wall Street tiene una perspectiva más optimista, ya que los objetivos de precios de la mayoría de los expertos se mantienen por encima de los 4.500 puntos para 2022.

Pero el panorama macroeconómico sigue siendo confuso, y la perspectiva de recuperación parece pender de un hilo, al menos hasta que la inflación se contenga. De momento, la Fed ha comunicado que seguirá endureciendo sus políticas a expensas del mercado laboral. El miércoles, Jerome Powell dijo que será “muy difícil” reducir la inflación sin que la economía entre en recesión, y afirmó que es posible que se produzca una crisis como resultado de su política.

En una nota del 14 de junio dirigida a los clientes, Vicky Chang, jefa de estrategia de mercados globales de Goldman Sachs, comentaba que la Reserva Federal tendría que abandonar su postura agresiva para que las acciones toquen fondo.

“Cuando el origen de la corrección es el endurecimiento monetario, un cambio hacia políticas más laxas proporciona un alivio bastante inmediato a la renta variable, ya que el mercado anticipa que la actividad [económica] acabará repuntando”, aseguraba.

Sin embargo, hasta que llegue ese día, los inversores harían bien en estar preparados para el riesgo a la baja que advierte Tadesse.

Descargo de responsabilidad:

Las opiniones de este artículo solo representan las opiniones personales del autor y no constituyen un consejo de inversión para esta plataforma. Esta plataforma no garantiza la precisión, integridad y actualidad de la información del artículo, ni es responsable de ninguna pérdida causada por el uso o la confianza en la información del artículo.

Brokers de WikiFX

últimas noticias

MarketsVox Presenta tu Bono de Depósito Navideño.

La CNMV alerta de 7 entidades no registradas.

ATFX ganó “Best Online Trading Company Global 2024” en World Business Outlook Awards 2024.

¿Exnova es una estafa? Cliente no recibe su dinero.

Aumento del salario mínimo en Colombia para 2025: ¿Beneficio o desafío económico?

¿Qué son las opciones binarias y cómo funcionan?

Cálculo de tasa de cambio