简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

Clase WikiFx: ¿Como usar correctamente la relación Riesgo-Beneficio como un trader profesional?

Extracto:La relación de Riesgo-Beneficio es un tema muy discutido y controversial en el trading ya que mientras que algunos operadores afirman que es totalmente inútil, otros creen que es el Santo Grial en el trading y que debe ser parte de toda estrategia de negociación. En el siguiente artículo explicamos cómo usar la relación de riesgo beneficio correctamente, compartimos algunos hechos menos conocidos sobre los conceptos principales y desmitificamos las ideas más comunes detrás de esta metodología.

La relación de Riesgo-Beneficio es un tema muy discutido y controversial en el trading ya que mientras que algunos operadores afirman que es totalmente inútil, otros creen que es el Santo Grial en el trading y que debe ser parte de toda estrategia de negociación. En el siguiente artículo explicamos cómo usar la relación de riesgo beneficio correctamente, compartimos algunos hechos menos conocidos sobre los conceptos principales y desmitificamos las ideas más comunes detrás de esta metodología.

Principales ideas erróneas alrededor de la relación de Riesgo-BeneficioIdea errónea 1: La relación de Riesgo:Beneficio es inútilA menudo podemos leer comentarios de operadores que afirman que la relación riesgo-beneficio es inútil, lo que no podría estar más lejos de la verdad. Aunque, la relación de riesgo-beneficio por sí sola no tiene valor, cuando se utiliza en combinación con otras métricas de trading, rápidamente se convierte en una de las herramientas de negociación más poderosas.

Idea errónea 2: Buena vs mala relación de riesgo:beneficio ¿Con qué frecuencia ha oído a alguien hablar de un genérico y elegido al azar «mínimo» riesgo recompensa ratio? Incluso los libros de comercio populares suelen indicar que los oficios con una recompensa: razón de riesgo de más pequeño que 2: 1 o 3: 1 tiene que ser evitado. Esto es muy incorrecto e incluso puede conducir a una disminución en el rendimiento comercial. Siempre que leas algo así, deja el sitio web inmediatamente. Como veremos en breve, la recompensa óptima: el riesgo sólo depende de SU propia estrategia de negociación y SU desempeño, y en nada más. No hay nada como buena o mala recompensa: ratios de riesgo.

Sino conocemos la relación Riesgo-Beneficio de una operación, es literalmente imposible operar rentablemente y pronto aprenderá por qué.

Idea errónea 2: Relación de Riesgo:Beneficio buena contra malaEs común oir hablar a otros operadores de relaciones de Riesgo-Beneficio «mínimas» genéricas elegidas al alzar. Incluso los libros de trading populares suelen indicar que las operaciones con una relación de riesgo:beneficio menor a 1:2 o 1:3 deben ser evitadas. Esto es muy incorrecto e incluso puede conducir a una disminución en el rendimiento general de un operador.

Como veremos en breve, la relación de Riesgo-Beneficio óptima sólo depende de SU propia estrategia de trading y SU desempeño, y de nada más. En pocas palabras, no existe algo como una buena o mala relación de Riesgo:Beneficio.

Idea errónea 3: Es mejor utilizar stops de pérdidas mentales y no órdenes stop lossUna vez que un operador es consciente de cómo funciona el concepto de la relación de riesgo-beneficio, entiende que el trading rentable sin tener un nivel de precios exacto y fijo para su stop loss es imposible. Sólo sabiendo dónde va a colocar su orden de stop loss antes de abrir una posición es posible para el operador calcular la relación de riesgo-beneficio, la tasa de ganancias requerida y juzgar si una operación particular tiene una esperanza positiva o no – para esto les mostraremos un ejemplo a continuación. Para la mayoría de los operadores los stops de pérdidas mentales no funcionan.

Idea errónea 4: Justificación de las operaciones malas con grandes relaciones de Riesgo: BeneficioA menudo, los operadores piensan que mediante el uso de una mayor toma de ganancias o un stop de pérdidas más cercano, pueden aumentar fácilmente su relación de riesgo-beneficio y, por lo tanto, incrementar la expectativa (ver artículo sobre expectativa o esperanza aplicada en el trading) de su rendimiento de negociación. Desafortunadamente, no es tan fácil como eso.

El uso de una toma de beneficios más amplia significa que el precio podría no ser capaz de llegar al nivel de toma de ganancias tan fácilmente y por lo tanto, es probable que tengamos una disminución en la tasa de ganancias. Por otro lado, establecer un stop de pérdidas más cercano aumentará la cantidad de operaciones cerradas de forma prematura por el stop loss, de tal forma que el operador saldrá de sus operaciones demasiado pronto.

Los operadores aficionados a menudo justifican sus operaciones «malas» en las que no están negociando dentro de su sistema por medio del uso de una mayor relación de riesgo-beneficio. Las reglas de un sistema de trading están ahí por una razón y una mala operación no se convierte repentinamente en una buena operación al esperar que de alguna forma consiga lograr una mayor relación de riesgo-beneficio.

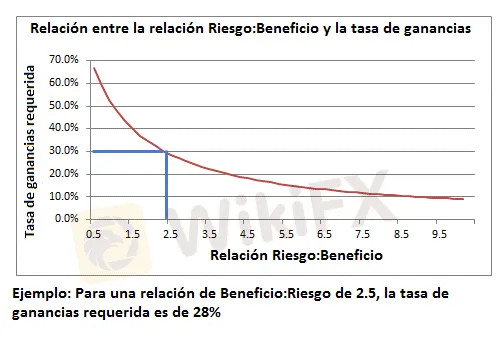

Aspectos básicos de la relación de Riesgo:BeneficioBásicamente, la relación de riesgo-beneficio mide la distancia desde la entrada al stop de pérdidas y desde la entrada a la orden de toma de beneficios y luego compara las dos distancias. Cuando el operador conoce la relación de riesgo-beneficio de sus operaciones, puede calcular fácilmente la tasa de ganancia requerida (consulte la fórmula siguiente). El operador puede comprobar fácilmente si la relación de riesgo-beneficio es lo suficientemente grande para su tasa de ganancias histórica o si debe evitar una operación cuando la relación de riesgo-beneficio es demasiado pequeña.

-Fórmulas generales:

Tasa de Ganancias Mínima = 1/(1 + Beneficio: Riesgo)

o también

Relación de Riesgo:Beneficio requerida = (1/Tasa de ganancias) – 1

En la siguiente tabla se muestra el vínculo existente entre la relación de Riesgo:Beneficio y la tasa de ganancias y cuáles son las combinaciones de valores que debe haber en un sistema de trading para que sea rentable en el largo plazo:

| Tasa de ganancias histórica | Relación de Riesgo:Beneficio mínima |

| 25% | 1:3 |

| 33% | 1:2 |

| 40% | 1:1.5 |

| 50% | 1:1 |

| 60% | 1:0.7 |

| 75% | 1:0.3 |

Los operadores que entienden esta conexión pueden ver rápidamente que no se necesita una tasa de ganancias extremadamente alta ni una relación de riesgo-beneficio extremadamente grande para obtener ganancias de forma consistente en el mercado. Mientras la tasa de ganancias y la relación de riesgo:beneficios concuerden, el operador tendrá una expectativa positiva a largo plazo.

El uso de una relación de Riesgo:Beneficio dinámicoCuando tenemos una operación abierta y el precio comienza a moverse a favor de la posición, la relación de riesgo-beneficio varía dado que la distancia del precio actual al stop loss se incrementa y disminuye la distancia a la toma de beneficios. Una relación de riesgo-beneficio que varía de esta manera conduce a una variedad de métricas de riesgo cambiantes que veremos más adelante.

Justo antes de que el precio alcance el punto de toma de beneficios, el manejo de la relación de riesgo-beneficio puede ser más complicado ya que tomar la decisión de negociación correcta puede llegar a ser muy difícil. Para muchos operadores, vienen muchas preguntas a la mente tales como: ¿Debo tomar las ganancias temprano y no arriesgarme a perder los beneficios no realizados?, ¿Dejo correr la operación y muevo el stop loss manteniendome a la espera de lo que ocurra?, ¿Dejo que la operación cierre con ganancias en el nivel de toma de ganancias fijado?

A pesar de que no hay una respuesta correcta o incorrecta a estas preguntas, es importante ser consciente de la dinámica en esta situación y analizar cómo la gestión de posiciones y toma de ganancias influye en el rendimiento a largo plazo. Salir de las operaciones correctamente puede significar una gran diferencia para el rendimiento de un operador.

A continuación, le mostraremos cómo cambian los parámetros de riesgo de una operación cuando el precio se mueve.

¿Como usar la relación de Riesgo:Beneficio? – Ejemplo paso a paso1- Apertura de la posiciónPrimero que todo supongamos que abrimos una posición de venta después de la ruptura de una candela pinbar. En ese punto, la relación de riesgo-recompensa es de 1:2 (120/240) y la tasa de ganancias mínima requerida es de 33.3%. Esto significa que si la tasa de ganancias histórica es mayor a 33.3% entonces podemos realizar esta operación con mayor seguridad. Si la tasa de ganancias fuera menor, sin embargo, lo más recomendable sería evitar esta operación, incluso cuando están todos los criterios de entrada, y no modificar las órdenes para crear una mayor relación de riesgo-recompensa que en realidad no tiene sentido.

Después de que el precio se ha movido a nuestro favor, en este caso unos 150 pips, tenemos que reevaluar la situación. Si dejamos la orden stop loss en su nivel inicial y no la movemos en ningún momento, la nueva relación de riesgo-recompensa ha aumentado significativamente en nuestra contra (270/90), ya que en este caso si el mercado se mueve en contra de la operación a partir de este punto podemos perder tanto las ganancias flotantes de 150 pips como los 120 pips desde el precio de apertura hasta el stop loss. A esto, hay que sumar que la tasa de ganancias requerida también se incrementa.

Muchos operadores visualizan esto del modo incorrecto: Usted tiene que ser consciente del hecho de que no está operando con dinero libre cuando sus operaciones tienen ganancias sin realizar. La mayoría de los operadores creen que a menos que hayan cerrado una operación, el dinero que ven en sus Pérdidas/Ganancias flotantes no es de ellos, cuando de hecho están muy equivocados. Una vez que un operador comienza a tratar el dinero en las Pérdidas/Ganancias flotantes como su dinero, entonces se da cuenta que tiene que protegerlo – ser un operador significa gestionar el riesgo y maximizar el pago final.

Hágase las siguientes preguntas cuando tome decisiones en medio de una operación:

¿Cuál es la relación de riesgo-recompensa de la operación y la tasa de ganancias requerida?

¿Abriría la operación con los niveles actuales de stop loss y toma de beneficios y con la relación de riesgo-beneficio tal como está en este momento?

Si la respuesta a la pregunta anterior es no, ¿hay un nivel de precios razonable donde puedo mover mi orden de stop loss, para que la relación de riesgo-recompensa esté a mi favor?

Si la respuesta a la pregunta anterior es no, ¿cuáles son las probabilidades de que el precio alcance el objetivo de toma de beneficios? ¿La operación sigue luciendo bien o el precio está luchando y parece que puede revertirse?

3. Mover el stop loss de la forma correctaColocar el stop loss en los máximos o mínimos de oscilación sucesivos – muy popular y eficaz

Colocar el stop loss en el alto y bajo del día

Colocar el stop loss en soportes y resistencias

Mover el stop loss con medias móviles – especialmente útil durante los períodos de tendencias en el mercado.

Usar el ATR (Average True range) como información adicional. Es un ajuste de stops de pérdidas basado en la volatilidad del mercado.

Mover el stop loss con base en patrones de precios naturales o en formaciones gráficas.

¿Soy demasiado optimista en mis operaciones?

¿Cierro las operaciones demasiado pronto?

¿Qué está sucediendo exactamente?

Hay varias maneras de mover el stop loss cuando el precio se mueve a favor de la operación y ninguna es mala por definición. El punto más importante es que el operador tenga un enfoque sistemático que le permita ir moviendo su stop loss a niveles razonables donde es poco probable que caídas y picos repentinos en el precio causen el cierre prematuro de una posición.

En nuestro ejemplo, hemos ido moviendo el stop loss por encima encima de los máximos anteriores de las candelas conforme se van formando. De esta manera, ahora la relación de riesgo-recompensa es de 1:1 (60/60), que es más manejable, y la tasa de ganancias requerida bajó hasta 50%, que también es más manejable para el operador.

Otras maneras y métodos que puede usar para mover stop loss en una operación son los siguientes:

El concepto de R-Multiple (que significa «Risk-multiple») es similar al de la relación de riesgo-beneficio, pero es más una métrica de rendimiento que se enfoca en las operaciones cerradas. El R-Multiple mide las operaciones en términos de riesgo, en donde define la distancia entre la entrada y el stop loss como 1R.

Por lo tanto, una operación que cierra con pérdidas en el nivel de stop loss inicial es una pérdida -1R. Una operación ganadora que obtiene el doble de beneficios que la cantidad del riesgo inicial (una relación de riesgo-beneficio de 1:20) sería una operación +2R. Y así sucesivamente…

El concepto de R-Multiple resulta muy práctico cuando empezamos a comparar la relación de riesgo-recompensa inicial con el R-Multiple completo. Si un operador sobrestima el potencial de recompensa y ve una gran diferencia entre la relación de riesgo-beneficio inicial y el R-Multiple final, debe echar un vistazo a la premisa de su metodología y hacerse las siguientes preguntas;

Tales análisis son inestimables y pueden ocasionar una gran diferencia en el rendimiento de un operador. La forma más fácil de averiguar lo que está funcionando o no es mediante la consulta de su diario de trading.

La relación de Riesgo:Recompensa – una de las mejores herramientas de gestión de riesgosEl concepto de relación de riesgo-recompensa es mucho más que sólo dividir la distancia del stop loss por la distancia del objetivo de toma de beneficios y posteriormente ir modificando los números solo para que se acomoden a lo que queremos que suceda en el mercado. La relación de Riesgo:Beneficio determina la rentabilidad a largo plazo y es un concepto dinámico. Los operadores profesionales se ven a sí mismos como gestores de riesgo y la evaluación de los riesgos y la gestión de las operaciones perdedoras cuando las cosas salen mal se convierten en su máxima prioridad. Es importante que el operador comience a prestar más atención a los parámetros de riesgo de sus operaciones, tanto de las posiciones cerradas como de las posiciones abiertas y evalúe cómo gestiona sus transacciones.

Descargo de responsabilidad:

Las opiniones de este artículo solo representan las opiniones personales del autor y no constituyen un consejo de inversión para esta plataforma. Esta plataforma no garantiza la precisión, integridad y actualidad de la información del artículo, ni es responsable de ninguna pérdida causada por el uso o la confianza en la información del artículo.

leer más

Clase WikiFx: Cuadrícula de Gann

En este artículo vamos a hablar de la cuadrícula de Gann, una herramienta de análisis empleada por traders de múltiples mercados para determinar la fortaleza de la tendencia actual y pronosticar posibles cambios de tendencia. Fue desarrollada por William Gann, uno de los traders más famosos del siglo XX. Sus métodos poco ortodoxos y los increíbles resultados que obtuvo en su tiempo lo han convertido en un ícono para muchos traders desde hace décadas.

El Patrón Armónico ABCD

El patrón ABCD es una formación de inversión del precio que ayuda a identificar los momentos en que el mercado está a punto de cambiar de dirección. Es uno de los patrones armónicos clásicos , y uno de los primeros en ser identificados (fue descubierto originalmente por H.M Gartley). La idea detrás de este patrón es que se puede comprar cuando los precios son bajos y están a punto de subir (versión alcista del patrón), o vender cuando los precios son altos pero están a punto de caer.

Clase WikiFx: MEDIA MÓVIL SIMPLE (SMA

La media móvil simple (SMA) es una popular media móvil que toma un cálculo del precio medio durante un periodo de tiempo específico.

Clase WikiFx: Que es el indicador parabólico SAR?

En este artículo te enseñaremos cómo el indicador Parabolic SAR puede ayudarte a predecir la tendencia de un mercado. Pero antes de comenzar a explicar las funciones de este indicador quizá te interese saber que SAR es el acrónimo de Stop and Reverse (detener y cambiar la dirección).

Brokers de WikiFX

últimas noticias

Análisis del Dólar: Comportamiento en 2024 y Proyecciones para el Cierre del Año.

M4Markets lanza una aplicación móvil con FXBO para la gestión de cuentas.

La Estafa de Warren Bowie & Smith: Una trampa que ha atrapado a múltiples clientes.

¡ALERTA! La CNMV advierte del broker TRADERS HOME.

Cálculo de tasa de cambio